5 место. Комфорт (БКС Премьер) — Visa

5 место

Входит в группу БКС – крупнейшую российскую организацию на рынке ценных бумаг. БКС Премьер занимается премиальным обслуживанием. Карта Комфорт от БКС Банка рассчитана на клиентов с дозодом выше среднего. При активном использовании она обслуживается бесплатно.

Условия

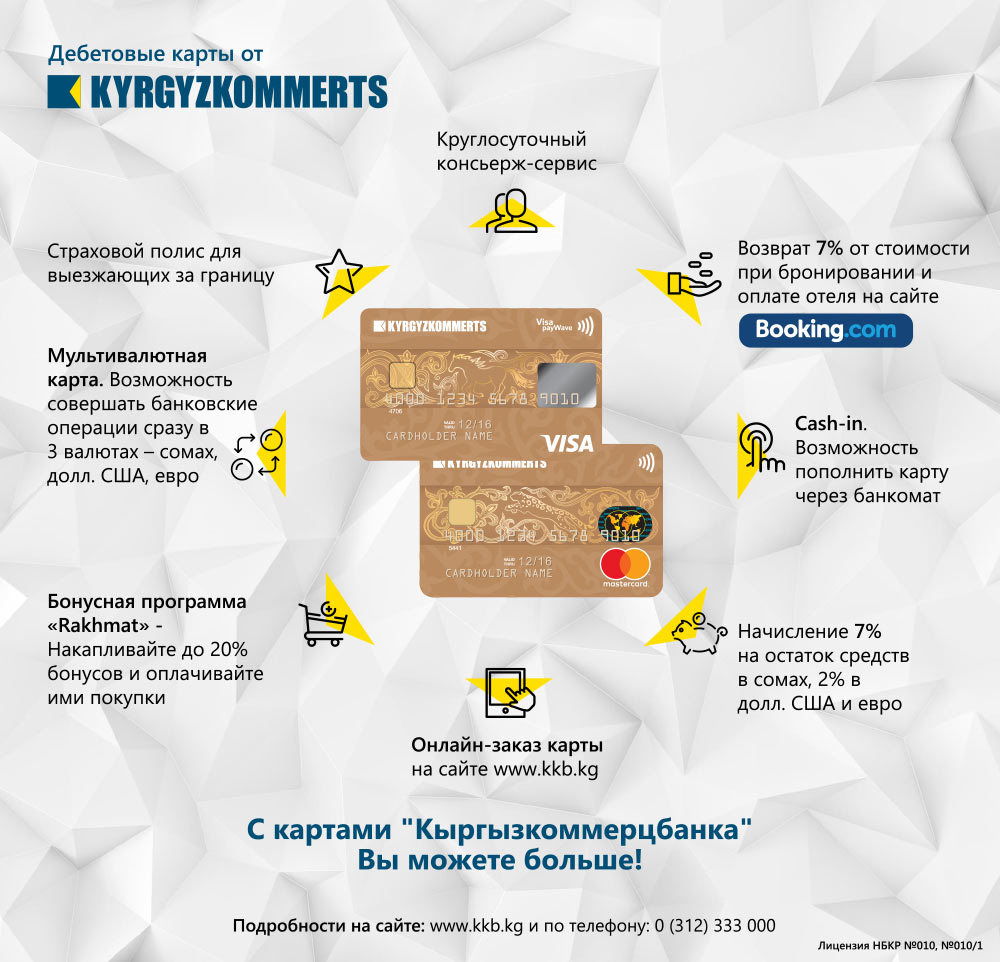

Можно выпустить до четырех мультивалютных карт в одном пакете.

Использование

Карта подойдет для оплаты покупок в путешествиях.

Бонусы

Для карты действуют кэшбэк и проценты на остаток.

Надежность

Банк входит в крупную и стабильную финансовую группу.

Доступность

Предложение доступно состоятельным клиентам.

- Доступные валюты рубли, доллары США, евро, дополнительно — фунты стерлингов и швейцарские франки

- Переключение между счетами через интернет-банк

- Снятие наличных в любых банкоматах — бесплатно

- Проценты на остаток до 7% годовых при тратах от 5 000 рублей в месяц

- Бонусы за покупки баллы БКС Бонус — 7% в категории на выбор, 1% за прочие покупки, до 30% у партнеров, можно потратить в приложении БКС Банк

- Дополнительные возможности карта Priority Pass, страхование в поездках, бесконтактная оплата

- Стоимость открытия бесплатно

- Стоимость обслуживания бесплатно при среднемесячном остатке от 300 000 рублей, покупках от 30 000 рублей в месяц или поступлении зарплаты от 30 000 рублеЙ, иначе — 250 рублей в месяц

- Способ оформления онлайн с доставкой на руки или в отделение банка

- Сроки оформления 2-3 дня

Преимущества

- Конвертация валюты по биржевому курсу

- Доставка на дом в Москве, Санкт-Петербурге, Новосибирске и Екатеринбурге

- Бесплатные SMS-уведомления

- Пополнение и снятие наличных без комиссии

Недостатки

Стоимость обслуживания счетов рассчитывается отдельно

Подробнее

Бесплатные переводы валюты

Наверное, это единственный банк, который позволяет делать валютные переводы другим клиентам. Сразу скажу, что валютные переводы запрещены в нашей стране. Как же это здесь происходит? Перевод нужно отправлять на номер договора валютного счета друга, родственника или знакомого. Далее средства в валюте конвертируются банком в рубли, переводятся другому клиенту, потом конвертируются обратно в валюту. Все эти двойные конвертации происходят по единому фиксированному курсу. В итоге, ваш друг получает ваш перевод и ни с кого не берется комиссия.

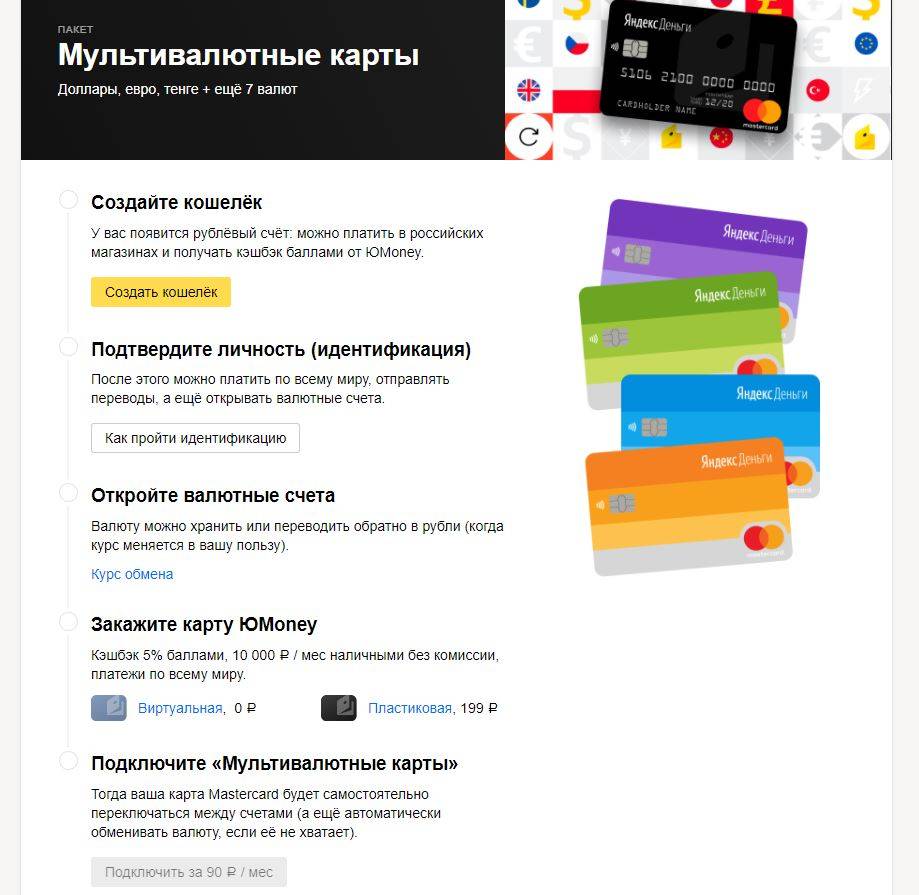

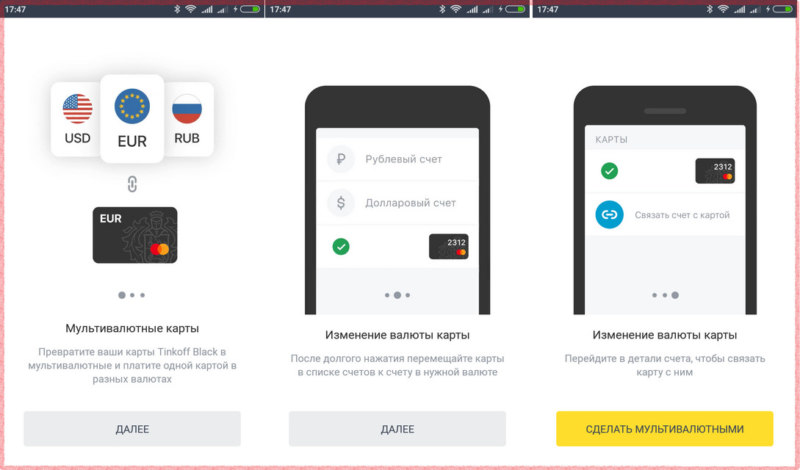

Между прочим валютные карты и мульвалютные счета в «Тинькофф Банке» полностью бесплатны и, как говорится, свою ношу не тянут. Оптимально получить обычную рублевую карту «Black» и потом сделать её мультивалютной.

Тинькофф хороший флагомер

Любая карта банка «Тинькофф» является хорошим флагомером. Флагомером называется карта, с помощью которой можно узнать МСС-код операции. Часто требуется выяснить код торговой точки, чтобы точно знать, попадёт ли покупка в бонусную категорию.

МСС-код отображается в ленте после любой операции. Причем операция не обязательно должна быть успешной. Можно сделать попытку покупки с нулевым балансом на карте или предварительно закрутив лимиты так, чтобы покупка в принципе не прошла.

Вот, как выглядит неудачная покупка, содержащая код торговой точки:

Неограниченные переводы на карты Тинькофф

В банке «Тинькофф» разрешено делать только 20 карточных переводов в месяц. Поддержка сообщает, что это технологическое ограничение и увеличить количество нельзя. На самом деле можно. Пополнять карту «Тинькофф» путем стягивания с других карт можно неограниченное число раз. Для этого нужно, не заходя в личный кабинет, на сайте перейти на страницу карточных переводов и делать переводы с неё. Я лично сам часто упираюсь в ограничение в 20 переводов, после чего продолжаю их выполнять этим способом.

Детская карта Tinkoff Junior

В октябре 2018 г. появилась детская карта Tinkof Junior. Хоть я не большой поклонник этого банка, но идея мне пришлась по душе. Молодцы, что думают о детях. В личном кабинете родителя появляется отдельный счет, на который можно переводить деньги и отслеживать покупки ребёнка. Перечисляю основные фишки детской карточки:

- Бесплатные выпуск и обслуживание;

- Для карты сделано отдельное детское приложение;

- На выбор предлагаются 4 варианта дизайна;

- В приложении есть копилка;

- Приложение передаёт родителю координаты ребенка!

За покупки начисляются бонусы, которыми можно компенсировать покупки.

Tinkoff Junior можно оформить по данной ссылке.

Лайфхак. Как снимать менее 3 000 с карты?

Нужно просто оформить на свой другой номер детскую карту Тинькофф Юниор. Наличие ребенка, насколько я понял, при оформлении и выдачи детской карты не проверяется. А согласно тарифа с неё можно снимать в любых банкоматах до 20 000 руб. в мес.

Нужно сказать, что пока этот продукт крайне сырой, у форумной общественности много претензий. Я продолжаю смотреть за развитием Junior.

Лайфхак. Как чаще получать супермаркеты?

Известно, что банк Тинькофф предлагает выбирать категории на каждый месяц. Среди категорий большой популярностью пользуются Супермаркеты. Чтобы они выпадали чаще предлагается простой способ.

Нужно, чтобы у всех в семье были эти дебетовые карты Тинькова, тогда вероятность, что выпадут Суперы будет в разы выше. Для покупок достаточно разово привязать все имеющиеся карты во все смартфоны, после чего можно легко делать покупки на протяжении месяца с удачной карты.

Нужно ли фоткаться при получении карты?

Все банки так и норовят при каждом удобном поводе сфотографировать клиента и его паспорт. Может быть, фото клиентов делаются от большой любви к ним, или для того, чтобы в случае мошеннической операции сразу предоставить правоохранительным органам ваши последние биометрические данные? Я не знаю, наверное, второе.

Короче, сегодня мне понадобилась очередная дебетовая карта от этого банка. И когда её мне привез курьер, я сказал, что фоткаться отказываюсь и мне интересно, что будет делать банк дальше. И на моё удивление, курьер нисколько не стал возражать, а через 5 минут после его ухода мне прилетела СМС, что моя карта активирована и можно её использовать.

Депозитная карта «Тинькофф Банка» в целом является удачной и перспективной. Есть процент на остаток по счету, есть бесплатные пополнения, переводы, снятия. Можно открыть хороший вклад, выгодно его пополнить. Чтобы всё это проделать никуда выходить не надо – курьеры привозят карту и документы домой во многие города. И всё этого в одном банке. И как бы многочисленные клиенты не относились к Олегу Тинькова — многие из нас предпочитают иметь эту универсальную карту. Как говорится, рекомендую к использованию.

Механизм действия карты

С одной стороны, это обычная дебетовая карта, с другой же, она объединяет в себе 3 счёта в разных валютах (доллар, евро и российский рубль).

Пока вы находитесь на территории Российской Федерации и все финансовые операции производите в рублях, деньги будут сниматься с рублёвого счёта карты. При недостатке средств на рублёвом счёте, необходимая сумма снимется с долларового счёта или евро счёта в порядке очерёдности.

Пока вы находитесь на территории Российской Федерации и все финансовые операции производите в рублях, деньги будут сниматься с рублёвого счёта карты. При недостатке средств на рублёвом счёте, необходимая сумма снимется с долларового счёта или евро счёта в порядке очерёдности.

При оплате товаров или услуг, например, в Германии или Франции необходимая сумма спишется с евросчёта, в США — с долларового счёта.

При оплате в других валютах, таких как, фунт стерлингов, белорусский рубль или чешская крона, сумма будет списана с наиболее приоритетного счёта. Каждый банк выставляет собственный порядок приоритетности счетов, однако, чаще всего для карт платёжной системы Visa наиболее приоритетен доллар, а для Master Card — евро.

Недостатки мультивалютных карт

К недостаткам мультивалютных карточек можно отнести:

- Снятие денег в валюте (в долларах или евро), в банкоматах РФ невозможно из-за отсутствия иностранных денег в российских банкоматах. Чтобы снять валюту со счета нужно обращаться в банк;

- Ограниченное число банков, выпускающих такую карту;

- Мультивалютная карта может быть только дебетовой, кредитных карт такого типа не выпускают. Некоторые банки предусматривают овердрафт по карте;

- Невыгодный курс конвертации – может произвестись при нехватке денег на одном счете, тогда перевод и конвертация валюты будет осуществлена с другого счета;

- Сложность в использовании при переключении между счетами.

Чтобы определиться, нужна ли мультивалютная карта следует подумать, что важнее – возможность сэкономить деньги на конвертации, но при этом управлять несколькими счетами, или иметь карту с одним счетом и терять средства на переводе из одной валюты в другую.

Кому больше всего подходят данные карты?

Разумеется, если учесть все особенности данного платежного средства, то несложно предположить, что этот продукт больше всего подходит путешественникам и деловым людям, что вообще-то логично. Но это вовсе не означает, что для остальных категорий клиентов мультивалютные карты будут без надобности.

Даже в том случае, если человек уезжает из страны всего раз в год, данный платежный инструмент будет ему весьма полезен. До следующего путешествия можно пользоваться рублями, а непосредственно перед новым отъездом достаточно лишь пополнить долларовый или евровый счет. С этой точки зрения мультивалютные карты выглядят идеальным банковским инструментом. Остается лишь определиться, в каком банке такую карту получить, а также выяснить, сколько будет это стоить.

ТОП-5 мультивалютных карт в России

Есть немало банков, которые предлагают данный продукт своим клиентом. Но клиенты предпочитают подобные карты оформлять в крупных компаниях. Стоит рассмотреть более подробно, где и на каких условиях можно получить этот продукт.

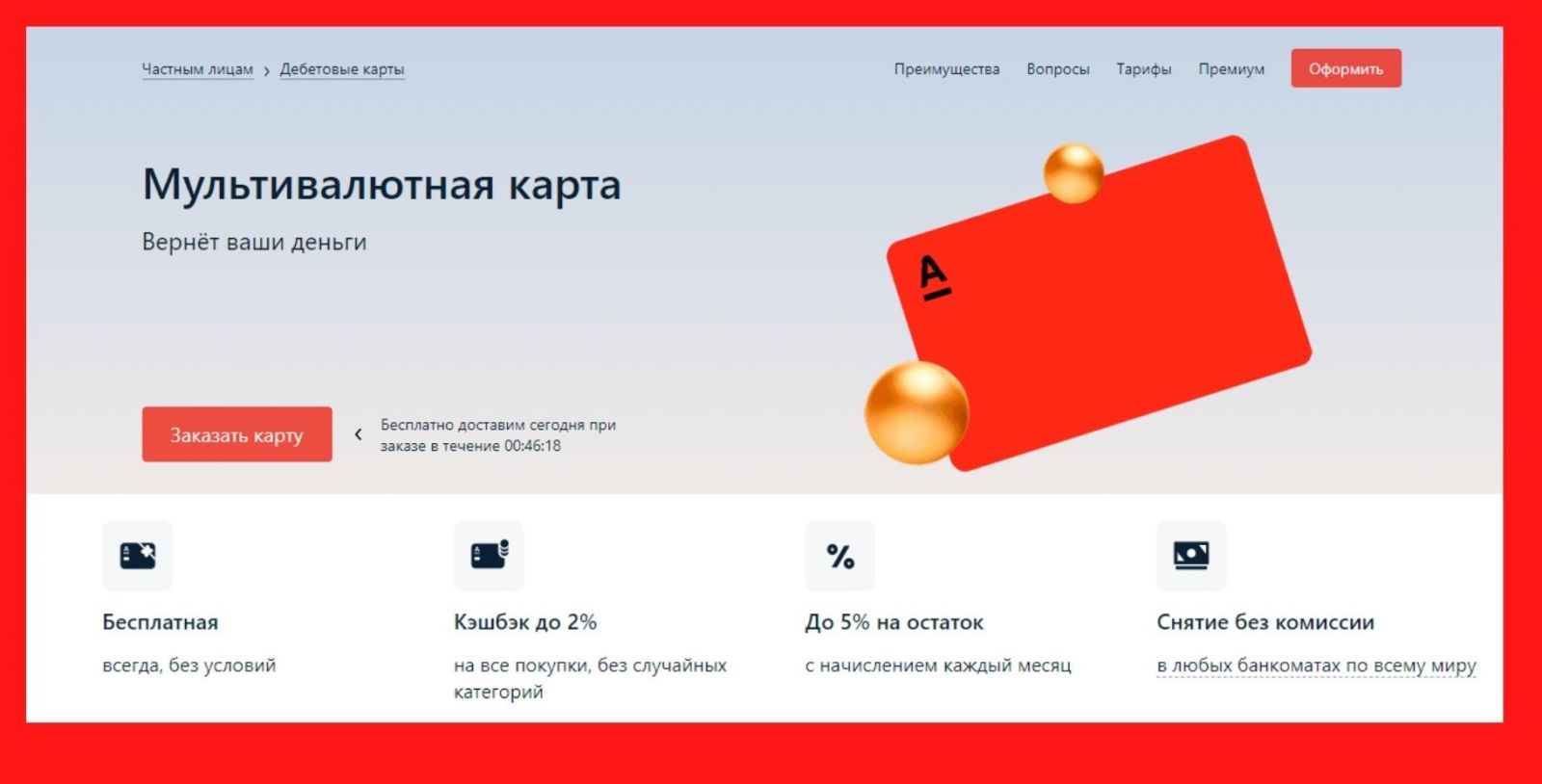

Альфа-Банк

Альфа-Банк

Это крупный банк, который входит в ТОП-10 в России. Он предлагает мультивалютную карту, которая обладает рядом важных достоинств:

- использование чипов для обеспечения большей безопасности при оплате за пределами РФ;

- конвертация по курсу, приближенному к курсу Московской биржи;

- снятие наличных без комиссии в любых банкоматах мира (необходимо приобрести соответствующий пакет услуг);

- получение информации о совершенных транзакциях по смс;

- бесплатный интернет-банк;

- доступ к мобильному приложению;

- возможно самостоятельно осуществить перепривязку.

Это предложение действует только в рамках пакета услуг Максимум. Он подходит состоятельным людям, так как стоимость годового обслуживания составляет 5 000 рублей в месяц. Бесплатное обслуживание предполагается при зарплате от 250 000 рублей в месяц на счет в Альфа-Банке, наличии неснижаемого остатка 3 миллиона рублей или при покупках от 100 тысяч рублей в месяц безналичным способом.

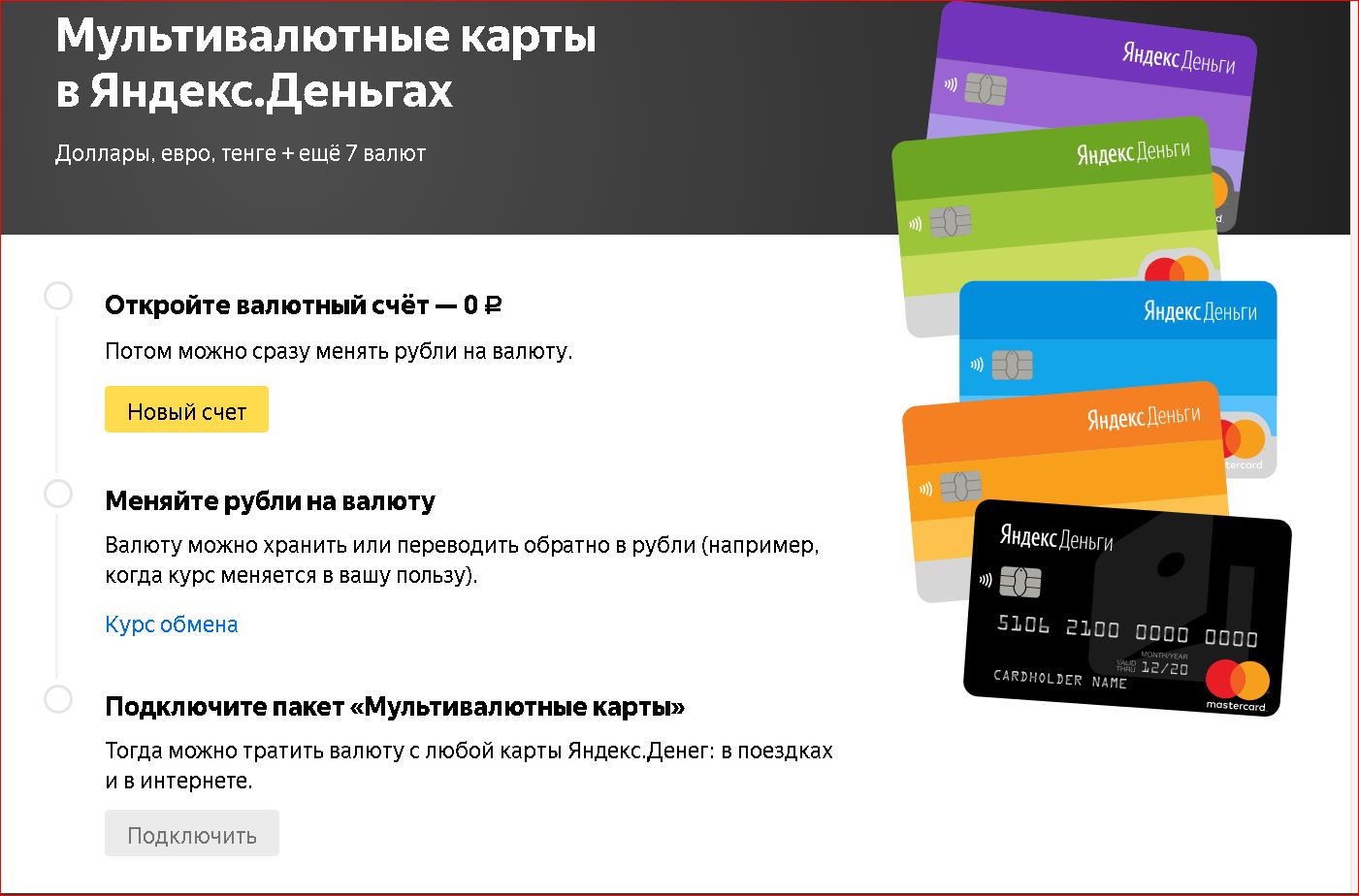

Тинькофф Банк

Тинькофф Банк

Этот банк тоже предлагает мультивалютную карту для состоятельных граждан. Речь идет про Тинькофф Блэк. Вот ее основные достоинства:

- 6% на остаток средств;

- cash back до 5% реальными деньгами, а не бонусами;

- бесплатное снятие денег в банкоматах любого банка;

- курс валюты на 0,25% отличается от курса на ММВБ;

- удобный интернет-банк и мобильное приложение.

Сбербанк

Сбербанк

Многие работают с этой структурой и им удобно открывать новые продукты в ней. Мультивалютная карта обслуживается платежной системой MasterCard. Вот основные условия по этой карте:

- срок действия пластика 3 года;

- стоимость годового обслуживания 3 года;

- лимиты на обналичивания 3 миллиона рублей в месяц и 300 000 рублей в день;

- действует привязка карты к счетам электронных кошельков;

- автоматическое подключение к программе Спасибо от Сбербанка.

Интерпрогрессбанк

Интерпрогрессбанк

Это относительно небольшая компания, но ее карта Travel Card пользуется большой популярностью у клиентов и у путешественников. Многие специально оформляют ее перед поездкой за границу. Вот особенности этого продукта:

- открытие счетов в долларах, рублях и евро;

- ежемесячная оплата за обслуживание 150 рублей или бесплатно при остатке более 20 000 рублей или совершении транзакций на 10 000 рублей в месяц;

- отсутствие комиссии при обналичивании в банкоматах этой компании;

- лимит на снятие 400 000 рублей в месяц.

ВТБ

ВТБ

Еще один финансовый гигант, который предлагает Мультикарту с возможностью привязать несколько счетов к ней. Вот ее особенности:

- cash back до 2%;

- наличие различных бонусных программ;

- функция овердрафт при заключении дополнительного соглашения с банком;

- начисление на остаток до 10% годовых;

- бесплатное обслуживание при наличии остатка более 15 000 рублей или при ежемесячных расходах безналичным способом на аналогичную сумму.

Какие преимущества имеют мультивалютные карты

Выбирая тот или иной банковский продукт или услугу, мы преследуем определенные цели, планируем решить с их помощью конкретные задачи.

Так как сегодня мы говорим о мультивалютной карте, предлагаю ознакомиться с некоторыми её преимуществами. Эта информация позволит решить: нужна вам такая карта или нет.

1) Беспрепятственное использование за границей

С мультикартой вы будете уверенно чувствовать себя в любой заграничной поездке. Она позволит избежать двойной конвертации, даже если в стране пребывания не используются ни доллары, ни евро. В этом случае доллары сразу конвертируются в местную валюту.

2) Отсутствие необходимости оформлять несколько карт

Все, у кого есть несколько банковских карт, знают, что это не совсем удобно. Необходимо все их носить с собой.Ведь не всегда известно заранее, какая из карт пригодится. Кроме того, по каждой карте нужно держать в памяти массу информации: нюансы тарифов, ПИН-коды и т.д.

Большое количество карт — это неудобно

Если вы любите колесить по зарубежным городам и весям, то вопрос покупки валюты и её выгодной конвертации и безопасного хранения во время путешествия для вас особенно актуален.

Все эти проблемы способна решить одна банковская карта — мультивалютная, открытая в 3-х валютах.

3) Экономия на обслуживании карты

Мультивалютная дебетовая карта не только удобна в использовании, но и выгодна. Она позволяет экономить средства держателя на её обслуживании.

Банк берёт плату только за одну карту, при этом к ней «привязываются» счёта в 3-х валютах. Если же открывать на каждый вид отдельный пластик, то придётся оплачивать обслуживание трижды, за каждый отдельно.

4) Удобство перевода с одного валютного счета на другой

С мультивалютной картой значительно упрощается конвертация — обмен одного вида валюты на другой.

Перевод с одного валютного счёта на другой гораздо удобнее совершать через интернет-банкинг. При этом необходимо лишь указать сумму, которую требуется поменять, либо сумму, которую хочется получить в другой валюте. Система сама произведёт все расчёты.

Преимущества и недостатки мультивалютной карты

Держатели мультивалютных карт могут оценить их несомненные преимущества:

- Использование за границей без финансовых потерь и переплат. При расчетах либо обналичивании за рубежом деньги снимаются с нужного счета (исходя из страны пребывания и используемой в ней валюты). Благодаря этому нет необходимости пользоваться валютными пунктами обмена.

- Отсутствие необходимости открывать сразу несколько карт и запоминать по каждой из них пин-коды.

- Экономия. Обслуживание пластиковой карточки порой обходится недешево. В случае с мультивалютной банковской картой, которая способна заменить сразу несколько, держатель платит за открытие и обслуживание всего одного носителя.

- Вопреки расхожему мнению, стоимость обслуживания такой карты не отличается от обычных, а в некоторых банках оно и вовсе бесплатное (например, «Ситибанк», «Тинькофф», «Интерпрогрессбанк»).

- Возможность использования интернет-банкинга, благодаря чему перевод с одного валютного счета на другой не только удобен, но и оперативен. Ориентируясь в валютном рынке, можно еще и неплохо заработать на курсовых колебаниях.

Все эти преимущества мультивалютных карт делают их незаменимыми, особенно при регулярных поездках за рубеж в деловых или туристических целях. Выгодные мультивалютные карты пригодятся бизнесменам, журналистам, путешествующим фрилансерам и т. п. Если же выезды в другие страны случаются редко, можно просто пользоваться рублевым счетом, а перед поездкой за границу пополнять нужный вам валютный счет. Чтобы не происходило списаний по невыгодному курсу, следите за тем, с какого счета списываются деньги.

Следует знать, что у мультивалютных дебетовых карт, наряду с преимуществами, есть и некоторые недостатки:

- Ограниченное количество банков, занимающихся выпуском мультивалютных карт.

- Отсутствие мультивалютных кредитных карт. Вместе с тем некоторые банки предлагают по «мультивалюткам» овердрафт (возможность перерасхода средств за счет кредитного лимита).

- В ряде банков срок обслуживания довольно небольшой, что требует регулярного переоформления договора об открытии карты.

- Необходимо постоянно следить за положительным балансом на счете, иначе, в случае нехватки средств на нужном счете, деньги спишутся с другого, что повлечет за собой дополнительные расходы, связанные с конвертацией.

- На территории Российской Федерации снять деньги в иностранной валюте возможно не везде, но непосредственно в отделении своего банка таких проблем не возникнет.

Прежде чем открыть мультивалютную карту, изучите как можно внимательнее правила ее обслуживания. Это убережет вас от ошибок и разочарований, которые зачастую возникают у неосведомленных держателей этого продукта.

Бинбанк

Для тех, кто часто путешествует по всему миру, Бинбанк предлагает мультивалютную карточку MasterCard Black Edition под названием SVO Club.

Особенности

Обладатели этой карты премиум-класса получают доступ к множеству привилегий и скидок, а также доступ к программе Мастеркард «Бесценные города» (узнать больше о программе можно на сайте.

Основной валютой этого пластика является российский рубль, а вспомогательными – евро и доллар США.

Другие особенности и характеристики этого карточного продукта Бинбанка:

- автоматическое подключение к программе Priority Pass – самой крупной в мире программе доступа в ВИП-залы в аэропортах по всему миру независимо от авиакомпании и класса, которым вы летите,

- бесплатное оформление всех финансовых документов для посольства (с целью получения визы) – выписок со счетов, справок и т.п.,

- консьерж-сервис – организация путешествий на превосходном уровне с учетом ваших индивидуальных пожеланий,

- программа страхования путешественников – сумма страхового покрытия 9включает спортивные риски) достигает 100 000 евро,

- возможность получения кредитного лимита в пределах 1 000 000 рублей,

- возможность снятия наличных по всему миру без комиссий в пределах 75 000 рублей в месяц,

- доход на остаток собственных средств в размере 7% – учитывается в виде бонусов, которые можно истратить на покупку ж/д- и авиабилетов, оплату аренды авто или проживания по всему миру.

Дополнительно за каждую покупку в категории «Путешествия» обладатель карты получает 7% в виде бонусов, бонусы за покупки в торговых точках на территории Шереметьево – 5%, а во всех остальных магазинах – 1%.

Преимущества и недостатки

К преимуществам премиальной мультивалютной карты Бинбанка можно отнести множество бонусов, особенно актуальных для путешественников, есть и недостаток – ежемесячная комиссия за обслуживание в размере 2 450 рублей. Однако есть способ избежать ежемесячной оплаты – зачисление заработной платы в месяц должно составлять не менее 150 000 рублей.

Достоинства и недостатки

Мультивалютная карта от ВТБ 24 пользуется большим спросом среди клиентов финансовой организации. Связанно это с тем, что она имеет множество неоспоримых преимуществ. Среди них стоит отметить следующие:

- Нет необходимости оформлять несколько карт для евро или долларов. Клиент имеет возможность использовать одну с привязанными к ней валютными счетами. Это очень удобно и экономически выгодно.

- Если держатель приобретает товары на сумму более 15 тысяч каждый месяц, то банковское обслуживание абсолютно бесплатное. При этом на карте также должна оставаться сумма от 15 тысяч.

- Держатель может пользоваться интернет-банкингом на своем смартфоне, планшете или ноутбуке. Сервис позволяет совершать различные платежные операции прямо из дома.

- Владелец постоянно информируется путем СМС-рассылки о проводимых действиях с картой.

- За совершение платежных операций, в частности оплаты коммунальных услуг, штрафов, переводов денежные средств, конвертации не взимается комиссионный платеж.

- С помощью карты можно оплачивать кредитную задолженность перед другими финансовыми организациями.

- Отпадает необходимость искать обменные пункты за рубежом.

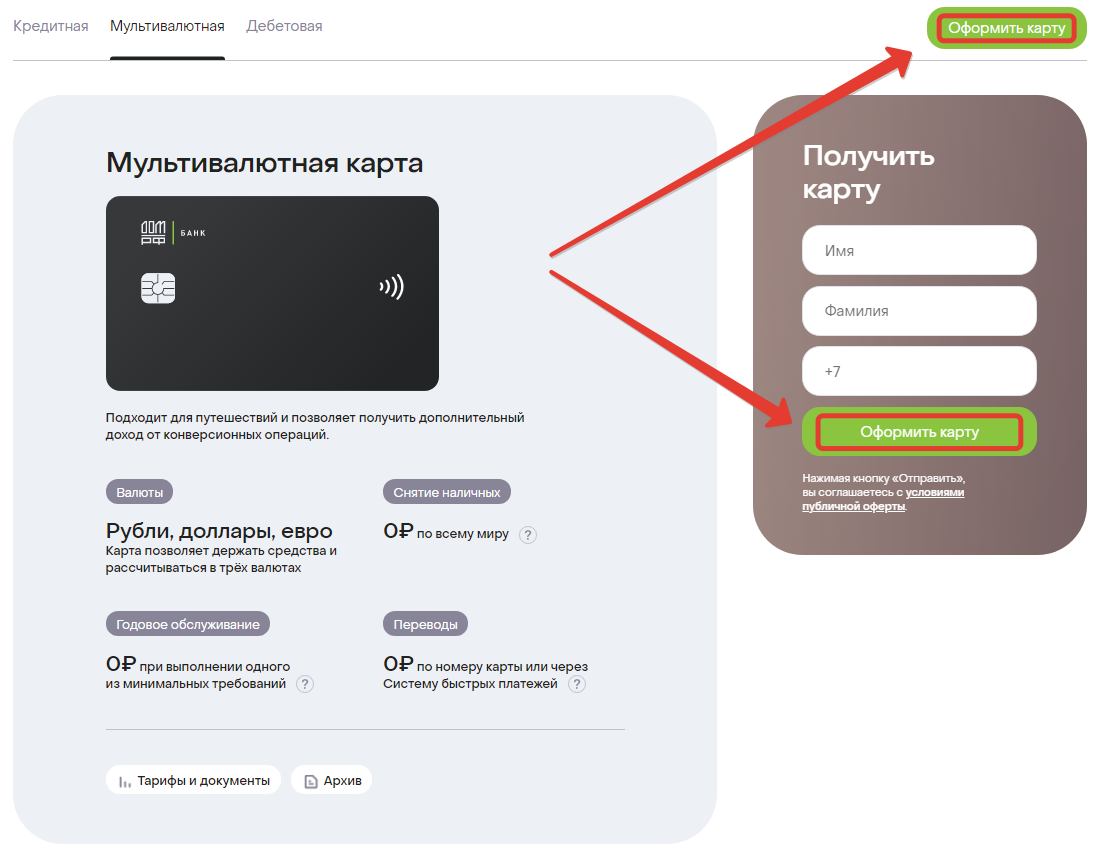

Условия выпуска и обслуживание карты

Мультивалютная карта на сегодняшний день представлена двумя видами: классическая и золотая. Последняя относится к премиальным продуктам банка, поэтому предоставляет более широкий спектр возможностей. Стоимость ее обслуживания, соответственно, дороже.

| Вид карты | Классическая | Золотая |

|---|---|---|

| Выпуск карты | Бесплатно | Бесплатно |

| Перевыпуск карты | 375 рублей | 1,5 тысячи |

| Стоимость обслуживания в год | 750 рублей | 3 тысячи |

| Лимит на снятие наличных в месяц | 1 миллион | 2 миллиона |

| Процент за снятие наличных | Не начисляется при использовании банкоматов ВТБ, в остальных случаях составляет 1% | Не начисляется при использовании банкоматов ВТБ, в остальных случаях составляет 1% |

| Дополнительные карты | До пяти единиц | До пяти единиц |

| Привилегии | Скидки и акции от партнеров банка | Дисконтные программы от партнеров ВТБ и МПС, услуга «Консьерж», юридическая и медицинская поддержка в любой стране мира |

Порядок оформления

Согласно установленному порядку клиент должен обратиться в любой офис банка, чтобы получить валютную карту ВТБ. Условия, которые выдвигаются к заявителю, следующие:

- гражданство России;

- возраст от 21 до 68 лет;

- при себе должен быть паспорт и справка о доходах.

Также банк предлагает своим клиентам оформить карту в режиме онлайн на официальном сайте ВТБ. В специальной форме необходимо заполнить поля. При этом надо быть максимально внимательным, чтобы не допустить ошибок и корректно указать личную информацию. После рассмотрения заявки и ее одобрения, с клиентом связывается менеджер банка. Карта доставляется в банковское отделение за 7-10 дней. О ее прибытии оповестит СМС-сообщение. При получении карты необходимо предоставить паспорт.

«>

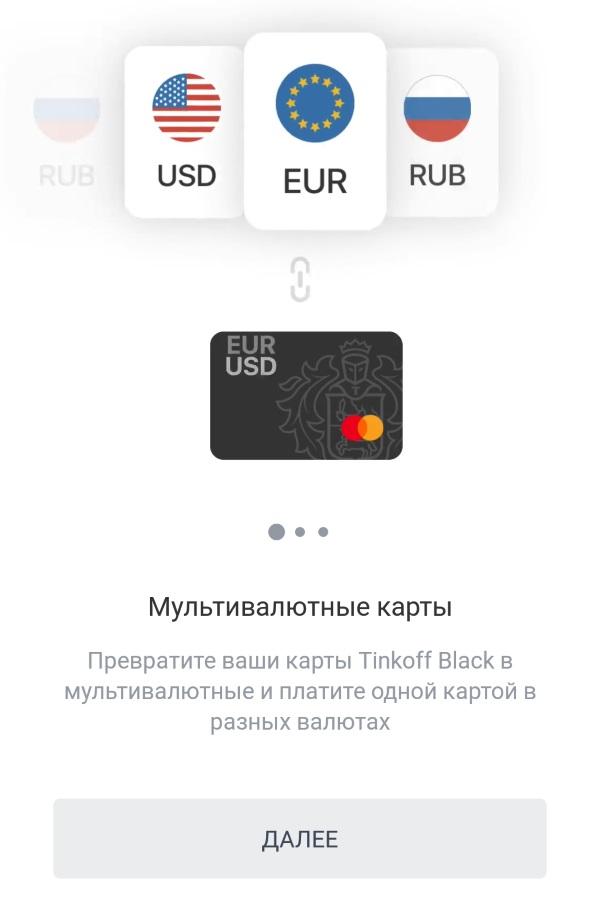

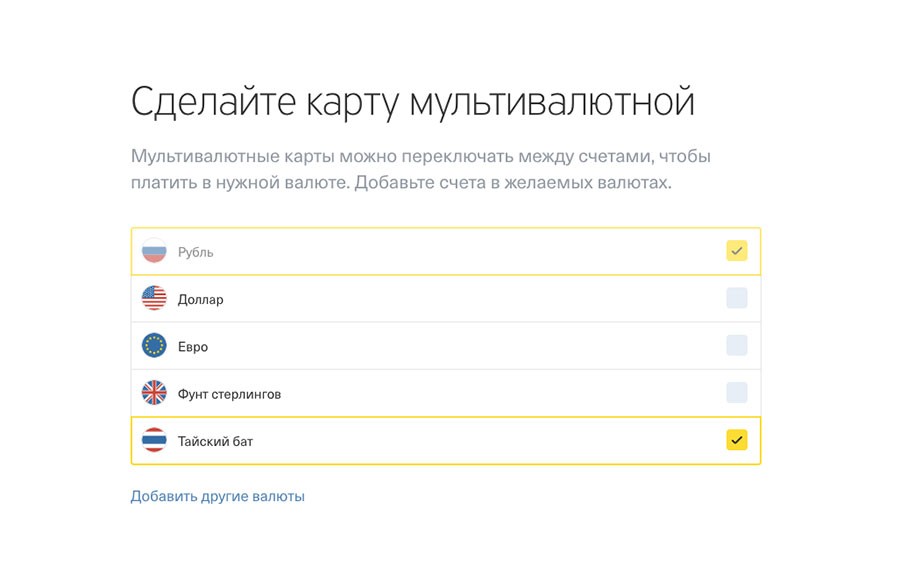

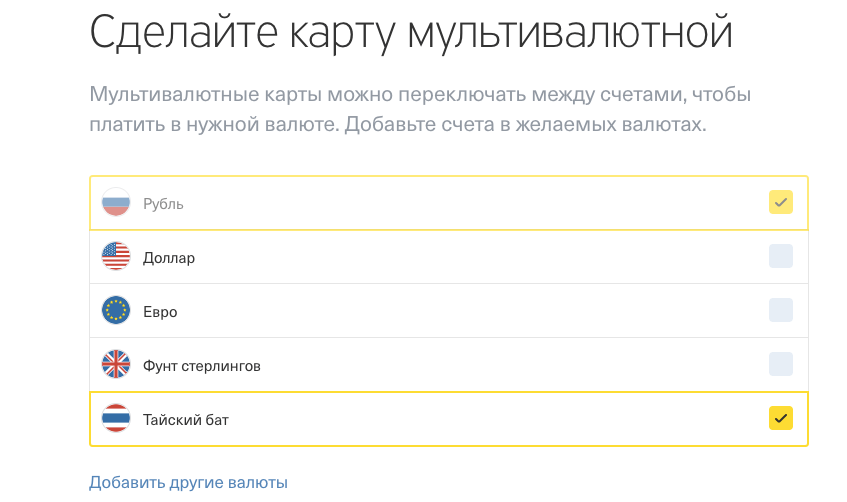

Как открыть валютный счет Тинькофф — в турецких лирах на карте

К сожалению, последовательность действий по открытию счета и привязке его к карте в личном кабинете на сайте не очевидна, поэтому я решил расписать её подробно с картинками. Может в приложении это делается проще, но я по старинке не доверяю приложениям. Итак, поэтапная инструкция по открытию счета в турецких лирах на карте Тинькофф black

Открываем личный кабинет банка Тинькофф

Обратите внимание, сейчас в кабинете два счета в рублях и долларах (цифры я скрыл), карта привязана к рублевому счет.

Кликаем на любой из имеющихся счетов (скорее всего у вас будет один счет, если карту только начали использовать), чтобы перейти в настройки счета

Открываем вкладку «действия» или «все действия» и переходим туда

Выбираем в меню «добавить счет в новой валюте».

Далее переходим к выбору валюты нового счета. Турецкие лиры у меня уже были добавлены, вам же придется воспользоваться кнопкой «добавить другие валюты«

В открывшимся меню просто начинайте вводить название валюты (например, лиры) и выбирайте, ту которая вам нужна. После этого отметьте валюту галочкой и нажмите кнопку «открыть счет»

Вам придет защитный код в смс. После его ввода вы получите сообщение о готовности счета с предложением выпустить дополнительную карту. Это удобно, если вы все время планируете пользоваться новым счетом. Если же вы каждый раз посещаете разные страны, то карту выпускать смысла не имеет. Достаточно просто переключаться между счетами. После этого открываете главный экран личного кабинета

Теперь открываем созданный счет в турецких лирах. И нажимаем кнопку «пополнить»

Пополнение тоже достаточно простое. Сначала выбираете счет с которого хотите пополнять, по умолчанию стоит первый из доступных счетов. Далее указан новый счет. Сумму я ввел для наглядности. В момент написания статьи за 10 000 рублей у Тинькоффа можно было получить 986,87 турецких лир, курс чуть ниже курса ЦБ.

Для сравнения курс ЦБ на момент написания статьи даже хуже. За 10 000 рублей можно получить только 980,06 лир. Дело в том, что Тинькофф производит обмен средств по текущему курсу максимально приближенному к биржевому (с небольшой комиссией). Курс ЦБ устанавливается же заранее на весь следующий день. Впрочем речь о том, что разница небольшая

После пополнения счёта остается привязать к нему вашу карту

Для этого перейдя в главное меню, выбираем уже не счет, а карту — как показано на рисунке

Зайдя в настройки карты переходим в меню «привязать к счету в другой валюте». Обратите внимание на дополнительную безопасность, в моём случае лимит на снятие наличных со счета карты установлен 3000 рублей — эта та сумма, без которой я не умру с голода и готов ею пожертвовать в случае, если потеряю карту и кто-то сможет подобрать к ней пин-код. Последнее действие привязка к карте нужного счета

Например, для привязки счета в турецких лирах выбираем именно его, после чего нажимаем кнопку «привязать»

С этого момента при оплате или снятии наличных с вашей карты деньги будут списываться со счета в турецких лирах. В России это конечно же не выгодно. Так как будут происходить конвертации из рублей в доллары по курсу платежной системы, а потом из долларов в лиры по курсу банка Тинькофф. Поэтому при наличии единственной карты рекомендую последнюю операцию делать непосредственно перед поездкой.

Подобные подготовительные процедуры позволят вам:

- не бегать по обменникам до поездки, ища лучший курс рубля к доллару

- не ломать голову в какой валюте везти деньги: евро или доллары

- не искать обменники по прилету и не менять деньги по грабительскому курсу в аэропорту

- не таскать с собой кучу наличных

Внимание! Сейчас самое время заказать Tinkoff Black по партнерской ссылке, и получить 1000 рублей после первой траты в 3000 рублей

Хороших и безопасных путешествий!

Валютная «Мультикарта» от ВТБ

Банковский продукт «Мультикарта» от ВТБ удобный для использования, если нужно получать денежные переводы в валюте. К основным особенностям данного «пластика» нужно отнести следующее:

- Высокий уровень защиты – 3D Secure.

- Оплата покупок одним касанием «пластика» или смартфона при помощи возможности подключения карты к Apple Pay, Android Pay или Samsung Pay.

- Выпуск карты бесплатно при оформлении заявки на сайте банка и 249 рублей (около 5$) — при оформлении в отделении. Но эти деньги возвращаются, если остаток на счете ежемесячно будет составлять не менее 15 000 рублей (300$). В этом случае активному пользователю карты не придется оплачивать годовое обслуживание.

- Бонусы и скидки от партнеров данного финансового учреждения.

Ключевые условия получения и использования данного продукта заключаются в следующем:

- Для получения этого банковского продукта нужен только паспорт.

- Бесплатное проведение платежей и переводов до 150 тысяч в месяц (до 3000$), если у вас сумма операций в ТСП по карточке составляет от 75 000 рублей.

- Не придется платить держателю «пластика» за снятие наличных в банкоматах других банков — до 150 тысяч в месяц (до 3000$), если сумма в ТСП по карточке составляет от 75 000 рублей.

- Начисление 7% на остаток средств на счете, если сумма в ТСП по счету, оформленному в рамках пакета «Мультикарта» составляет от 75 000 рублей.

- Управление деньгами через онлайн-банкинг и со смартфона.

Заявку на получение карточки можно оформить на официальном сайте банка за 5 минут. Забрать «пластик» можно на следующий день в любом отделении банка.

Плюсы использования данного продукта от ВТБ:

- Кэшбэк – до 10%.

- Процент на остаток денег на счете.

- Бесплатное обслуживание для активных пользователей.

- Вознаграждения можно выбрать за покупки из категорий: «Авто и рестораны», «Коллекция и Путешествия», «Сбережения» и другие.

Минусы этой карты заключаются в следующем:

Плата за годовое обслуживание может достигать 3 000 рублей (60$), если активно не пользоваться «пластиком»

Поэтому важно следить, чтобы приход, расход или остаток на карте был не менее 15 000 рублей (300$) в месяц

Достоинства мультивалютного счета

Иметь в кармане только рублевую карту давно стало невыгодно при поездках за границу по причине долгого подтверждения операций. При снятии средств списание со счета происходит не моментально, тем самым увеличивая расходы, так как за этот период курс обмена может измениться. Иметь три карты в рублях, долларах и евро также невыгодно, ведь необходимо оплачивать комиссии по всем карточкам сразу, а также запоминать Пин-коды.

Мультивалютные карты хороши тем, что они привязываются одновременно к трем счетам, по которым валютная единица изменяется автоматически. Так, если вы находитесь в России, то средства будут списаны в рублях, если в Америке, то в долларах, а в странах Евросоюза – в евро.

Мультивалютные карточки выпускаются в привычных платежных системах VISA и MasterCard, которые имеют несколько классов обслуживания различных уровней:

- Маэстро.

- Классик.

- Платинум.

- Голд.

Если среднестатистический гражданин России не относится к числу туристов или деловых людей и предпочитает путешествовать только по своей стране, такой вид карты для него тоже не станет лишним. Для постоянных вкладов или зачислений можно использовать рублевый счет, а перед случайной поездкой приобрести другую валюту и расплачиваться ею по мере необходимости.

В чём выгода мультивалютной карты

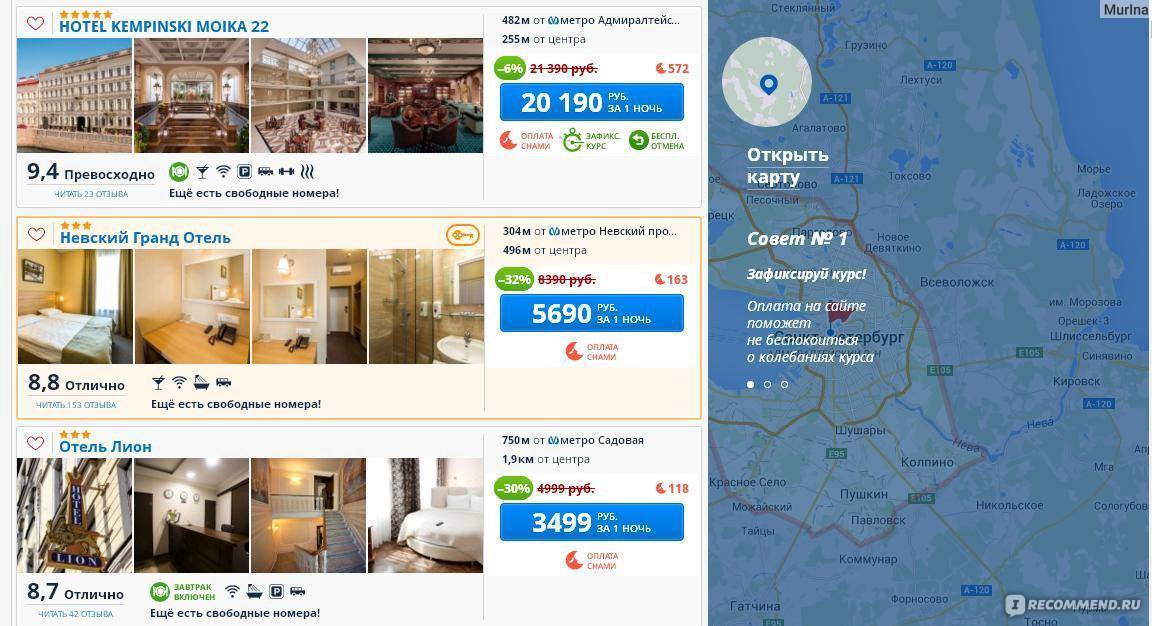

Мультивалютная карта поможет избежать путешественникам неприятных сюрпризов из-за скачков курса. Дело в том, что операции покупок в другой валюте обрабатываются несколько дней. Это особенности работы международных платёжных систем. И за это время изменчивый курс валют может не раз поменяться.

Приведём простой пример. Евгений путешествует по Юго-Восточной Азии с привычной картой, на которую получает зарплату в рублях. Перед возвращением на Родину он решает купить друзьям подарков на оставшиеся 7 тыс. руб. И набирает в сувенирной лавке покупок на 100$. Заходит на сайт ЦБ и видит, что 10.04.2018 1 долл. равен 58,57 руб. Значит Евгений оставит в лавке 5 857 руб. (мы не учитываем возможные комиссии банка за конвертацию средств) и у него ещё останутся деньги на такси от аэропорта домой. Логично, правда? Но есть нюанс.

На деле оплата, которую он совершил 10 числа, платёжная система подтвердит и проведёт только на следующий день. А 11.04.2018 за 1 долл. будут давать уже 62,37 руб. Значит со счёта спишется 6 237 руб. и Евгений с удивлением обнаружит, что на такси домой уже не хватает. Увы, в этом виноват он сам и банк не станет возвращать эту разницу.

Конечно, эта ситуация не катастрофична. Скачок курса валюты может в ином случае сыграть на руку покупателю. Но для тех кому не по вкусу такие игры и существуют мультивалютные карты.

Кроме возможности оплачивать покупки иностранной валютой, с её помощью удобно конвертировать средства между счетами. Держателю не нужно искать обменный пункт. С помощью личного кабинета или мобильного банка можно в пару кликов провести конвертацию.

Российские банки практикуют подключение к мультивалютной карте до четырёх счётов: в рублях, евро, доллара США, фунтах. Часто такие продукты банки позиционируют, как пластик для туристов. Но есть ещё много категорий клиентов, которым придётся по душе это предложение:

2. моряки торгового флота;

3. бизнесмены и сотрудники компаний, которым часто приходится бывать в зарубежных командировках.

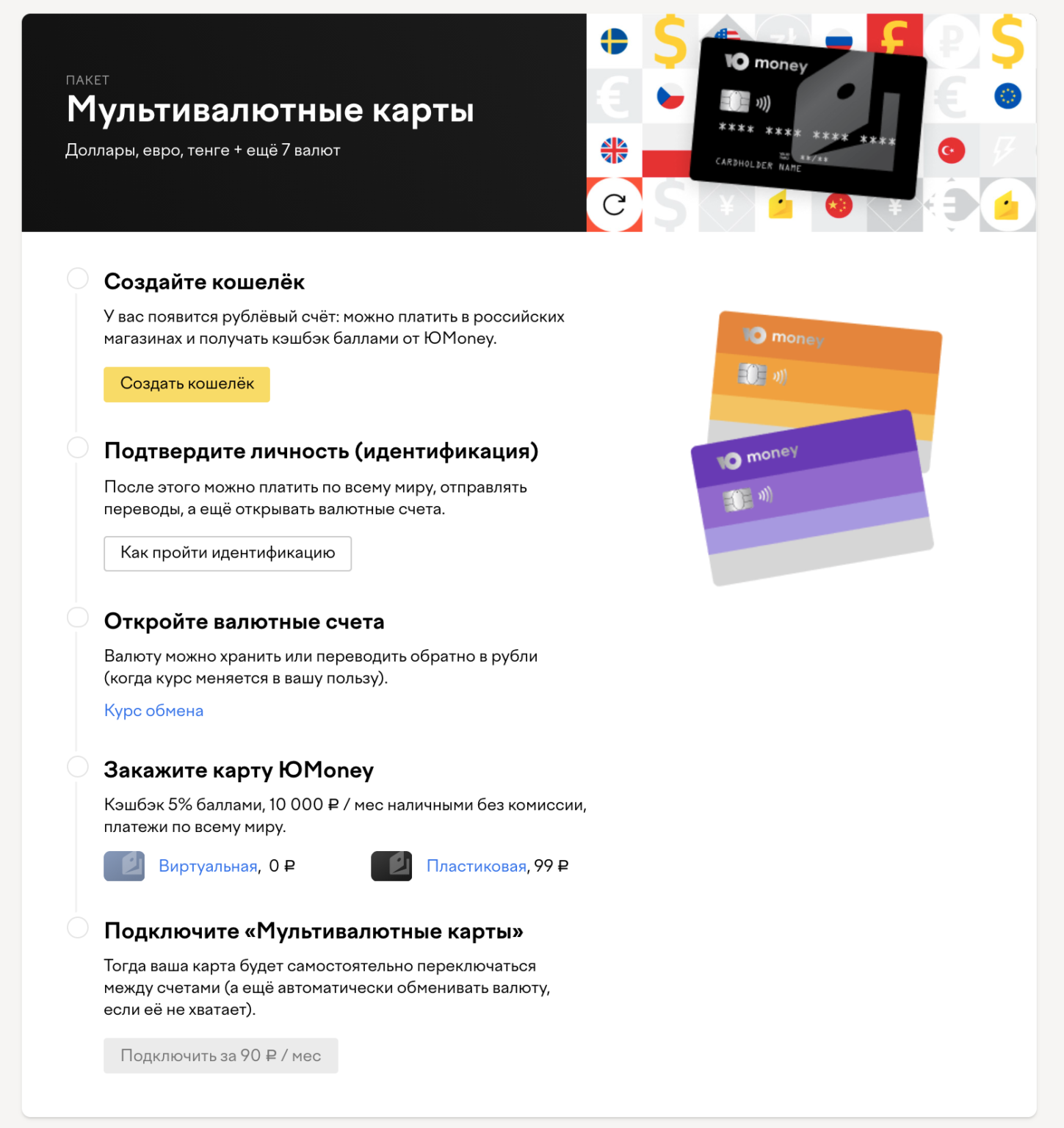

Предложения банков по мультивалютным картам

Банков, предлагающих мультивалютные карты очень мало. Наиболее крупными из них являются ВТБ и Альфа Банк.

У Альфа банка отдельного продукта «мультивалютная карта» нет. Банк предлагает услугу привязки любого счета к карте через интернет банкинг Альфа Клик. Таким образом не обязательно заводить карту под каждый валютный счет, а в нужный момент необходимо переключить нужный счет через личный кабинет, «позвонив в службу поддержки или обратившись в отделение банка.

Банк ВТБ предлагает мультивалютные карты двух видов:

- Стандартную классическую;

- Золотую.

Обслуживание стандартной классической мультивалютной карты — 750 рублей в год, что по стоимости равно обслуживанию обычной карты. Обслуживание золотой карты обойдется в 3000 рублей.

Банк24.ру предлагает продукт, схожий с предложением Альфа банка: на любой карте кредитной организации можно поменять активный счет через интернет банкинг.

Сити банк также имеет предложение похожее на продукт Альфа банка, называется оно «Citione». К такой карте банка возможно подключение овердрафта до 35 % годовых.

Банк Агропромкредит предлагает бесплатный выпуск мультивалютных карт. Есть интернет-банкинг, позволяющий отслеживать состояние счетов, осуществлять переводы, просматривать операции по счетам;

У Международного клирингового центра есть три вида мультивалютных карт:

- Maestro – выпуск карточки стоит 250 рублей;

- MC Standard – стоимость выпуска 900 рублей;

- MC Gold – 3100 рублей за выпуск.

По карте возможно персональное подключение овердрафта от 18 % годовых.

У Росбанка мультивалютные карты возможно получить только в форме привилегированных карт, таких как Visa Infinite или World Signia.

Что такое мультивалютная карта

Мультивалютную карту отличает то, что у неё нет жёсткой привязки к счёту. Наоборот, их несколько в разной валюте. Таким образом, одна мультивалютная карта заменяет 3-4 обычных.

Проще всего понять принцип работы мультикарты владельцам смартфонов с двумя или тремя сим-картами. Представьте, что одной из них пользуйтесь только в России. Но как только выезжаете в Европу, то переключаете на вторую. А если прилетаете в США, то переходите на третью. Каждая сим-карта принадлежит разным операторам и условия обслуживания у них тоже разные.

С мультикартой аналогичная ситуация: пользователь меняет счета с одной валюты на другую, в зависимости от того где находится. Возможен вариант, когда деньги списываются с нужного счёта автоматически. Всё зависит от правил банка, выпустившего мультикарту.

В чём же смысл таких перестановок, ведь можно оплатить покупки рублёвой картой? Конечно можно, но как и в случае с телефоном, выгоднее будет сменить счета.

Заключение

Мультивалютная карта интересна всем, кто так или иначе связан с валютой: путешественникам, специалистам, часто бывающим загранкомандировках, любителям совершать интернет-покупки на зарубежных сайтах.

Мультивалютная дебетовая карта имеет много полезных опций: расчёты производятся в 3-х валютах, перевод денег из одной валюты в другую доступен в онлайн-режиме (через интернет-банк), исключена двойная конвертация.

Желаем вам финансовых успехов и выгодных вложений! Ждём активных комментариев по теме, отзывов, замечаний! Делитесь статьёй в соцсетях!

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта “ХитёрБобёр.ru” (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа “Машук-2011”.