Удобство пользования

За счет совершения обменных валютных операций не через обменник, а с помощью мобильного приложения или интернет-банка. Это понижает трату времени и нервов на поиски в незнакомом городе места, где можно будет поменять рубли. Карта упрощает финансовую жизнь клиента и на территории России. Дело в том, что у нас иностранную валюту сложно снять. Даже если в населенном пункте имеется специализированный валютный банкомат, то в достаточном количестве купюры могут отсутствовать.

Наконец, удобство связано с отпадением необходимости носить с собой несколько моновалютных карт, путаясь в пин-кодах и забывая, где какая сумма денег осталась.

По сравнению с монокартой, на которой хранятся средства только в одной валюте, новый пластик имеет ряд преимуществ, значительно удешевляющих расходы клиентов банка, а иногда и увеличивающих доходы. Последнее возможно, если хранить деньги на валютных счетах под проценты или расплачиваться картой во время резких колебаний курса валют.

Но главное достоинство мульти — это снижение дополнительных затрат. Экономить можно на оплате открытия и годового обслуживания нескольких моновалютных карт, а также смс-информировании; на комиссионных расходах за покупку валюты.

При использовании моновалютных карт в ситуациях, когда, например, на долларовой карте окажется недостаточно средств для того, чтобы расплатиться за товары или услуги, оплата с евро-карты приводит к неизбежным лишним расходам, возникающих при конвертации валюты.

У мультивалютной карты есть масса достоинств, связанных не только с удобством пользования, но и выгодностью. К сожалению, пока ее выпускают немногие банки, да и то в одном виде – как дебетовую, а не кредитную.

Исключение составляют банки, предусматривающие возможность овердрафта – перерасхода за счет кредитного лимита. Есть и такой недостаток как ограничения по срокам действия, что требует частого переоформления договора.

Бонусы карты ВТБ

За покупки

По мере совершения покупок с помощью мультикарты клиент открывает систему бонусов, которые представлены в 6 категориях:

- Кэшбэк;

- Путешествия;

- Коллекция;

- Инвестиции;

- Сбережения;

- Заемщик.

Владелец карты сам подбирает категорию, по которой хочет получать бонусы в Личном кабинете.

Бесконтактная оплата

Мультикарта ВТБ поддерживает все сервисы, которые требуются при бесконтактной оплате:

- Эппл Пэй

- Самсунг Пэй;

- Гугл Пэй;

- МИР Пэй;

- Свотч Пэй;

- Кошелёк и др.

Благодаря этим сервисам расплачиваться можно с помощью смартфона, часов или смарт-браслетов.

Бесплатное обслуживание

ВТБ мультикарта дебетовая не предусматривает платы за сервис, но при одном условии. Клиент должен тратить не менее 5 000 рублей ежемесячно.

Транзакции могут проводиться по всем пластиковым носителям, которые подключены к тарифу «Мультикарта»:

- дебетовым;

- кредитным;

- основным;

- дополнительным.

Если не выполнить условие не получится, то плата за обслуживание составит 249 рублей в месяц.

При оформлении в офисе банка стоимость повысится до 249 рублей. Впоследствии деньги вернутся в форме начислений «ВТБ кэшбэк».

Бесплатное снятие в банкоматах

Дебетовая карта ВТБ позволяет снимать наличные в фирменных банкоматах ВТБ без комиссий.

Для кредиток сбор увеличивается до 5,5%.

Обналичивать средства в любых банкоматах без комиссии смогут:

- те, кому принадлежит зарплатная карта ВТБ;

- ушедшие на пенсию военные, которые получают деньги на обновленную карту ВТБ.

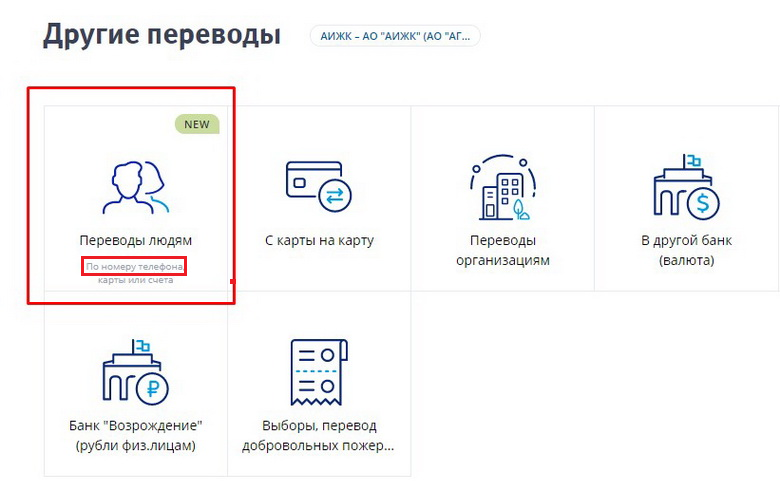

Бесплатные переводы по номеру телефона

Благодаря системе быстрых платежей, клиенты могут переводить до ста тысяч рублей ежемесячно без комиссии.

Все, что нужно для совершения операции – это телефонный номер получателя.

Переводы осуществляются с помощью интернет-банка и мобильного приложения.

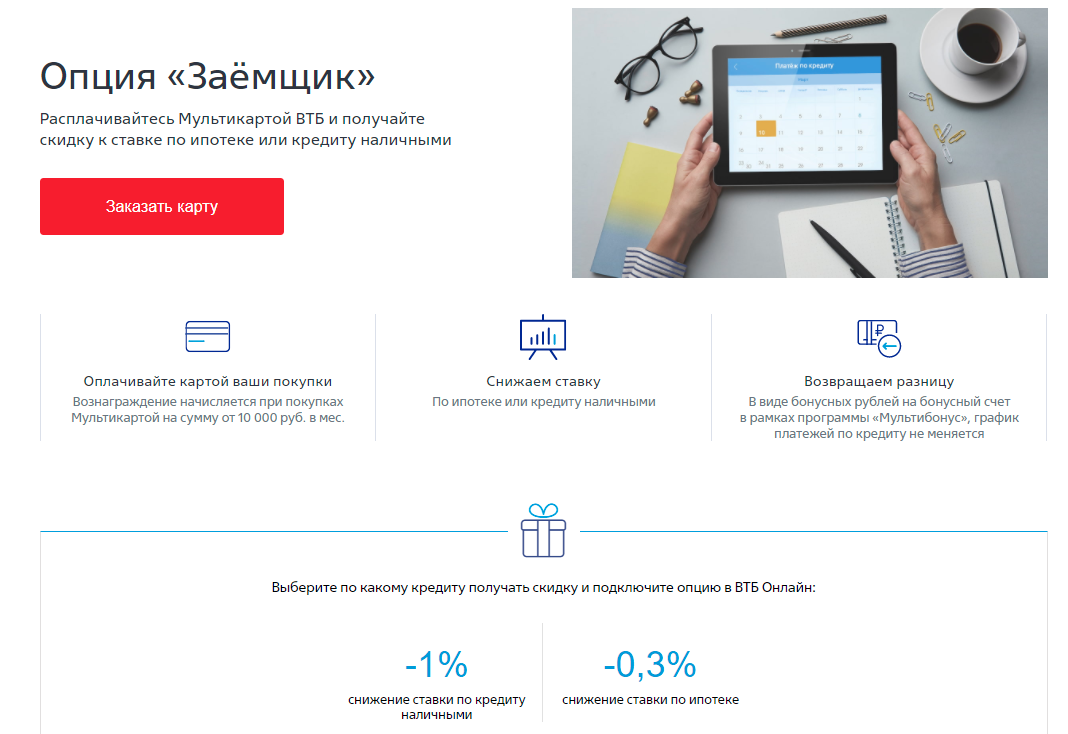

Опция «Заёмщик»

Опция позволяет получать бонусы в виде скидок на кредитную ставку при совершении транзакций по мультикарте.

Клиент сам выбирает, на какой тип кредита будет направлена опция:

- -1% – для кредитов наличными;

- -0,3% – для ипотеки.

Чтобы бонусы конвертировались в скидку на ставку клиент, должен потратить от 10 тысяч рублей с помощью мультикарты за один месяц.

Для активации опции нужно войти в личный кабинет на сайте https://online.vtb.ru/login и выбирать соответствующую подписку.

Границы по сумме награды за категорию «Заемщик» составляет 5 000 баллов в год.

ТОП-6 банков

В России мультивалютные карты выпускаются далеко не всеми банками. Чтобы выбрать наиболее выгодный вариант сотрудничества, нужно знать критерии, по которым можно отличить лучший от худшего:

- Стоимость выпуска карты и ее обслуживания;

- Дополнительные расходы на обслуживание нескольких счетов;

- Размер комиссий за снятие денег;

- Выгодность предложений;

- Сложность расчетов.

Выяснив эти вопросы, клиент может переоформить имеющуюся в выбранном банке дебетовую карту или оформить новую. Для этого в большинстве банков требуют паспорт с наличием отметки о регистрации, но могут попросить какой-либо другой документ (водительские права, справку о доходах, загранпаспорт).

Плата за выпуск взимается не во всех банках, но если она есть, то существенно отличается (600 — 3 000 руб.). Это зависит от предлагаемого банком набора услуг, например, страхования от кражи, процентной накопительной ставки на остаток средств.

Предпочтение при оформлении мультивалютной карты следует отдавать крупным банковским компаниям с хорошей репутацией. Лучше всего выбирать тот банк, где у клиента имеется зарплатная дебетовая карта, потому что в случае нехватки на счетах МВК средств для оплаты банк может подключить овердрафт.

В Топ-6 лучших мультикарт страны вошли: Тинькофф банк, Альфа-банк, Сбербанка, ВТБ банк, Россельхозбанк, Райффазенбанк.

Снятие наличных и переводы

Снятие собственных средств с дебетовых карт бесплатно в банкоматах банков группы ВТБ (по кредиткам см. выше).

Также вы можете снимать средства с дебетовых карточек в «чужих» банкоматах без комиссии при обороте по всем картам пакета свыше 5 тысяч рублей в месяц.

Обратите внимание – при снятии в стороннем банкомате комиссия сначала будет удержана, а потом она будет возвращена в следующем календарном месяце. Лимиты за снятие в банкоматах и в пунктах выдачи наличных (ПВН) достаточно высокие: ежедневно – 350 тыс. рублей; ежемесячно – 2 млн рублей (хотя на сайте имеется информация, что ограничений на размер суммы бесплатных снятий наличных в банкоматах нет, но мы в любом случае будем ориентироваться на официальные тарифы)

рублей; ежемесячно – 2 млн рублей (хотя на сайте имеется информация, что ограничений на размер суммы бесплатных снятий наличных в банкоматах нет, но мы в любом случае будем ориентироваться на официальные тарифы)

Лимиты за снятие в банкоматах и в пунктах выдачи наличных (ПВН) достаточно высокие: ежедневно – 350 тыс. рублей; ежемесячно – 2 млн рублей (хотя на сайте имеется информация, что ограничений на размер суммы бесплатных снятий наличных в банкоматах нет, но мы в любом случае будем ориентироваться на официальные тарифы).

Снятие средств в кассах банка до 100 тыс. рублей включительно облагается существенной комиссией:

Если только в отделении все банкоматы будут неисправны и в ряде других случаев:

Старайтесь снимать деньги в банкоматах.

По дебетовым карточкам вы можете делать бесплатные межбанковские переводы (здесь и далее пойдёт речь о переводах в интернет-банке ВТБ онлайн) по реквизитам счёта в другом банке при условии, что ежемесячный оборот будет более 5 тысяч рублей.

Лимиты на межбанковские переводы отсутствуют. При невыполнении условия бесплатности карты (те самые 5 тысяч в месяц) будет удержана комиссия 0,4% (минимум 20 руб., максимум 1000 руб.).

Перевод с карты на карту при сумме покупок по карте свыше 5 тысяч рублей бесплатный, лимит при этом не уточняется. При невыполнении этого условия придётся оплатить 1,25% от суммы перевода (мин. 30 рублей). Если переводите с кредитки, то дополнительно удержится 5,5% (мин. 300 рублей). Между картами ВТБ можно переводить бесплатно.

Как оформить мультивалютную карту

Для получения той или иной карты у ВТБ 24 есть свой набор условий. Стоит определить, на какой тип платежного инструмента ориентирован клиент. У этой банковской организации выделено три основных группы — кредитные, дебетовые и зарплатные карты. В зависимости от вида определяется вариант оформления сделки. То же касается и требований по отношению к клиенту.

Банковские условия

Кредитная валютная карта ВТБ оформляется, если пользователь соответствует ряду условий:

- возраст от 21 до 70 лет;

- ежемесячный стабильный доход не менее 15 тысяч рублей;

- наличие гражданства Российской Федерации;

- актуальная, постоянная регистрация в области размещения филиалов банка.

В отношении дебетового платежного инструмента действуют такие ограничения по клиентам: возраст начиная с 18 лет и гражданство Российской Федерации. Для иностранных граждан мультикарту можно оформить, но для этого обязательно присутствовать в отделении банка.

В отношении зарплатного пластика требования выдвигаются такие же, как и для тех, кто хочет получить дебетовую платежку. При этом, дополнительные возможности получают зарплатные клиенты партнеров банка. Для них оформление производится быстрее и без необходимости передачи большого пакета документов. Все это делает сам работодатель за пользователя.

Документальное же сопровождение состоит из нескольких бумаг. Для кредитки изначально нужен только паспортный документ. Если кредитный лимит увеличивается до суммы более 300 тысяч рублей, то обязательно подтверждение дохода. Использовать можно справку формы 2-НДФЛ или по образцу банковской организации.

Процедура оформления

Валютная дебетовая карта ВТБ или кредитный вариант — все они выдаются по стандартной схеме. Пользователи имеют возможность получить услугу в режиме онлайн. Для этого надо:

- Внести информацию в электронную анкету на официальном сайте . Там указывают, какой инструмент оплаты необходим, личные данные и контакты для связи.

- Ответ от банковской организации придет через смс-сообщение по указанным реквизитам. Время ожидания составляет один рабочий день.

- Далее происходит выпуск карты. Ее отправляют в одно из отделений банка согласно выбору клиента. Уведомление о готовности документа приходит на мобильный телефон в режиме смс-сообщения.

- По извещению приходят в заранее выбранное отделение. Обязательно при себе иметь пакет документов. Без них получение “пластика” провести не получится.

Что касается дебетовой карты, то ее получают по стандартному алгоритму. Изготовление этой платежки занимает больше времени. Так, потребуется от 7 до 10 рабочих дней.

Правила использования платежного инструмента

Основные моменты, о которых следует знать заранее, связаны с процедурой конвертации средств

Обратить внимание стоит на полное использование средств. К примеру, долларовая карта ВТБ не может быть доведена до нулевого баланса

Невозможно совершить покупку по точной сумме остатка, она должна быть немного меньше этого показателя. Поскольку основной валютой для расчетов считается рубль, то только через нее снимается последняя сумма. Следует перевести нужную сумму и снять уже конвертированные средства.

Остерегаться нужно и незавершенных операций. В этом случае возникает риск двойного перевода денег. Самый распространенный пример — осуществление пополнения долларового счета с последующим переводом этой суммы на депозит.

Между операциями должно пройти достаточно времени, чтобы первый платеж зачисляется. Обычно ожидать нужно три часа по будням и шесть в выходные и праздничные дни. Иначе происходит списание денег с рублевого счета, перевод в доллары США, а потом уже погашается долг за счет пополнения.

Нюансы пополнения карточного счета

Мультикарта позволяет выгодно проводить переводы в режиме онлайн. Это касается электронных расчетов по переводу денег на счета в других банковских организациях и за совершение платежей по мастер-счетам. Бесплатные пополнения ограничены — за месяц общая сумма составляет не более 20 тысяч рублей. По суммам свыше взимается стандартный платеж.

Существуют ограничения и по суммам переводов на счет: за один раз возможно провести транзакцию не более 100 тысяч рублей; на карту отправителя или получателя — не более 1 миллиона рублей за месяц.

Достоинства и недостатки

Мультивалютная карта от ВТБ 24 пользуется большим спросом среди клиентов финансовой организации. Связанно это с тем, что она имеет множество неоспоримых преимуществ. Среди них стоит отметить следующие:

- Нет необходимости оформлять несколько карт для евро или долларов. Клиент имеет возможность использовать одну с привязанными к ней валютными счетами. Это очень удобно и экономически выгодно.

- Если держатель приобретает товары на сумму более 15 тысяч каждый месяц, то банковское обслуживание абсолютно бесплатное. При этом на карте также должна оставаться сумма от 15 тысяч.

- Держатель может пользоваться интернет-банкингом на своем смартфоне, планшете или ноутбуке. Сервис позволяет совершать различные платежные операции прямо из дома.

- Владелец постоянно информируется путем СМС-рассылки о проводимых действиях с картой.

- За совершение платежных операций, в частности оплаты коммунальных услуг, штрафов, переводов денежные средств, конвертации не взимается комиссионный платеж.

- С помощью карты можно оплачивать кредитную задолженность перед другими финансовыми организациями.

- Отпадает необходимость искать обменные пункты за рубежом.

Условия выпуска и обслуживание карты

Мультивалютная карта на сегодняшний день представлена двумя видами: классическая и золотая. Последняя относится к премиальным продуктам банка, поэтому предоставляет более широкий спектр возможностей. Стоимость ее обслуживания, соответственно, дороже.

| Вид карты | Классическая | Золотая |

|---|---|---|

| Выпуск карты | Бесплатно | Бесплатно |

| Перевыпуск карты | 375 рублей | 1,5 тысячи |

| Стоимость обслуживания в год | 750 рублей | 3 тысячи |

| Лимит на снятие наличных в месяц | 1 миллион | 2 миллиона |

| Процент за снятие наличных | Не начисляется при использовании банкоматов ВТБ, в остальных случаях составляет 1% | Не начисляется при использовании банкоматов ВТБ, в остальных случаях составляет 1% |

| Дополнительные карты | До пяти единиц | До пяти единиц |

| Привилегии | Скидки и акции от партнеров банка | Дисконтные программы от партнеров ВТБ и МПС, услуга «Консьерж», юридическая и медицинская поддержка в любой стране мира |

Порядок оформления

Согласно установленному порядку клиент должен обратиться в любой офис банка, чтобы получить валютную карту ВТБ. Условия, которые выдвигаются к заявителю, следующие:

- гражданство России;

- возраст от 21 до 68 лет;

- при себе должен быть паспорт и справка о доходах.

Также банк предлагает своим клиентам оформить карту в режиме онлайн на официальном сайте ВТБ. В специальной форме необходимо заполнить поля. При этом надо быть максимально внимательным, чтобы не допустить ошибок и корректно указать личную информацию. После рассмотрения заявки и ее одобрения, с клиентом связывается менеджер банка. Карта доставляется в банковское отделение за 7-10 дней. О ее прибытии оповестит СМС-сообщение. При получении карты необходимо предоставить паспорт.

«>

Бонусные опции

Программы лояльности состоят из семи опций. Одной из отрицательных сторон этого банковского продукта является возможность только раз в месяц менять бонусную программу. Для клиентов предлагается следующее:

«Авто»

Бонусы в размере до 10% возвращается при покупках на автозаправочных станциях и при оплате платных парковок. Если сумма трат равна 5000-15000 руб, то размер бонуса составляет 2%, при расходах 15000-75000 – 5%, более 75 тыс. — 10%. В первый месяц размер кэшбэка составляет 10%. Максимальный размер бонуса ограничен 3000 баллов.

«Рестораны»

Кешбек до 10% начисляется при оплате заказов в заведениях общепита, билетов на развлекательные мероприятия (кино, театры). Обменять бонусы можно на покупки у партнеров ВТБ. При суммах трат 5-15 тысяч кэшбэек равен 2%, при расходах 15-75 тыс. — 5%, от 75 тиыс — 10%. Максимальный размер кэшбэка – 3000.

Опция «Cash Back»

Кэш бек за любые покупки составляет 1%, 1.5% и 2% в зависимости от суммы траты. Если покупки оплачиваются через сервисы бесконтактной оплаты то размер кэшбека равен:

- При тратах 5000- 15000 руб — 1%

- 15000-75000 — 2%

- От 75 000 р. — 2,5%.

При оплате без использования технологии Pay размер начислений составит 1%.

Тариф «Коллекция»

(бонусы при покупках в партнерских торговых точках в виде 15%);

Размер кэшбэка зависит от суммы трат по мультикарте:

- 5000-15000 — 1%;

- 15000-75000 — 2%

- 75000— 4%

- При оплате со смартфона 5%

- За покупки у партнеров — 11%.

Максимальный размер бонусов ограничен 5000 руб.

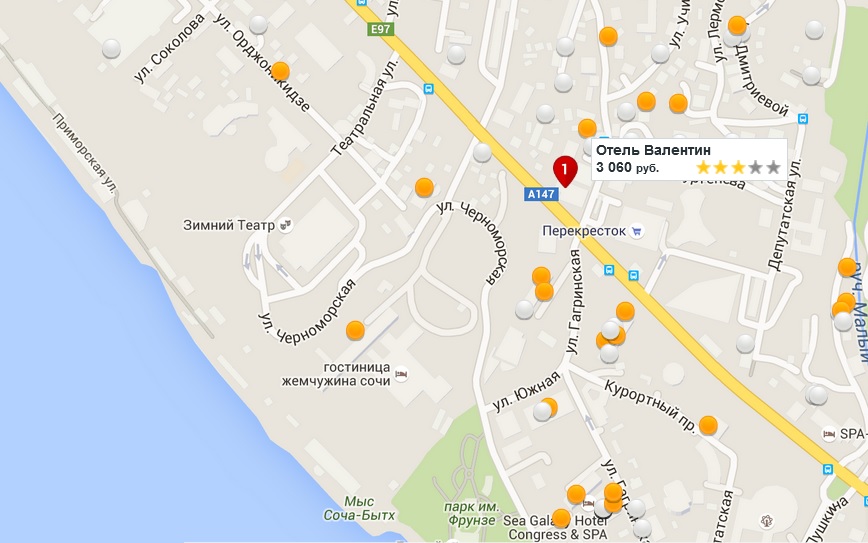

Опция для путешественников

Бонусы начисляются при любых покупках в магазинах. Потратить баллы можно на оплату номеров в гостиницах, покупку билетов, прокат автомобилей на сайте travel.vtb.ru. Лимит на начисление бонусов — 5000 миль. Размер кэшбэка в зависимости от суммы трат составляет от 1 до 5%.

Опция «Сбережение»

7,5% по дебетовой карте на остаток. Этот продут позволит вам получать повышенный процент на остаток по депозитам. Размер дополнительной доходности зависит от суммы ваших ежемесячных затрат:

- 5000-15000 р. — 0,5%;

- 15000-75000 р. — 1%;

- От 75000 р. — 1,5%.

«Для заемщиков»

Мультикарта — возможность оплачивать частями кредит с минимальным платежом в виде 3% долга, а также 101 день без процентов.

В зависимости от суммы ваших ежемесячных трат и вида оформленного кредита вы можете получать скидку на оплату процентов:

| Размер скидки в % | |||

| Сумма трат в рублях | Кредитная карта | Кредит наличными | Ипотека |

| собственные средства | |||

| 5000-15000 | 1% | 0,25% | 0,10% |

| 15000-75000 | 3% | 0,50% | 0,20% |

| свыше 75000 | 5% | 1,50% | 0,30% |

| заемные средства | |||

| 5000-15000 | 2% | 0,50% | 0,20% |

| 15000-75000 | 6% | 1% | 0,40% |

| свыше 75000 | 10% | 3% | 0,60% |

Рекомендую:

- Как составить бизнес-план для малого бизнеса: готовые примеры с расчетами

- Как искать каналы в Телеграм

- Как в инстаграме выложить фото через компьютер: 4 способа + 16 сервисов

- Самые богатые люди в мире, Форбс 2019: рейтинг топ-20

- Хештеги для продвижения в Инстаграм: сбор подписчиков, лайков, комментариев

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

100% полезный контент и никакого спама!

Подробнее о картах и их возможностях

В рамках проекта допускается выпуск нескольких типов карт:

- Дебетовая — она необходима тем, кто планирует хранить на ней собственные средства и производить расчеты исключительно за свои деньги. При желании она может стать зарплатной или социальной (для пенсий, пособий и стипендий). Все предложенные возможности по дебетовой карте будут идентичными и для зарплатного проекта.

- Кредитная — самая выгодная карта для тех, кто хочет осуществлять важные покупки даже не имея прямо сейчас доступных собственных денег. Она имеет массу возможностей и дарит постоянные бонусы за безналичные расчеты.

В рамках проекта «Мультикарта» можно заказать 5 кредитных или дебетовых карт на одинаковых условиях использования, которые можно применять всей семьей. Если условия все соблюдены они также будут обслуживаться совершенно бесплатно.

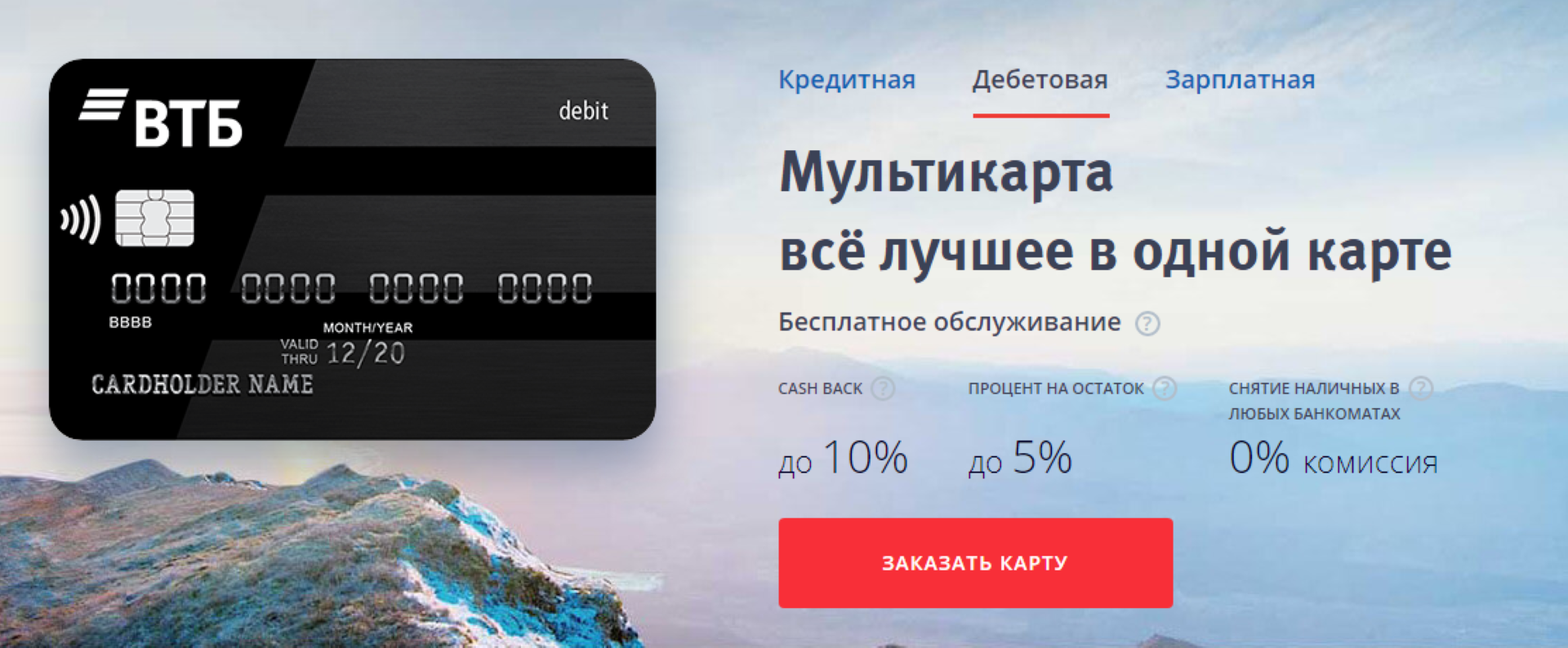

Дебетовая карта от ВТБ

Чем лояльнее условия банка по отношению к держателям карт, тем большим спросом она пользуется. Это как раз о «Мультикарте». Ведь дебетовая карта не будет вам стоить ничего, если будут соблюдены приведенные выше условия. А, помимо этого, вы получите еще и ряд неплохих преимуществ:

- Бесплатное обслуживание карты;

- До 10% кешбэка за разные покупки;

- Лимит на снятие наличных через собственные банкоматы: до 350 тыс. в сутки и до 2 млн. в месяц;

- Выгодные условия на снятие денег с банкоматов чужих банков:

- при тратах на покупки свыше 75 тыс. ежемесячно — лимит до 150 тыс. рублей можно обналичить бесплатно;

- общая сумма покупок составляет более 15 тыс. — бесплатно можно обналичить до 15 тыс. рублей;

- при тратах от 5 тыс. рублей — лимит также до 15 тыс. на снятие в других банкоматах;

- а если затраты не превышают 5 тыс. в месяц, тогда снять бесплатно в чужом банкомате нельзя ничего.

- До 5% можно получить на остаток по карте. Но и она работает по принципу: «Больше тратишь — больше получаешь». Совершил покупки на сумму от 5 тыс. рублей — 1% на остаток, потратил больше 15 тыс. — копишь под 2% годовых, тратишь больше 75 тыс. — получай прибыль в размере 5% годовых.

- Бесплатное пополнение карты как онлайн, так и через широкую сеть филиалов и банкоматов.

Кредитная «Мультикарта»

Кредитка от ВТБ стала одной из популярнейших карт за последнее время, в том числе и среди других аналогичных карт, выпущенных конкурентами. Здесь тебе и бонусы, и высокая кредитная линия. Но давайте разбираться подробнее.

Что же может предложить кредитная «Мультикарта» своим держателям:

- бесплатное годовое обслуживание, но с соблюдением общих правил о наличии, поступлении или тратах свыше 15 тыс. рублей;

- максимальная сумма оформляемого кредитного лимита — до 1 млн. рублей (при условии подтвержденного высокого дохода и чистой кредитной истории);

- Беспроцентное (льготное) использование заемных средств — до 50 дней (грейс-период) как для потраченных на покупки, так и обналиченных;

- Ставка процента за использование денежных средств свыше срока, установленного грейс- периодом — 26%;

- Размер минимального ежемесячного платежа должен составлять 3% от суммы потраченных средств. Оплата должна осуществляться не позднее 20 числа текущего месяца;

- Комиссия за снятие кредитных средств — 5,5% от общей суммы, но не менее 300 рублей;

- Положенные бонусы и Cash Back составят до 10% от размера покупки при соблюдении норм на ежемесячные траты.

Что такое мультикарта ВТБ?

Сейчас среди банковских услуг можно найти карту от ВТБ с широким пакетом услуг. Среди них – проценты, которые начисляются на остаток, всякие бонусы и доступные онлайн-переводы. Дополнительно разрешается подключать любые бонусные опции из целого ряда. Именно по этой причине ВТБ назвал карту «Мультикартой» — она вмещает в себя преимущества сразу нескольких своих карт.

К ней можно подключить сразу до 5 дополнительных опций. Дебетовая карта ВТБ Мультикарта позволяет подключать опции и для близких людей – например, для родственников, друзей или семьи. Когда будет рассчитываться возврат в виде кэша, то будет браться в расчет оборот по всем имеющимся картам сразу, как по основной, так и по дополнительным. При этом открыть карту допускается в виде дебетовой или кредитной, она прекрасно подходит для любых расчетов, даже в мировой паутине тоже можно расплатиться.

Выбирать можно между тремя международными и отечественными системами:

- Visa;

- Masterсard;

- «Мир».

Стоит сказать, что если в планах путешествия в другие страны, то стоит выбирать из первых двух вариантов, так как наша отечественная система пока принимается не во всем мире.

Условия кэшбэка

Держателям финансовых продуктов банка доступны выгодные условия сотрудничества, позволяющие сэкономить при оплате чеков. Для удобства клиентов предлагается Мультикарта с кэшбэком, преимуществами которой являются:

- возможность использования как дебетового или кредитного носителя;

- возврат процента от потраченной суммы.

Кэшбэк по карте ВТБ зачисляется в следующем месяце после траты денег. Процент возврата зависит от категории приобретаемых товаров. В некоторых разделах действуют ограничения по сумме возврата. По дебетовой мультикарте предусмотрен кэшбэк до 4%, процент на остаток до 9%. За снятие денег в терминалах других учреждений не взимается комиссия.

Чтобы возвращать средства на счет, держатель продукта должен выбрать опции Мультикарты ВТБ. По условиям учреждения клиенту возвращается процент за покупку товаров в сети партнеров ВТБ по кешбеку.

Одновременное подключение доступно для 1 опции, поэтому держатель продукта выбирает категорию с максимально выгодными условиями. Смена категории возможна 1 раз в месяц. Процедура совершается бесплатно с помощью контактного центра ВТБ24. Для смены категории клиенту нужно позвонить по телефону 8-800-100-24-24 или посетить ближайший офис учреждения.

Для каждого раздела индивидуально установлен размер кэшбэка. Процент возврата зависит от суммы трат в течение месяца. Максимальный возврат доступен пользователям, у которых общий размер чеков составляет более 75 тыс. руб.

Как подключить кэшбэк

Чтобы присоединиться к программе лояльности, следует активировать опцию, позвонив в службу поддержки клиентов. О том, как подключить кэшбэк на ВТБ, можно узнать в отделении банка. Для этого нужно посетить офис и сообщить о желании стать участником программы «Мой бонус». Самостоятельно подключить услугу можно в личном кабинете.

Как начисляется кэшбэк на Мультикарту ВТБ

Баллы, курс которых составляет 1 бонус = 1 руб., можно использовать при покупке товаров, представленных в специальном каталоге. Держатели карт могут увеличить количество начислений, оформив несколько продуктов банка для всех членов семьи (дополнительный выпуск до 5 карт включительно — бесплатно).

Опция «Cash back»

По опции «Cash back» дебетовой мультикарты ВТБ за любые покупки начисляются деньги. При подключении опции клиенты получают от 0,5 до 1% в зависимости от суммы трат (от 5000 до 14999 -0,5%, от 15000 до 75000 — 1%).

Категория «Авто»

Владельцам авто доступен возврат до 4% при покупке на АЗС, оплате парковки. При трате 5-15 тыс. руб. возвращается 2%; чеки на сумму 15-75 тыс. руб. позволяют получить 4%. При подключении услуги клиентам предоставляется льготное начисление по максимальной ставке 4% за 1 месяц пользования.

Категория «Рестораны»

Опции мультикарты ВТБ 24 кэшбэк обеспечивают держателям возврат от 1 до 4% от трат в партнерской сети ресторанной, кафе, кино (категория «Рестораны»). За оплату бесконтактным способом при тратах более 75000 рублей дают +1% к базовой ставке 2%. За остаток от 100000 рублей на всех счетах (включая вклады), еще +1%. Эти правила действуют со всеми опциями Мультикарты.

Опция «Путешествия»

Владельцам финансового продукта банка в категории «Путешествия» доступен возврат в форме миль, которые можно использовать на бронирование гостиниц, покупку билетов, аренду машины. Начисляется от 1 до 3 миль за каждые 100 потраченных рублей.

Опция «Коллекция»

Эта программа похожа на предыдущую, отличается тем, что начисляют бонусы а не мили. Также от 1 до 3 за каждые 100 рублей.

Кредитная Мультикарта с опцией «Заемщик»

Кредитный продукт с кэшбэком с опцией «Заемщик» получить скидку до 10% на ставку по кредиту наличными, ипотеке или карте при условии расчета в партнерской сети магазинов кредитными средствами Мультикарты. При использовании собственнных средств — до 5%.

Клиентам банка доступна карта с грейс-периодом (беспроцентным) 101 день. В течение этого времени не взимается плата за пользование средствами при условии соблюдения требований, установленных банком.

Участникам зарплатного проекта начисляется кэшбэк в размере до 4% при выполнении условий программы лояльности. Для получения выгодных предложений программ лояльности клиенты могут выбрать другой продукт для зачисления заработной платы. При снятии наличных в других учреждениях на сумму комиссии начисляется кэшбэк по мультикарте платежной системы «МИР».

Контролировать кэшбэк от ВТБ 24 можно через личный кабинет, при обращении в службу поддержки, в любом отделении. Информация о начислениях доступна в чеке, выписке по карте, подключенной к программе. Сведения о кэшбэке доступны при условии подключения услуги СМС-информирования.

Опция «заемщик»

Банк ВТБ всеми средствами заставляет клиента пользоваться заемными деньгами, даже если вы держите только дебетовый счет. Для этого, в том числе, существует опция «заемщик». Условия простые: например, на вашей дебетовой карте есть 300 000 рублей, в месяц вы потратили больше 75 000, таким образом ставка по кредиту снизится на 3% годовых, учитываем месячное начисление на остаток равное 1500. И если у вас есть активный займ размером в 1 800 000 по ставке 11% годовых, то ваш ежемесячный платеж снизится на 1333 рубля. А выгода, которую предоставляет вам банк, составит 2833 в месяц. У нас есть более подробная статья о перекредитовании.

Преимущества использования «Мультикарты»

Рассмотрим основные преимущества валютной дебетовой карты ВТБ 24:

- Вы не платите за обслуживание: если на карту перечисляются регулярные платежи от юридического лица, приобретаются товары на сумму более 15 000 рублей ежемесячно, а на счету ежемесячно остается от 15 000 рублей;

- Вы имеете возможность использовать одну карту для разных валют: российских рублей, долларов и евро;

- Вы можете установить бесплатное мобильное приложение ВТБ 24-Онлайн на своем смартфоне или персональном компьютере и пользоваться услугами банка, не выходя из дома;

- Вы будете проинформированы о транзакциях, переводах, состоянии счетов при помощи бесплатной СМС-рассылки. Уточняйте условия подключения услуги у специалистов банка;

- Вы сможете оплачивать счета, налоги и штрафы, а также переводить средства с карты на карту без оплаты комиссионных платежей;

- Вы можете погашать кредиты в других банках без оплаты комиссии;

- Вы имеете право обналичивать средства в банкоматах других банковских организаций.

При утере карты ее можно быстро заблокировать и перевести средства на другой счет. Для этого нужно обратиться в отделение банка или на горячую линию. Сервис работает круглосуточно без выходных и праздников.

Механизм работы мультивалютной карты и конвертации

С одной стороны, мультикарта — это обычная дебетовая карточка. К ней можно выпускать дополнительные карты, участвовать в дисконтных программах. Ей можно совершать все стандартные операции: платить в магазинах, в интернете, снимать/вносить наличные в банкоматах и т.п. С другой стороны, есть некоторые особенности.

Для платежей в инвалюте тут возникает понятие базовая валюта. Как правило, она принудительно установлена в зависимости от того, какая валюта клиринга действует с данным банком в той или иной платежной системе (Visa или Mastercard). Как ни странно, по трехвалютному Мастеркарду ВТБ24 базовая валюта после рублей — доллар.

В связи с этим возможны три основных ситуации (на примере мультикарты MasterСard classic ВТБ24):

Остаток данной валюты на карте достаточен.

Например, с карты списывается годовая комиссия за обслуживание 750 рублей. На карте есть 1000 рублей и 100 евро. Тут все просто — оплата пройдет в рублях с рублевого счета, останется 250руб и 100 евро. Если же некий платеж будет в евро (и они имеются на счете), то спишутся евро.

Остаток данной валюты на карте НЕдостаточен

Тот же пример. С карты списывается годовая комиссия за обслуживание 750 рублей. Но на карте не хватает рублей. Есть 1 руб., 1 долл. и 300 евро. Сначала в рубли конвертируется 1 долл. (по курсу банка, условно 32 руб). Еще 1 руб. — уже имеется. Чтобы получить оставшиеся 717 рублей — с еврового счета будет списано 16,31 евро (легко посчитать курс конвертации — 43,95 руб/евро). После всех конвертаций на рублевом счете образовалось 750 рублей

которые и были оплачены. Остатки: рублевый счет — 0, долларовый — 0, в Евро — 283,69.

Оплата в валюте, которой не предусмотрено на карте.

Вариант 1. За отель списывается 40 латвийских латов. На карте есть 3000 руб, 100 долл., 100 евро. Списание пройдет в долларах (валюта клиринга платежной системы).

Вариант 2. За отель списывается та же сумма 40 латов. Но в этот раз на карте 0 руб, 0 долл, 300 евро. Система определит, что 40 латов — это 82 доллара. А долларов — ноль. Чтобы «купить» 82 долл. будет снята нужная сумма со счета в евро (-61.5). Оплата пройдет в долларах. Остатки: 0руб, 0долл, 238.5 евро.

С учетом этих особенностей, чтобы вообще избежать конвертации, по карте желательно поддерживать остатки тех валют, в которых планируется расплачиваться. И во избежании двойной конвертации для других валют — лучше иметь на карте достаточный долларовый остаток.