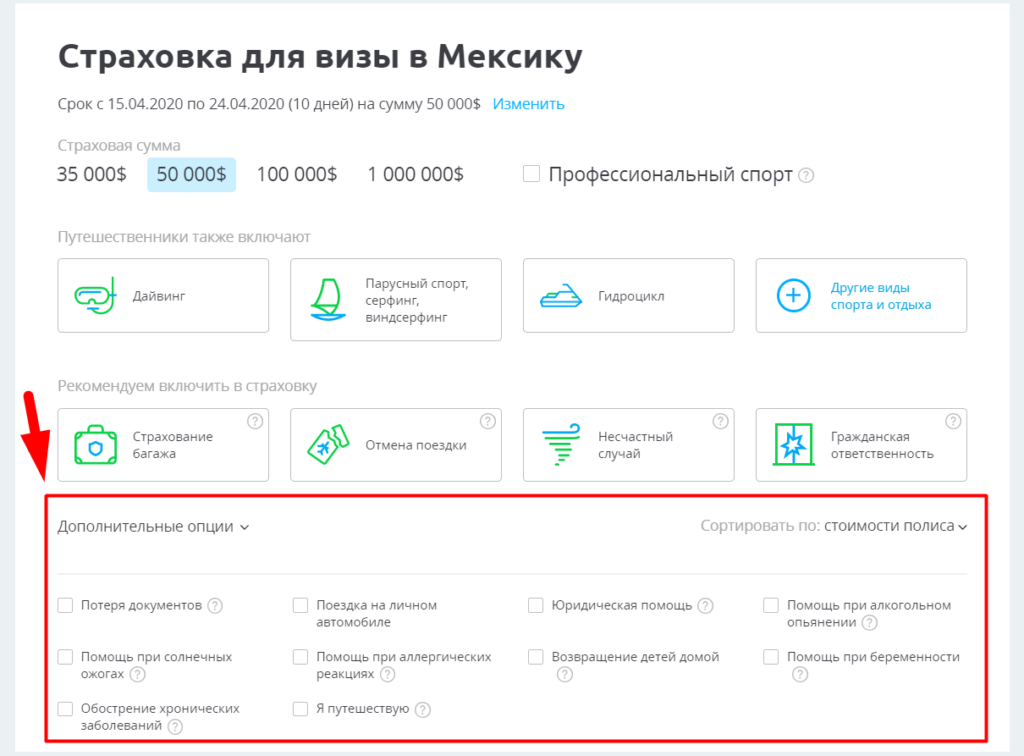

Какие опции можно добавить к полису?

Можно взять самую дешевую страховку — она подойдет для подачи в консульство для визы, но не более. Многие важные опции зачастую оплачиваются дополнительно. Это может быть:

Страховка от несчастного случая. Возмещение расходов связанных с травмой при несчастном случае, расходы на реабилитацию даже по приезду домой.

Страхование гражданской ответственности. Возмещение ущерба третьим лицам, например, если вы разбили фамильную вазу в арендуемой квартире и хозяин просит возместить ущерб.

Активный отдых. Если собираетесь в поход в горы, кататься на сёрфе или горных лыжах, даже на банане и гидроцикле.

Езда на байке. Если планируете ездить на байке и вдруг попадете в аварию. Обязательно надевайте шлем, имейте права категории А и не садитесь за руль в алкогольном опьянении, иначе страховая окажет в выплате.

Страховка от невыезда. Если поездка неожиданно отменилась, вам возместят расходы. Например, вы заболели, пришла повестка из военкомата, в суд. необходимо будет документами подтвердить причину.

Выплаты за задержку рейса. Если рейс задержат (более 4 часов) или вообще отменят.

Страхование багажа. Если вещи потеряются где-то при стыковке, вы получите 300$-1500$ (или в зависимости от договора) сверх той суммы, которую выплачивает авиакомпания (обычно это всего 20$ за кг).

Поисково-спасательные работы, эвакуация вертолетом. Если планируете серьезные экспедиции и восхождения.

Помощь при наличии алкогольного опьянения. Такая опция есть у страховой компании ERV. Если вы знаете свою склонность к выпивке 🙂 Остальные страховые не будут ничего выплачивать в случае, если подтвердится наличие опьянения.

Топ-5 выгодных предложений

В обоих случаях полис оформляется в ООО «Абсолют Страхование».

Среди особенностей можно отметить возможность организации бесплатного перелёта детей до дома. Страховая компания организует его, если туриста госпитализировали на 2 недели и более. Риск «Активный отдых» придётся оплачивать отдельно.

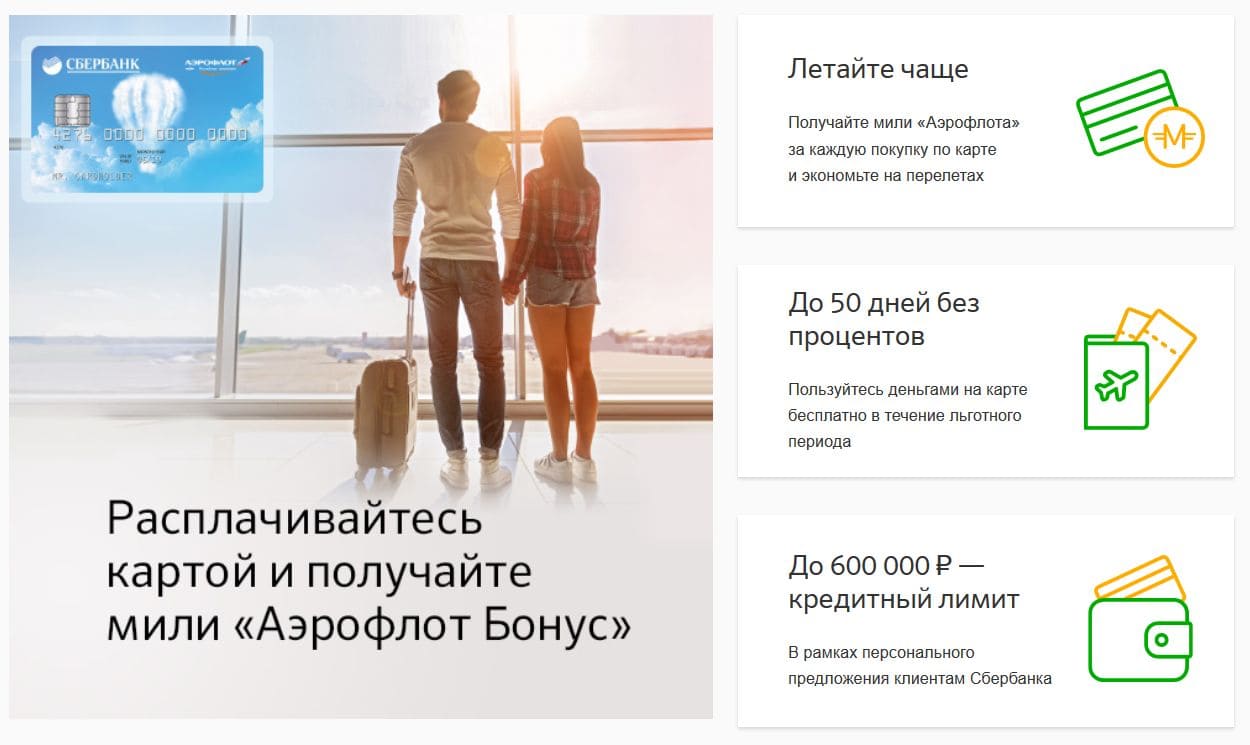

Годовое обслуживание:

- Visa Classic, MasterCard Standard – 750 руб.;

- Visa Gold, MasterCard Gold – 3000 руб.

Выгодные условия предлагает банк Авангард. Держатели дебетовых карт Airbonus и Airbonus Premium получают в подарок страховку для поездки за рубеж с покрытием до 60 тыс. долл. или евро от международной страховой компании АО «СК Благосостояние ОС».

Обратите внимание на обязательное условие: страховка предоставляется бесплатно, если клиент пользуется картой второй или третий год. В противном случае придётся оплатить пластиком саму поездку или любые покупки в путешествии (билет, тур, гостиница, бензин, товары в магазинах Duty free)

Полис действует первые 60 дней каждой поездки. Он включает экстренную медпомощь, неотложную стоматологию, страхование от несчастных случаев, транспортировку до больницы, риск утраты багажа. Франшиза составляет 40 долл. Это значит, что такую сумму туристу придётся оплатить самому. Остальное покроет СК

В противном случае придётся оплатить пластиком саму поездку или любые покупки в путешествии (билет, тур, гостиница, бензин, товары в магазинах Duty free). Полис действует первые 60 дней каждой поездки. Он включает экстренную медпомощь, неотложную стоматологию, страхование от несчастных случаев, транспортировку до больницы, риск утраты багажа. Франшиза составляет 40 долл. Это значит, что такую сумму туристу придётся оплатить самому. Остальное покроет СК.

Годовое обслуживание:

- Airbonus – 1000 руб.;

- Airbonus Premium – 5500 руб.

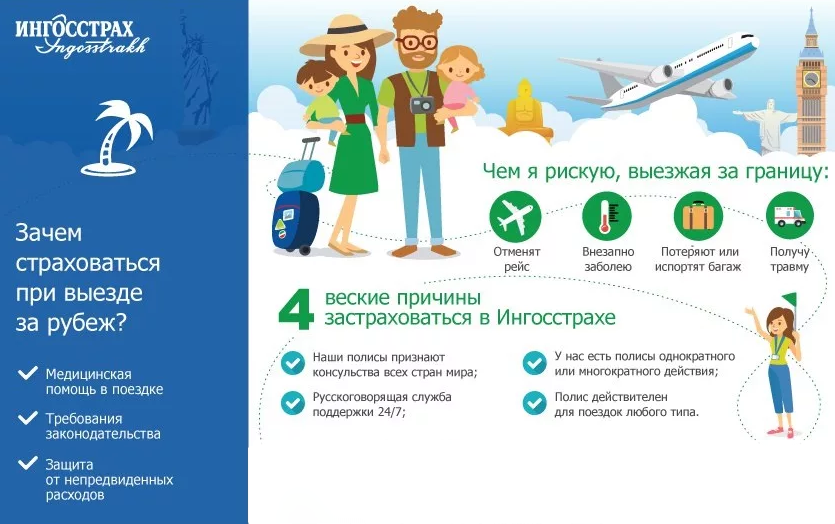

Тинькофф дарит страховку держателям карт ALL Airlines и ALL Airlines Black Edition. Страховой полис предоставляется АО «Тинькофф Страхование». Для карты ALL Airlines продолжительность туристической поездки не может превышать 45 дней. Страховка действует для 1 человека и покрывает расходы до 50 тыс. долл. или евро. Она распространяется на активный отдых. Франшиза не предусмотрена.

Владельцам ALL Airlines Black Edition предоставляется страховка для семьи до 5 человек с покрытием до 100 тыс. долл. или евро, которая действует даже при занятиях опасными видами спорта (горные лыжи и сноуборд).

Обратите внимание на список стран, в которых страховой полис не действует. Сюда относятся Ливан, Сомали, Либерия и т.д

Годовое обслуживание:

- ALL Airlines World – 3588 руб. (299 руб. в месяц); бесплатно для клиентов с открытым кредитом или при остатке на счёте свыше 100 тыс. руб.;

- ALL Airlines Black Edition – 23 880 руб. (1990 руб. в месяц); бесплатно, если на счетах клиента лежит более 3 млн руб. или сумма покупок за расчётный период составила более 200 тыс. руб.

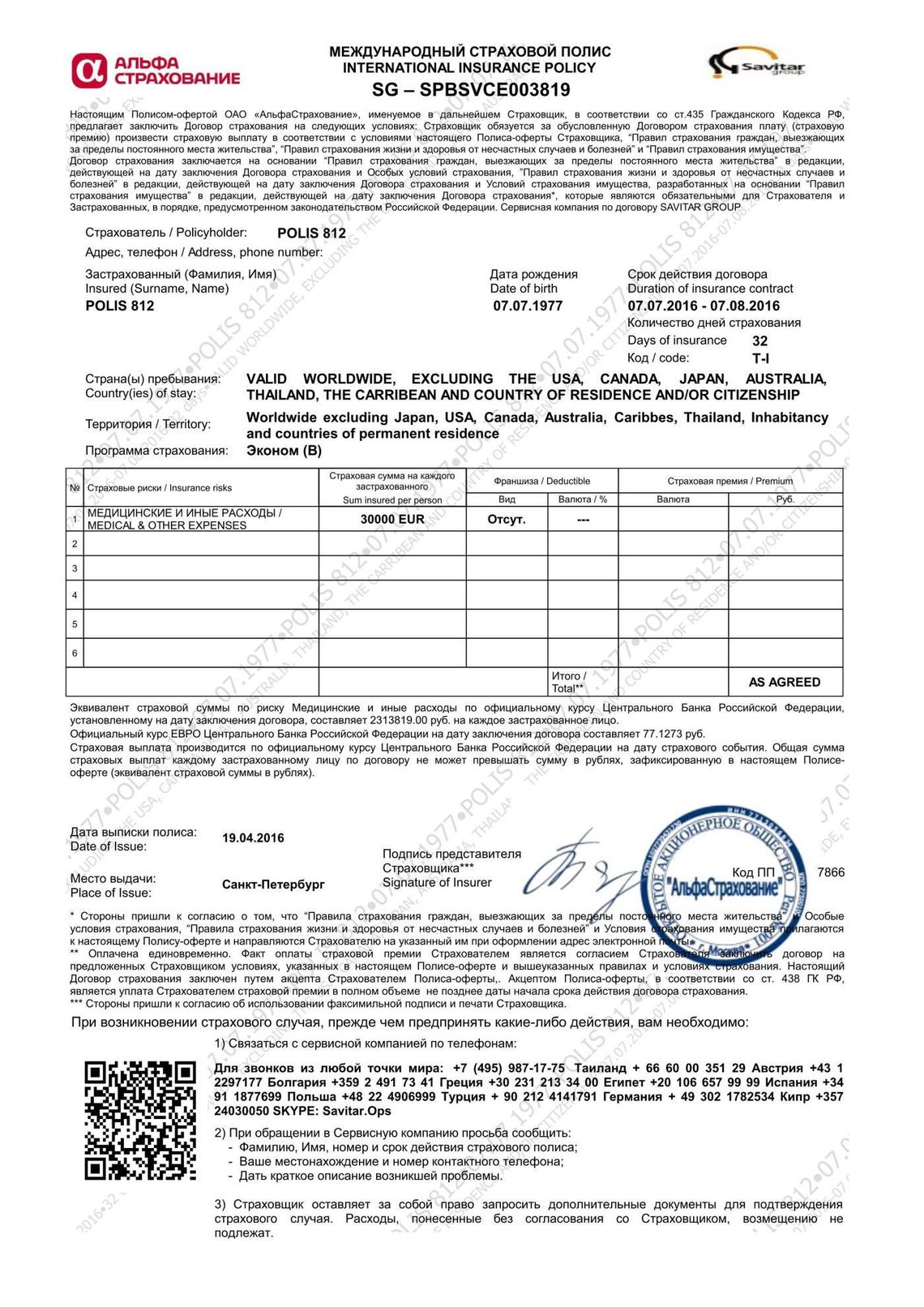

Райффайзенбанк сотрудничает с ОАО «АльфаСтрахование». Бесплатная страховка предоставляется держателям MasterCard Gold Package. Полис включает профессиональную медицинскую помощь, действует по всему миру и защищает владельцев от рисков даже при занятиях активными видами отдыха (катание на велосипеде, беговых лыжах, коньках, мотобайке, квадроцикле) и в случае алкогольного опьянения.

Застрахованы также супруг или супруга и дети при совместной поездке. Франшиза не предусмотрена, страховое покрытие – 50 тыс. долл. или евро.

Годовое обслуживание: бесплатно при тратах от 30 тыс. руб. ежемесячно или балансе не менее 300 тыс. руб. В ином случае – 6000 руб.

Промсвязьбанк выпускает Карту мира без границ с услугой страхования путешествующих. Страховое покрытие – до 50 тыс. долл. или евро. Полис выдаёт ОСАО «РЕСО-Гарантия». Он покрывает только расходы при несчастных случаях и болезнях. Страховая компания организует медицинскую помощь, а при необходимости возместит расходы на госпитализацию, приезд родственника или транспортировку домой туриста и его несовершеннолетних детей.

Годовое обслуживание: 1990 руб.

Страховка для путешественников на целый год

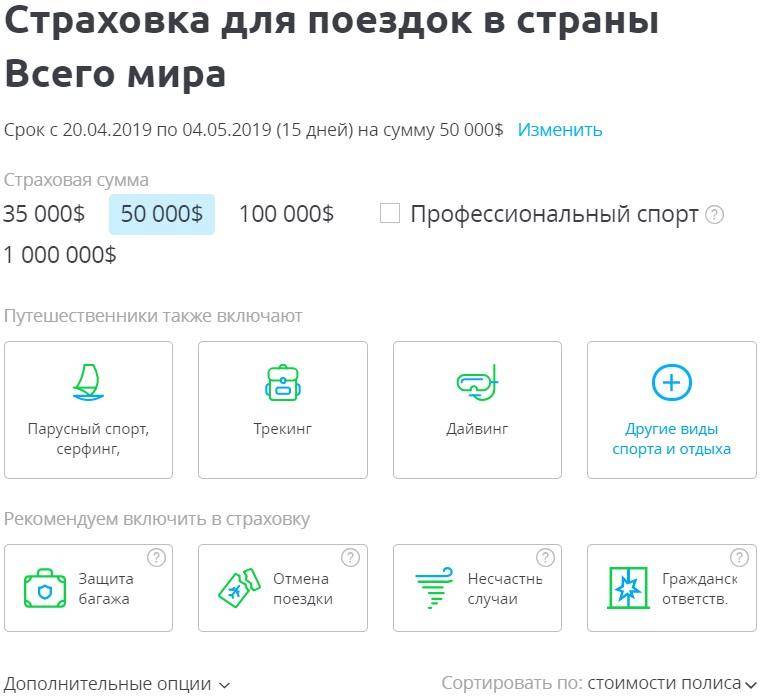

- Если ты отправляешься путешествовать несколько раз в год — рассмотри вариант с оформлением единой годовой страховки для путешествий по всему миру. Например, на Cherehapa есть опция «Весь мир», по которой твоя страховка будет покрывать не только Шенген, но и поездки в любые другие страны. Самый простой вариант такой страховки стоит от 4600 руб. на 30 дней поездок. Этот вариант получается выгоднее, если вы путешествуете несколько раз в год в разные страны (при этом опция спорт в такую страховку не входит). Также можно выбрать и другое количество дней поездок. Выглядит в меню эта функция так:

- Страховка для путешественников для держателей карт Tinkoff All AirlinesОтличную страховка для путешественников дается обладателям карт Tinkoff All Airlines (ссылка на оформление карты с 3000 миль на счете). Страховка прилагается в карте бесплатно, действует год на любые страны (кроме Ирана, Ирака и прочих), включает занятия спортом, в том числе горные лыжи и сноуборд, хороший ассист (Europ), покрытие 50000$ c нулевой франшизой. Застрахован даже багаж в поездках на 1000$. Мы оформили себе такие карты и теперь спокойно ездим по миру. Единственный опыт обращения по этой страховке был целиком положительный.

Как действовать при наступлении страхового случая?

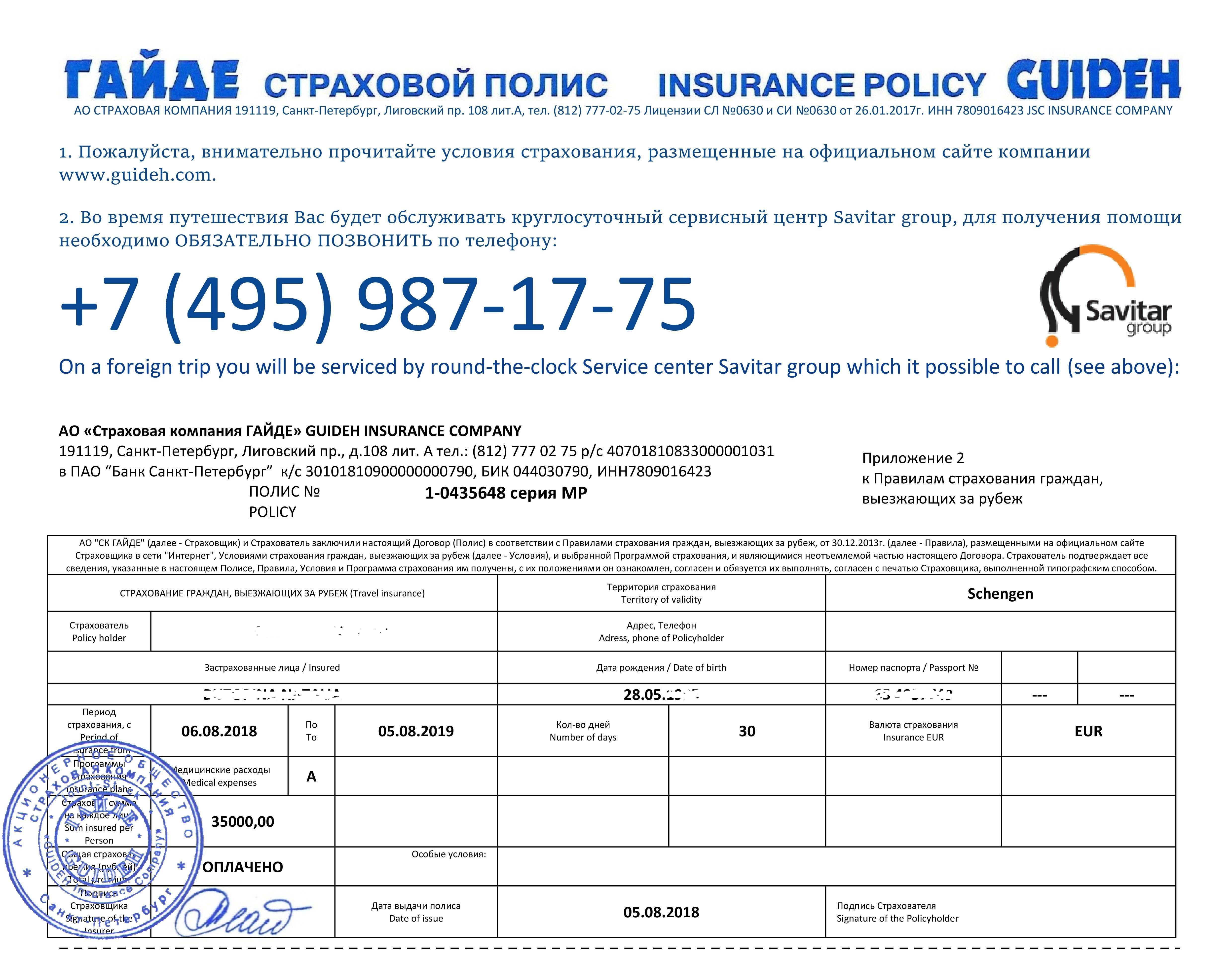

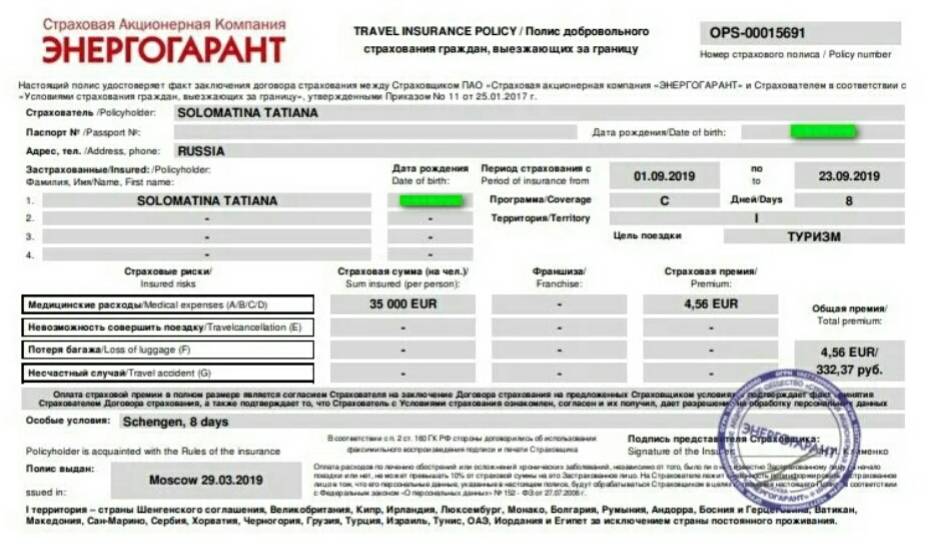

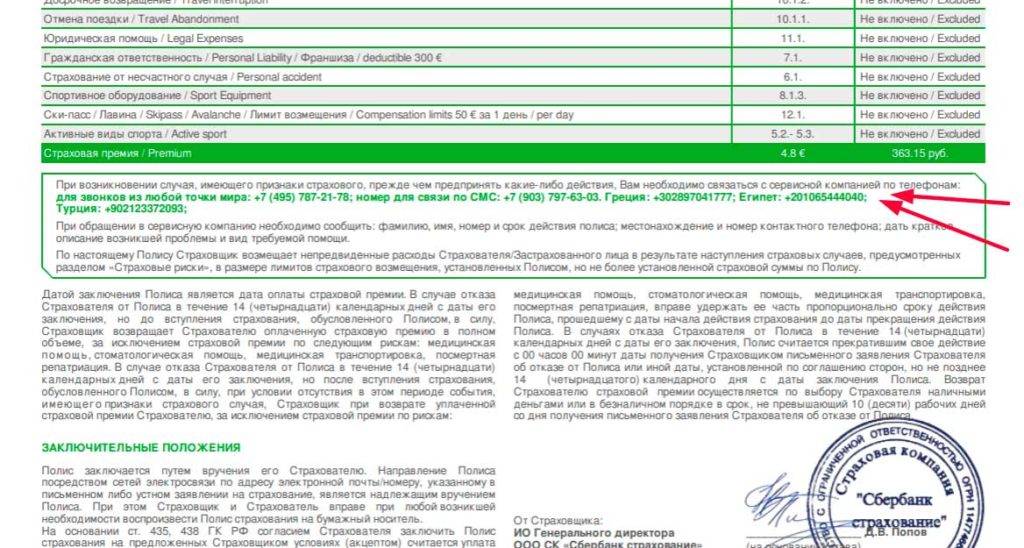

- Позвонить в ассист по телефону, указаному в страховом полисе. Чаще всего можно связаться через Whatsapp или Viber. Именно ассист будет подбирать больницу. Желательно, иметь распечатанный страховой полис с собой, либо сфотографировать его, чтобы номер телефона ассиста и номер полиса был всегда рядом.

- Согласовать с ассистом клинику в которую тебя направят, уточнить про оплату транспортных расходов, а также оплату лечения. Чаще всего ассист направляет в клинику гарантийное письмо об оплате расходов, но в клинике могут попросить внести залог (за твои личные средства)

- Иногда предложенная клиника может оказаться далеко, а рядом может находиться другая. Можно согласовать выбор другой клиники с ассистом, но в этом случае тебе придется самому оплатить лечение, компенсацию которого можно будет получить после возвращения.

Другие важные параметры страхового полиса: уточните заранее, будешь ли ты заниматься спортом (любым, даже велосипедными прогулками), выпивать, водить байк или быть его пассажиром. Каждый из этих случаев мы рассмотрим дополнительно ниже.

Как определиться с суммой страхового покрытия

Какое выбрать покрытие страховки для поездки за границу зависит от того, куда именно вы собрались.

Совет в нестабильное время: для любой страны лучше берите страховку с покрытием 100 000 у.е. Переплата за такую страховку всего каких-то несколько тысяч рублей, но зато покрытие полноценное.

Для небогатых стран с невысокой стоимостью медицинских услуг (Абхазия, Вьетнам, Индия, Камбоджа, Куба, Мадагаскар, Марокко, Мьянма, Непал, Танзания, Тунис) можно ограничиться суммой в 30 000 у.е. Но страховку оформлять обязательно, она – ваша гарантия получения медицинской помощи в странах с нехваткой современно оборудованных клиник и квалифицированных врачей.

Для Таиланда и таких стран как Аргентина, Бразилия, Индонезия, Иордания, Китай, Коста-Рика, Маврикий, Мексика, Панама, Перу, Тайвань, Турция, Фиджи, Филиппины, Чили, Шри-Ланка, Эквадор, Южная Корея – лучше оформлять страховку с суммой покрытия не менее 50 000 у.е.

Если вы собрались в Европу, Израиль, ОАЭ, Австралию, Новую Зеландию, США, Канаду, Багамы, Барбадос, Малайзию, Доминикану, Мальдивы, Сейшелы, Сингапур, Японию, оформляйте полис на сумму не менее 100 000 у.е. Все равно стоимость страховки окажется незначительной в сравнении со стоимостью медицинских услуг в этих странах.

Для тревожных. Я тут лично недавно распробовала страховки от Tripinsurance. У них даже базовая страховка имеет все нужные мне расширения – хронические заболевания, активный отдых. А еще есть опции с покрытием 500 000 евро и даже миллион. В общем, посмотрите сами.

На что еще обратить внимание при выборе страховки?

Многие страховки не действуют, если вы купили их, уже находясь на территории страхования. Будьте внимательны и оформляйте заранее, из дома.

Выбирайте только проверенные и надежные страховые компании и ассистансы, почитайте отзывы об их работе в стране вашего отдыха. Рейтинг надежности можно посмотреть на сайте экспертной компании ««.

Полис действует только на территории страны, которая в нем указана. Исключение составляют полисы «All World». Но в Иране по прилету в аэропорту, например, обязательно иметь полис конкретно на Иран, весь мир не подойдет — везде есть свои тонкости.

На стоимость страховки влияет страна путешествия (есть страны с разным уровнем медицины и ее стоимостью), срок пребывания (чем больше срок, тем дороже), страховая сумма и количество включенных дополнительных опций.

Сколько стоит и где дешевле оформить туристическую страховку

Вы можете оформить страховку в офисе любой страховой компании или онлайн на ее официальном сайте. Но хочется ли вам читать десятки страниц мелким шрифтом на сайте каждой страховой компании? Нам нет.

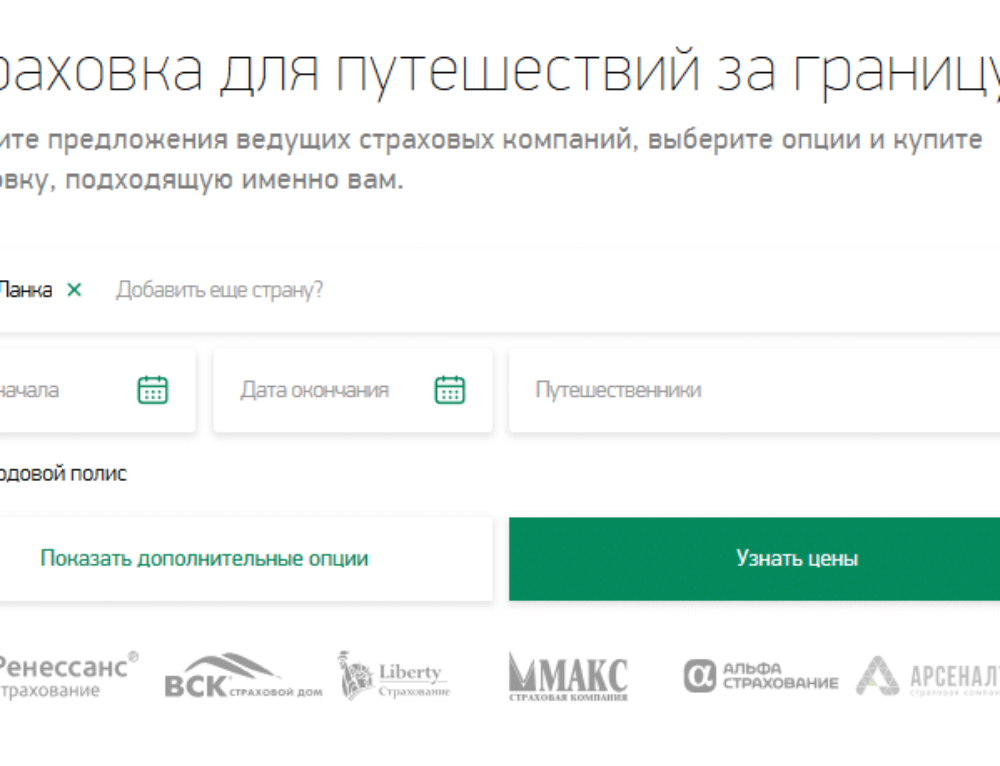

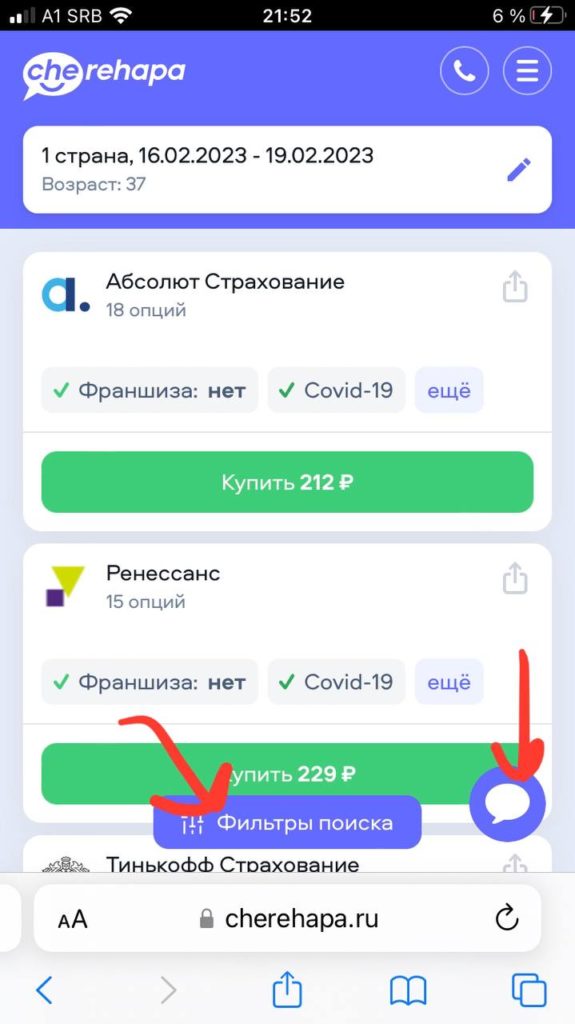

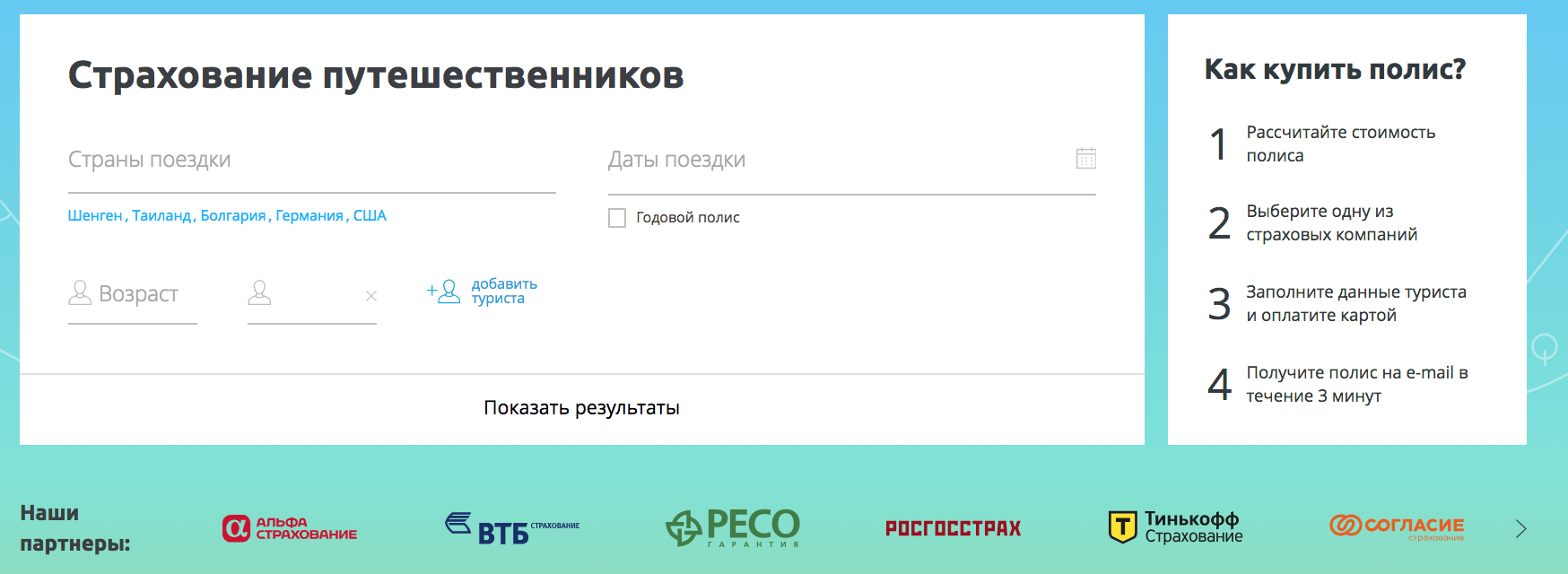

Самый крутой сайт со страховками — Cherehapa. Это сервис, где можно оформить страховку ВЗР не просто подешевле. В первую очередь, с их поиском можно оформить именно ту страховку, которая вам необходима, и сделать это за 10 минут.

Проверить стоимость страховки

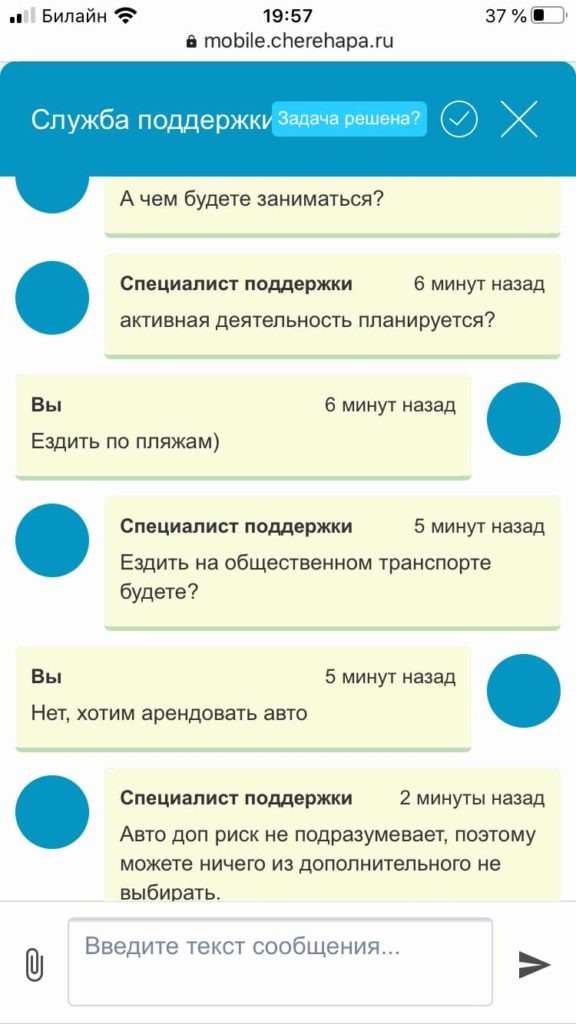

Все условия каждого полиса около 20 страховых компаний сведены в сравнительные таблицы, вам нужно поставить только «галочки», а не читать огромные и скучные тексты. Также удобно задать вопрос в чате на сайте – вам помогут с выбором лучшей страховки именно для вашей поездки.

Полис будет оправлен вам на электронную почту практически моментально. Распечатайте его и возьмите с собой в путешествие.

Желательно отдельно записать контакты сервисной компании, по которым нужно обращаться при наступлении страхового случая, и номер полиса (можете сохранить полис на смартфон или сделать фото).

Если вдруг при наступлении страхового случая в поездке возникнет недопонимание с ассистансом или страховой, можете написать спецам Черехапы, они посодействуют решению вашего вопроса напрямую.

В поездках по туру изменить условия страхового полиса, включенного в стоимость, невозможно. Так что внимательно изучите все условия страховки «по умолчанию» и рассмотрите возможность приобретения расширенной туристической страховки, соответствующей всем вашим потребностям.

В наше недавнее путешествие по туру (ездили в 2022 в Турцию с восьмилетним сыном, тур брали на Травелате) мы сразу оформили дополнительную расширенную медицинскую страховку на всех. Да, в тур от туроператора Анекс Тур была включена страховка, но покрытие было 40 тысяч $ и франшиза 30$. Я купила в дополнение страховку на Cherehapa (Сбер-Страхование) с покрытием 120 тысяч евро на каждого и без всякой франшизы. В итоге:

Страховка пригодилась. Сын заболел в первый день отпуска – пугающий кашель со спазмами, температура. Сразу же написала в Telegram-чат по номеру, указанному в полисе. У меня уточнили все данные, симптомы, наш отель. Через час за нами приехали из небольшой клиники в Кушадасы, отвезли на прием к терапевту, ребенку сделали капельницу, ингаляцию, выписали лекарства и отвезли обратно в отель. Мы ни за что не платили. Через три дня сын полностью выздоровел и мы успели отдохнуть. Happy-end. Да, понервничали из-за болезни. Но то, как быстро мы оказались у врача, успокаивает – только поэтому я всегда буду оформлять хорошую страховку.

Так что: здесь туры, а здесь хорошие страховки = моё путешествие хоть на край света.

Почему страховые компании «забывают» о Вас, когда Вы уезжаете за границу?

Большинство путешественников свято верят, что есть лучшие страховые фирмы и худшие.

Друг другу передают страшилки о том, как какая-то страховая компания хорошо выполняла свои обязанности, а какая-то плохо.

Самые продвинутые читают рейтинги страховых компаний и выбирают компанию с высшим страховым рейтингом.

Они так же не подозревают, что к качеству помощи за границей рейтинг страховой компании никакого отношения не имеет.

Хочу сразу Вас разочаровать. Как только Вы выезжаете за границу, ни одна страховая компания о Вас заботится не будет.

Если Вы будете звонить из-за рубежа, то опять же, не в свою страховую компанию. А куда же?

А вот тут начинается самое интересное.

Как только Вы выехали за границу, то все Ваши проблемы, всё Ваше лечение и все общение с Вами ложится на плечи

совсем других организаций, так называемых ассистансов.

Если говорить проще, то ассистанс — это тот зарубежный сервисный центр, в который мы звоним при наступлении

страхового случая, по номеру телефона, указанному в медицинском полисе.

В случае болезни или травмы во время путешествия, нам предстоит иметь дело, прежде всего с сервисной компанией,

поэтому выбрать надежного ассистанса не менее важно, чем добросовестного страховщика. Это ассистанс решает куда Вас направить, это он защищает Вас от медицинских прохиндеев, которых так много среди

медицинских компаний, это он ведет все переговоры с Вами

И самое главное именно он ведёт все переговоры

с медицинскими учреждениями, в том числе, о сумме и порядке оплаты

Это ассистанс решает куда Вас направить, это он защищает Вас от медицинских прохиндеев, которых так много среди

медицинских компаний, это он ведет все переговоры с Вами . И самое главное именно он ведёт все переговоры

с медицинскими учреждениями, в том числе, о сумме и порядке оплаты.

Огромную роль тут играет репутация ассистанса. Медицинские компании не хотят рисковать и готовы работать

в долг только с теми ассистансами, в которых уверены. Если у них нет абсолютной уверенности в получении денег,

то Вас могут принять только за Ваши личные деньги или отказать в помощи.

Типичная фраза: «Ваша страховая компания покроет все Ваши расходы» часто откровенная ложь.

Но порой, может произойти иное. Вам оказывают медицинскую помощь, но заставляют оплатить ее до выхода из

медицинского учреждения (как это было со мной).

Именно поэтому, при выборе страховой компании нужно, прежде всего, обратить внимание на надежность сервиса

ассистанса, который возьмет на себя за рубежом ведение Вашей страховки

Как и где оформить страховку

Страховые агенты часто поджидают тебя прямо у дверей визового центра, однако их услугами лучше не пользоваться. Страховка — важный документ, оформление которого не терпит спешки. Личный доход страхового агента напрямую зависит от стоимости каждого проданного полиса. Оформляя страховку на бегу, ты рискуешь получить документ с лишними дополнительными опциями, увеличивающими его стоимость, и не вспомнить про нужные.

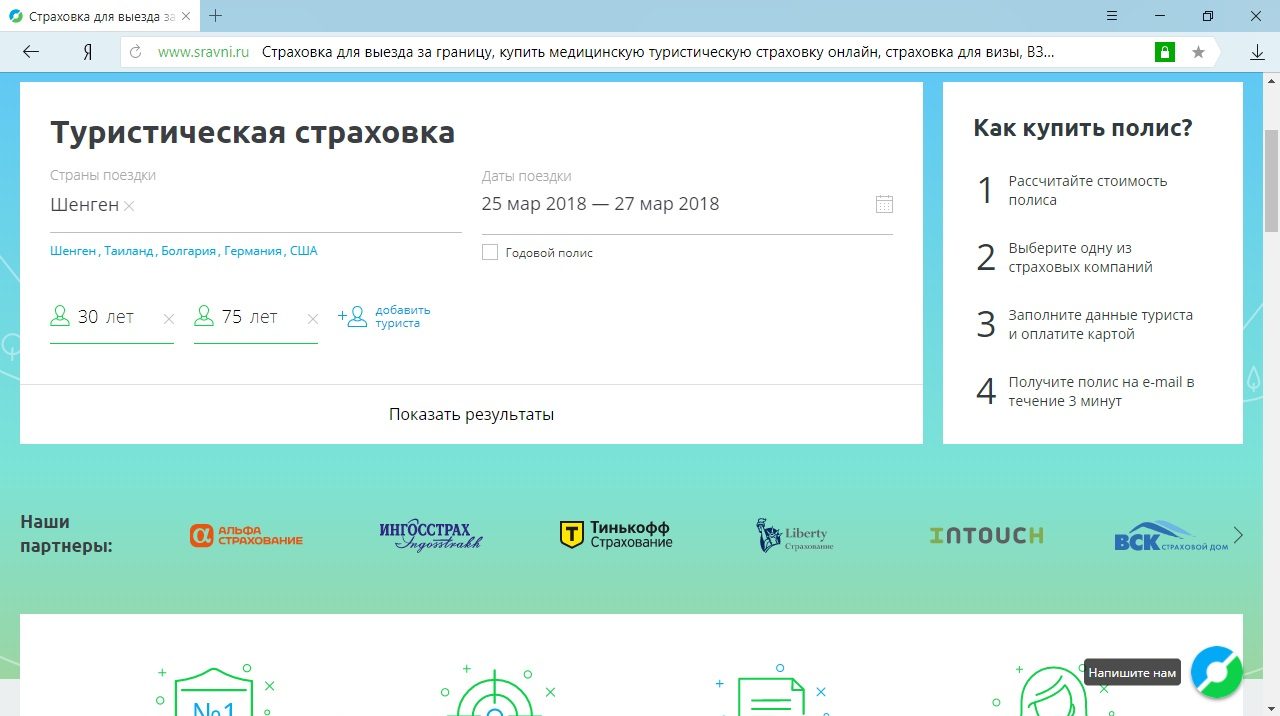

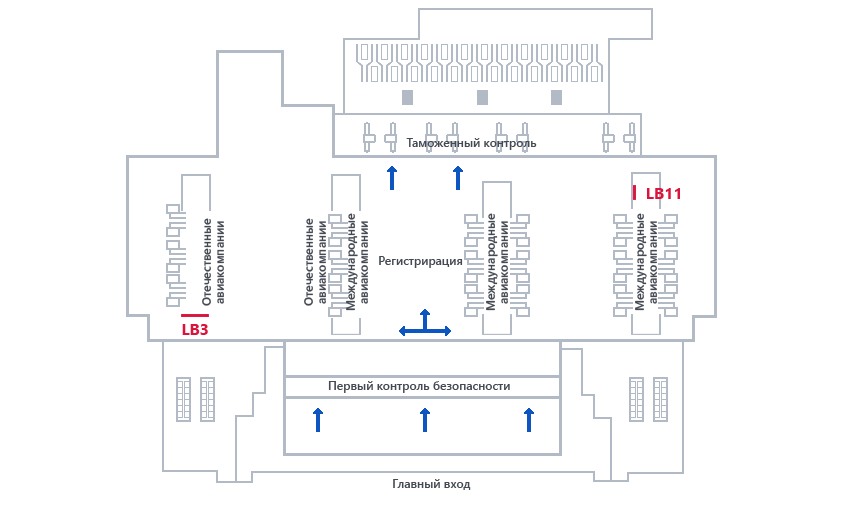

Лучше воспользуйся сайтами-агрегаторами (Cherehapa, Sravni.ru, «Полис» и др.). С их помощью ты сможешь найти нужный полис по выгодной цене. Оформить страховку также можно через службу поддержки банка, услугами которого ты пользуешься. Многие российские банки имеют в своей структуре страховые компании или сотрудничают с ними. Узнай об этом в чат-поддержке или в отделении своего банка.

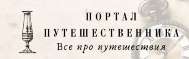

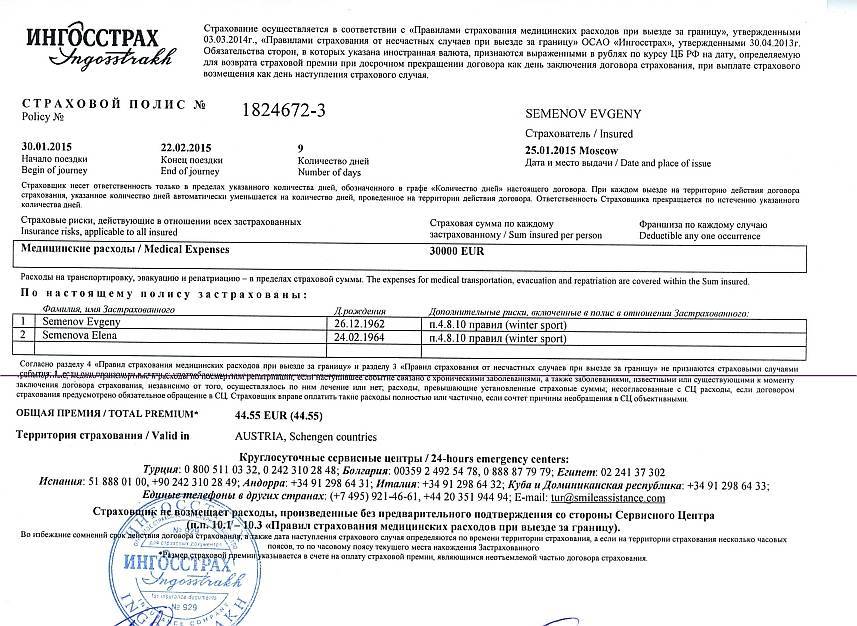

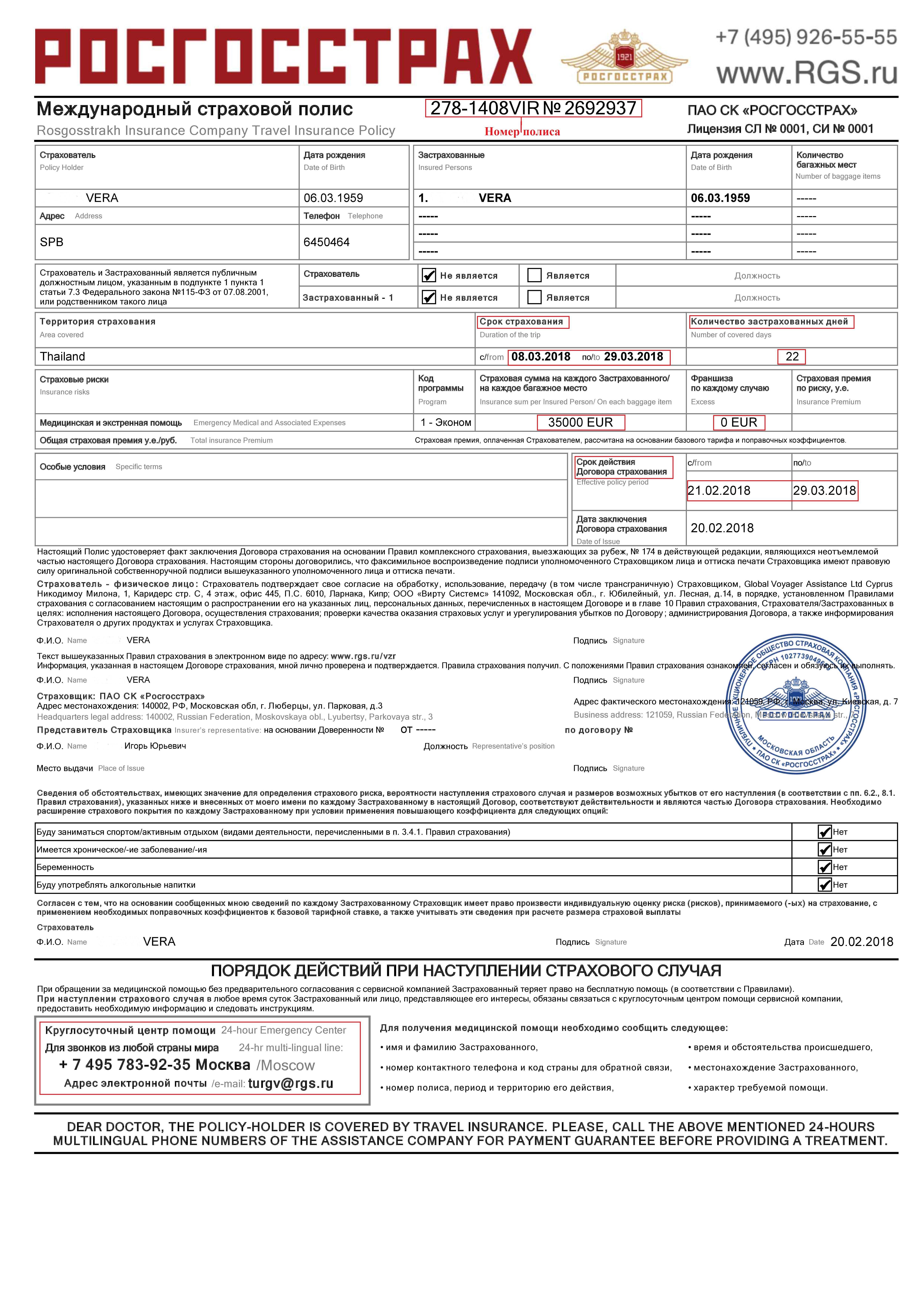

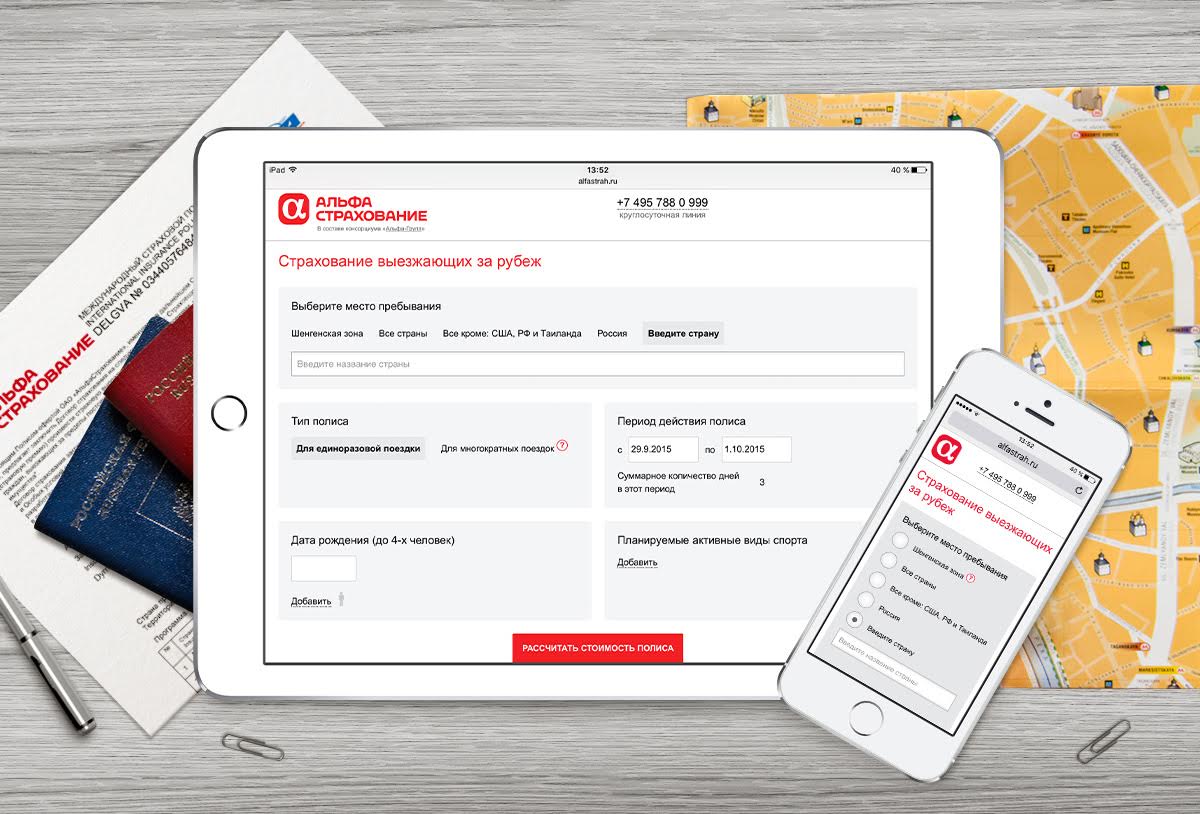

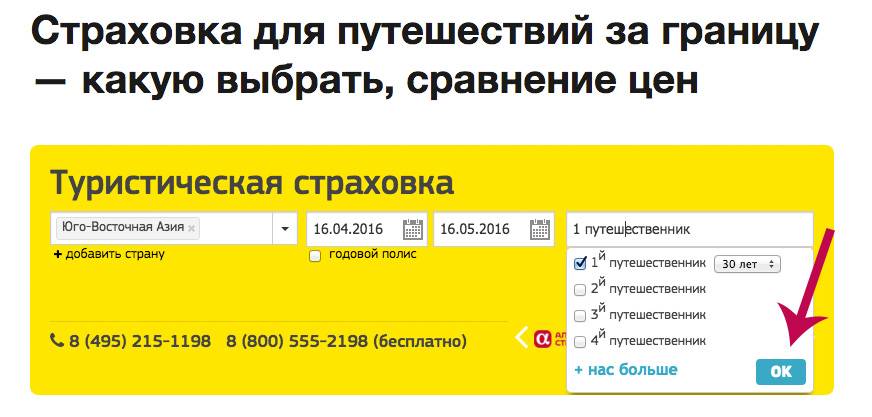

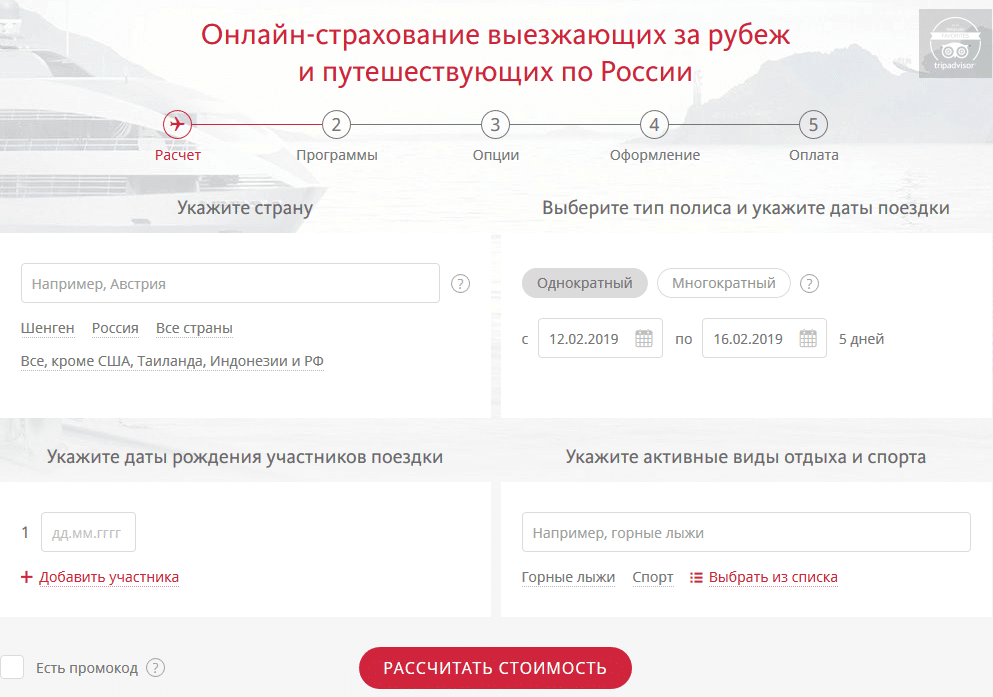

Пример формы, которую нужно заполнить, чтобы получить варианты страхового полиса. Указываешь страну, даты поездки и возраст путешественников. Всё просто.

Оформление через банк

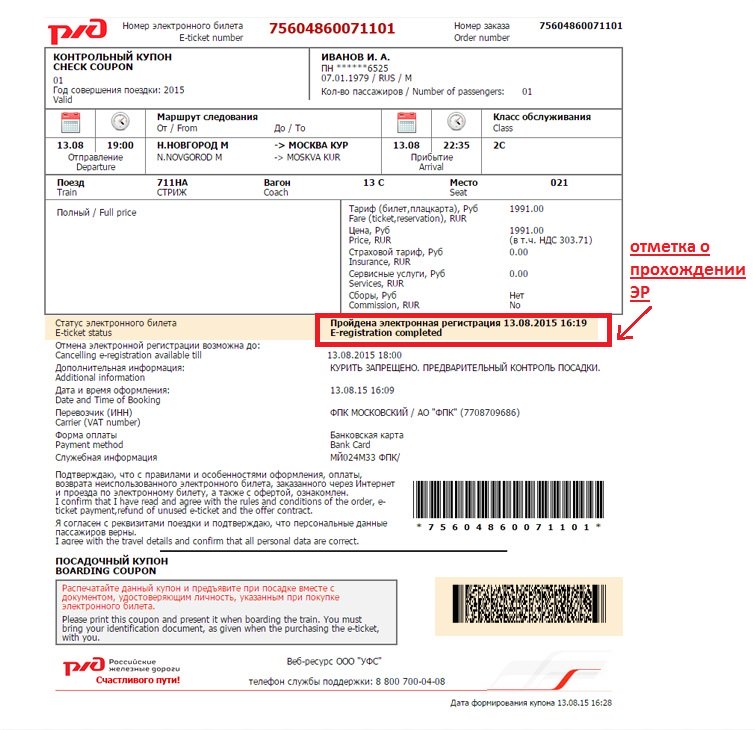

Оформляя страховку онлайн, потребуется указать паспортные данные страхователя и всех застрахованных лиц, выбрать страну, срок пребывания и дополнительные опции. После заполнения всех полей, тебя переведут на страницу оплаты, а сгенерированный полис в течение нескольких минут пришлют на указанный адрес электронной почты. Электронный полис ты сможешь сохранить на телефоне и распечатать.

Страховка обходится в приемлемую сумму и в случае чего оправдывает себя по полной программе. Всё, что от тебя требуется, — потратить немного времени, собрать необходимые опции страхования и выкинуть из головы назойливые «а вдруг…», «а что если…». Надеемся, что полис пригодится тебе только для успокоения души. Будь здоров и не кашляй!

Как пользоваться страховкой в путешествии

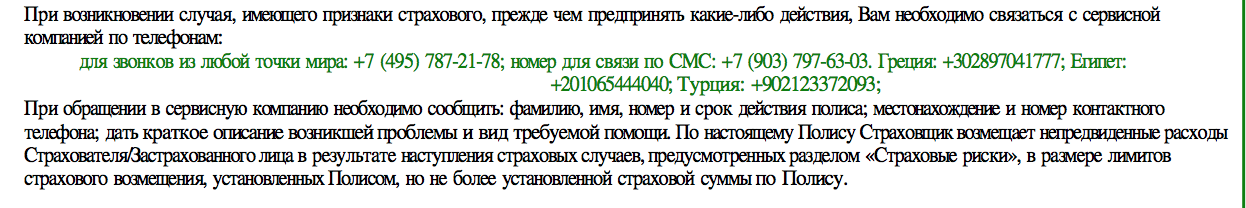

Если произошел страховой случай (например, заболели). Первое, что нужно сделать — позвонить в сервисную компанию по телефону, указанному в полисе, и описать, что у вас случилось.

Пропустите этот важный шаг — будут проблемы с возмещением понесенных расходов!

И кстати , заранее продумайте этот момент, чтобы у вас были деньги на телефоне для звонка в роуминге. Как вариант, можно позвонить из отеля с ресепшена. А еще в последнее время в полисах указываются возможности связаться через telegram, viber или whatsapp.

Сотрудники сервисной службы подберут ближайшую подходящую клинику и при необходимости организуют транспортировку. Скорее всего вам даже не придется ничего платить на месте, страховая направит в больницу гарантийные письма и будет все время координировать вас по телефону.

Все равно имейте деньги при себе – чтобы купить лекарства (сохраняйте чеки и рецепты, потом страховая по вашему заявлению всё вернет).

Бывает, что сначала все счета придется оплачивать вам. Например, если страховой случай произошел в маленьком населенном пункте или вдали от туристических центров. Именно так было с нами на Мальдивах — сервисная компания попросила оплатить лечение самостоятельно.

В этом случае надо сохранять все документы, выданные в больнице (а также другие документы, связанные со страховым случаем и подтверждающие расходы на транспорт или мобильную связь) — квитанции, назначения врача, рецепты, чеки и т.п.

Обязательно проверяйте документы, выданные вам в больнице, чтобы не было ошибок в персональных данных (ФИО, дата рождения). После возвращения домой в течение 30 дней необходимо обратиться в страховую компанию и написать заявление о компенсации понесенных расходов.

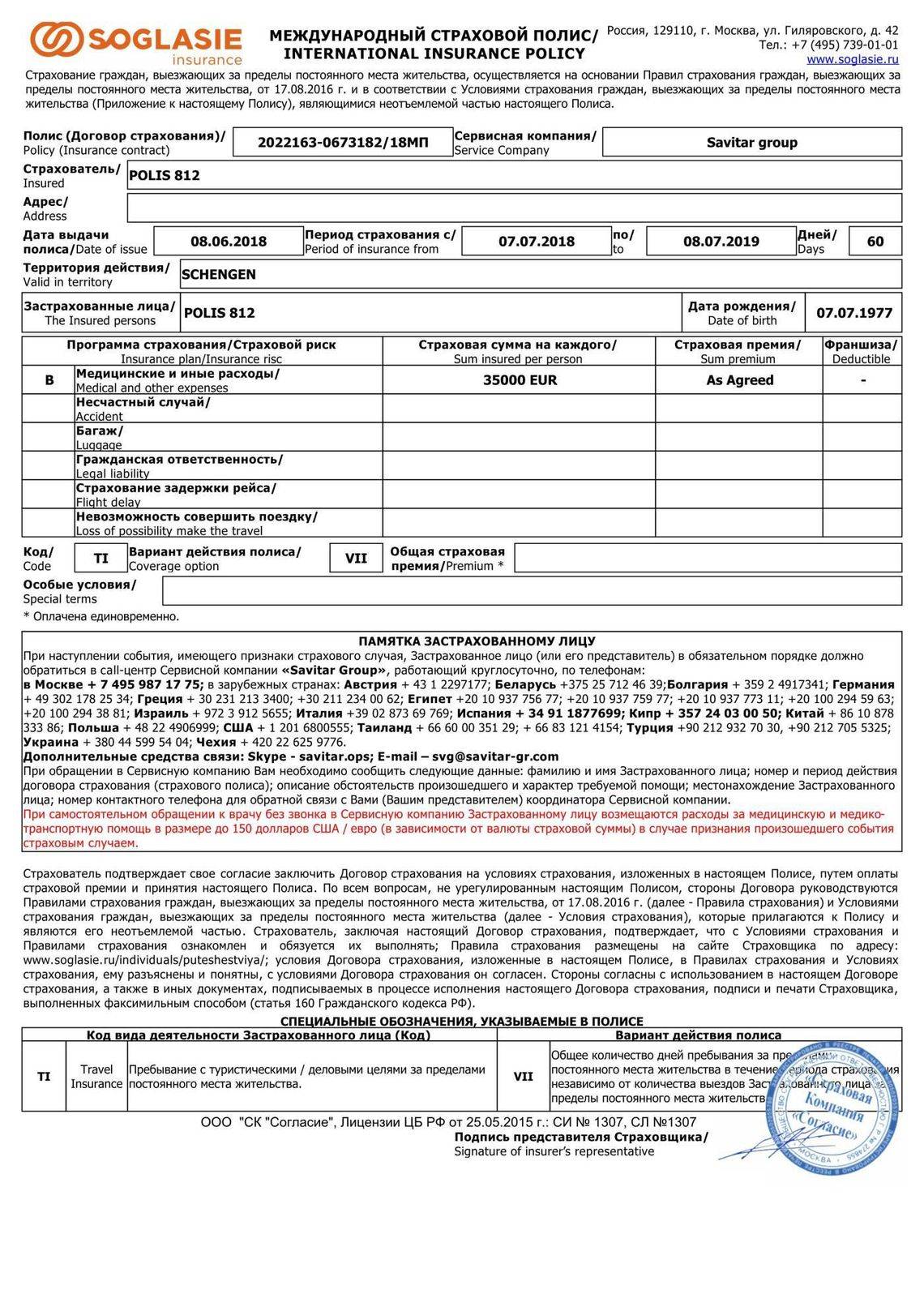

Для той поездки на Мальдивы мы оформляли страховку от Согласия. После приезда домой мы сразу обратились в офис страховой компании по поводу возмещения понесенных расходов (консультация врача, анализы, лекарства, расходы на мобильную связь). Все возместили в полном объеме через 2 месяца после подачи заявления.

Актуальное:

???? Какими картами сейчас можно расплачиваться за границей – новости в связи с санкциями

???? Все доступные для россиян страны – туризм во время санкций

Лучшие отели на популярных морских курортах – наши подборки

Выбор ассистанса

Найти рейтинг ассистансов не так уж просто тем более, что далеко не все из них работают с Россией.

Многие русскоязычные сайты печатают различные рейтинги, но никогда не говорят на основании чего они это пишут.

Когда мы с женой Екатериной собрались в длительное путешествие по Южной и Латинской Америке,

выбор надежного ассистанса для нас был очень важным вопросом.

После довольно долгого изучения различных ассистансов я выбрал самого лучшего (на мой взгляд) из работающих

с Россией – Euro-Center Holding, сеть которого состоит из более чем 45 000 тщательно отобранных поставщиков.

Отзывы на него были, в основном, хорошие. Надо учесть, что 100% хороших отзывов не может быть никогда.

Некоторые туристы по глупости делают ошибки и потом обвиняют страховые компании.

Вот его сайт: https://www.euro-center.com/cms/

Зачем нужна страховка

При выезде в визовые страны страховка нужна для получения визы. Если виза не требуется или уже оформлена, возникает соблазн сэкономить и не оформлять полис, но лучше так не делать. Помни, что скупой платит дважды. Медицинские услуги оплачиваются нерезидентами страны пребывания по прейскуранту, и счета за лечение могут исчисляться астрономическими суммами, превышающими стоимость неоформленной страховки в десятки, а то и в сотни раз.

Для сравнения: базовая страховка на двоих для двухнедельного отдыха в Греции стоит в среднем 20 € (≈ 1500 руб.), однодневное лечение в стационаре — в среднем 500 € (≈ 38 000 руб.).

Разбираемся в терминологии

Страхователь — лицо, приобретающее страховку. Страхователь может купить страховку для себя и/или других людей.

Застрахованные лица — люди, на которых распространяется действие полиса.

Страховщик (страховая компания) — организация, с которой заключается договор. Страховая компания оплачивает лечение и другие расходы по страховому случаю.

Страховой случай — события и ситуации, предусмотренные договором, в случае которых страховщик выплатит страхователю возмещение. Всё, что не входит в страховку, не считается страховым случаем и возмещению не подлежит.

Страховая сумма (сумма покрытия, лимит ответственности) — максимальная сумма, которую заплатит страховщик за застрахованного. В эту сумму входят расходы на лечение, транспортировку и прочие услуги.

Если покрытие составляет 35 000 €, а транспортировка травмированного пациента с горнолыжной трассы стоит 10 000 €, на лечение и прочие услуги остаётся 25 000 €.

Ассистанс (сервисная компания) — компания-ассистент. При наступлении страхового случая нужно связаться с ней (контакты всегда указаны в полисе). Сервисная компания найдёт врача, договорится о лечении и решит проблему.

Контакты для связи со страховой лучше записать в телефон или сфотографировать, чтобы в панике не искать, как бы вытащить заветное письмо из почты, когда нет интернета.

Франшиза — обозначенная в договоре сумма, которую страховая может не платить при наступлении страхового случая. Как правило, полисы с франшизой стоят немного дешевле, но на деле такая экономия не приносит ощутимой выгоды, и лучше искать полис, по которому франшиза не предусмотрена. Оформляя страховку, внимательно читай условия предоставления услуг и договор.

Если франшиза составляет 50 €, а обращение к врачу оценивается в 80 €, то 50 из них платит сам страхователь и только 30 — страховая компания.

В этом полисе франшиза не предусмотрена.

На что обратить внимание

Обращайте внимание на:

- наличие франшизы – в этом случае за свой счёт придётся оплатить до 40-60 евро;

- риски, которые покрывает полис;

- количество путешественников, на которых распространяется бесплатная страховка;

- максимальную продолжительность поездки.

Некоторые компании предлагают бесплатно минимальные пакеты страхования. Если туда не входит активный отдых, туристу не возместят расходы на медпомощь после катания на водных лыжах, дайвинга и т.д. Если вы планируете времяпрепровождение на пляже, стоит подумать о расширенном пакете услуг.

Ещё один важный параметр – максимальная продолжительность поездки, при которой действует полис.

Если путешественник превысит лимит дней, медицинскую помощь придётся оплачивать из своего кармана.

Как работает система страхования путешественников?

Вы покупаете полис у страховой компании, но непосредственно помощь на месте будет оказывать не она, а компания-ассистанс. То есть при выборе страховки больше внимания обращайте не на страховую, а на конкретный ассистанс (сервисная компания).

Перед покупкой почитайте отзывы о работе тех или иных сервисных компаний в той стране, куда вы собираетесь.

Страховым случаем считается внезапное заболевание на территории действия полиса. Другими словами, обострение хронических заболеваний и связанные с ним последствия страховая вам не оплатит, если не включить этот момент дополнительно.

Франшизой называется сумма, меньше которой страховщик может не платить. К примеру, у вас полисе прописана франшиза 50$, на отдыхе поднялась температура, и вы обратились к врачу, что обошлось в 45$. Эту сумму вам не оплатят, а вот все, что больше 50$ — обязательно. Опытные туристы выбирают страховку без франшизы.

Страховая сумма — максимальная сумма, которую страховщик за вас заплатит. Стандартно это 30 000 $, 50 000 $, 100 000 $.

Каким образом выплачивают страховую сумму:

Существует два вида страхового возмещения: сервисное и компенсационное.

Сервисное — когда при возникновении страхового случая вы звоните в ассистанс, те договариваются с госпиталем, транспортом и вообще решают все вопросы, страховая направляет деньги госпиталю напрямую. Сейчас это наиболее распространенный способ.

Компенсационное — когда вы сами платите за себя, собираете все документы и чеки, а по возвращению домой вам эти деньги возмещают.

Очевидно, что первый вариант гораздо удобнее для путешественников.