Дополнительная информация

При отказе от пластика Премиум, клиент финансовой компании имеет право на использование карты клуба. В таком случае оплата за предоставленный сервис производится в соответствии с действующим тарифом.

После того как карта будет выдана на руки, необходимо войти в личный кабинет для проведения процедуры активации. Для этого нужно заполнить специальную форму, отправить заявку и дождаться ответа. При этом скидка на членов семьи ставит 50%.

При возникновении дополнительных вопросов звоните по тел.: 8(800)755-11-10. Опытный сотрудник предоставит бесплатную консультацию и при необходимости окажет техническое сопровождение.

Какая карта с «Приорити Пасс» лучше?

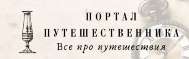

Каждый банк предлагает определённые льготы и привилегии при заказе премиальной дебетовой карточки. При выборе карточного продукта учитывайте, на какой функционал вы рассчитываете.

Например, максимальный кэшбэк можно получить по карте:

- Alfa Travel Premium от Альфа-Банка;

- «Мультикарте» от ВТБ;

- Visa Signature «МожноВсё» от Росбанка;

- Orange Premium Club MC Black Edition от ПСБ;

- «Карте с большими бонусами» от Сбербанка.

Вы рассчитываете на бесплатное обслуживание?

Выберите предложение Сбербанка. В таком случае вам не придётся выполнять определённые условия для освобождения от ежемесячной комиссии.

Многие банки предлагают дополнительные бонусы для держателей карт премиум-класса. Например, начисление процентов на остаточный баланс доступно в Росбанке, Альфа-Банке, ВТБ и Банке «УРАЛСИБ».

Ознакомьтесь с предложениями банков

Как стать участником программы

Предусмотрено 2 способа приобретения.

Зарегистрироваться на официальном сайте и выбрать один из 3 тарифов. Недостаток такого способа – ожидание выпуска и доставки карты.

Оформить в банке, в котором открыт расчётный счёт, личный или корпоративный депозит. После подписания договора проверьте успешное завершение процесса активации на официальном сайте.

Сколько это стоит

- Стандарт – ежегодная плата 99 евро, стоимость 1 посещения – 24.

- Стандарт плюс – 249 евро в год, 10 бонусных доступов, затем платно.

- Престиж – обслуживание 399 евро со свободным посещением зон в течение года. Оплата за приглашённых гостей.

Бинбанк

В качестве бонуса бесплатно получить карту Приорити Пасс можно в финансовой организации Бинбанк.

Утомительные ожидания рейсов остануться позади, а впереди пассажиров ждет непревзойденная атмосфера бизнес-залов, услужливый и приветливый персонал, а также множество привилегий.

Бинбанк выдает карту в качестве бонуса, к оформленной карте уровня платинум. Для этого необходимо подключить пакет услуг «Премиум» и соблюдать условия пользования.

В свою очередь Бинбанк не только дает возможность пользоваться бесплатными проходами в бизнес-залы, Бинбанк страхует клиента на время путешествий и позволяет участвовать в программах лояльности.

Как работает программа Priority Pass

Механизм такой, компания заключает договора с бизнес-залами, которые обязуются обслуживать держателей карт. Взамен Priority Pass обеспечивает им поток клиентов и оплачивает услуги зала, по согласованным с лаунжем тарифу. О размере тарифа можно только догадываться, но можно предположить. Стоимость прохода по тарифу «Стандартный» составляет 24 евро или 27 долларов США, соответственно компания оплачивает сумму меньшую, разница и составляет прибыль компании. Помимо того тариф стандартный подразумевает абонентскую оплату в размере 90 евро.

Цены на вход в бизнес-залы (те которые предоставляют доступ за деньги, а делают это далеко не все залы) составляет 30-70 долларов за разовое посещение. Что заставляет залы так снижать стоимость для Priority Pass? Ответ простой, Priority Pass фактически является поставщиком клиентов и является оптовым заказчиком для лаунжа. Таким образом, покупая существенно дешевле, Priority Pass устанавливает цену ниже, чем среднерыночные. Бизнес, как бизнес–покупаешь подешевле, продаешь подороже.)

Тариф «Престиж» позволяет посещать бизнес-залы неограниченно и стоит 399 евро. Здесь действуют правила, используемые в страховом бизнесе. Премия страховой компании за проданные страховые продукты, должна быть выше, нежели выплаты по страховым случаям, тогда ее бизнес прибыльный. Величину страховых премий рассчитывают андеррайтеры, которые оценивают риски и назначают стоимость страхового продукта.

Если поделить 399 на стоимость одного прохода 27, то получается, что по стандартному тарифу участник программы может 15 раз посетить бизнес зал. В случае с Priority Pass 399 долларов, это премия, каждое посещение — это выплата. У компании однозначно есть статистика, по которой, среднестатистический участник посещает залы меньше чем 15 раз в год. Таким образом компания остается в плюсе.

Еще раз напомню, что по тарифу «Престиж» бесплатно может проходить только владелец карты, все гостевые визиты оплачиваются по стандартному тарифу.

Тариф «Стандартный плюс», стоимостью 249 евро, предлагает 10 бесплатных проходов в год, остальные оплачиваются по стандартному тарифу.

В последней цитате, содержится лукавство, о котором должны знать все пользователи программы во избежание иллюзий.

Карта Priority Pass выданная банком не отличается от карты, полученной непосредственно в Priority Pass и предлагает идентичный перечень бизнес-залов. Но банки могут предлагать свои условия для клиентов предлагая бесплатные проходы. Это может быть определенный установленный лимит, как например в ВТБ, который в настоящее время предлагает 8 бесплатных проходов в месяц или без лимитного количества проходов, такие условия предлагает Сбербанк. Это всегда связано с выполнением определенных условий банка, как правило связанных с размещением денежных средств на счетах банка в определенных объемах, поддержание оборотов по карточным счетам так далее. Если клиент не выполняет условия, выдвинутые банком, то он может использовать карту Prioriry Pass, оплачивая каждый проход.

Недостатки Priority Pass

Как уже отмечалось выше Priority Pass не владеет, ни управляет ни одним бизнес-залом. Любой бизнес-зал имеет право, ограничить посещения в любое время по любой причине. Это часто становится поводом для недовольства, особенно для тех, кто стал участником программы недавно и на практике столкнулся с разрушением мифа об особой привилегированности, которую обещали продавцы карты.

Отсутствует единый стандарт для бизнес-залов, работающими с Priority Pass. В одном бизнес зале вы будете сидеть на шикарном кожаном диване или за барной стойкой из натурального камня или дерева и пить отличное вино или виски.

Читайте отзыв: Бизнес-зал Primeclass в аэропорту Загреба (Хорватия)

А другом зале сидеть на дешевом стуле и пить воду за деньги.

Читайте отзыв: Бизнес-зал VIP Montenegro в аэропорту Тивата (Черногория)

При этом условия и плата за вход будет совершенно идентичной.

Как стать владельцем карты

Существует два варианта стать владельцем данной карты. Первый вариант — оформить данную карту на официальном сайте. Там нужно пройти регистрацию, заплатить членский взнос и за услуги по доставке, а также привязать к вашей платежной карте. Здесь можно выбрать тариф, подходящий именно вам, можно выбрать как неограниченное посещение залов, так и тариф с отдельной стоимостью за каждый визит.

На официальном сайте вы найдете исчерпывающую информацию относительно аэропортов, участвующих в программе, а также услуг, предоставляемых в конкретном аэропорте.

Приорити пасс можно получить и в банке-партнере, это и есть второй вариант. Данная карта может предоставляться как бонус к другим продуктам банка, может быть предоставлена к дебетовой, кредитовой, классической банковской карте.

Интересно, что во втором случае карта делается гораздо быстрее и в основном оформляется за пять дней против целого месяца при первом способе получения (ориентировочный срок).

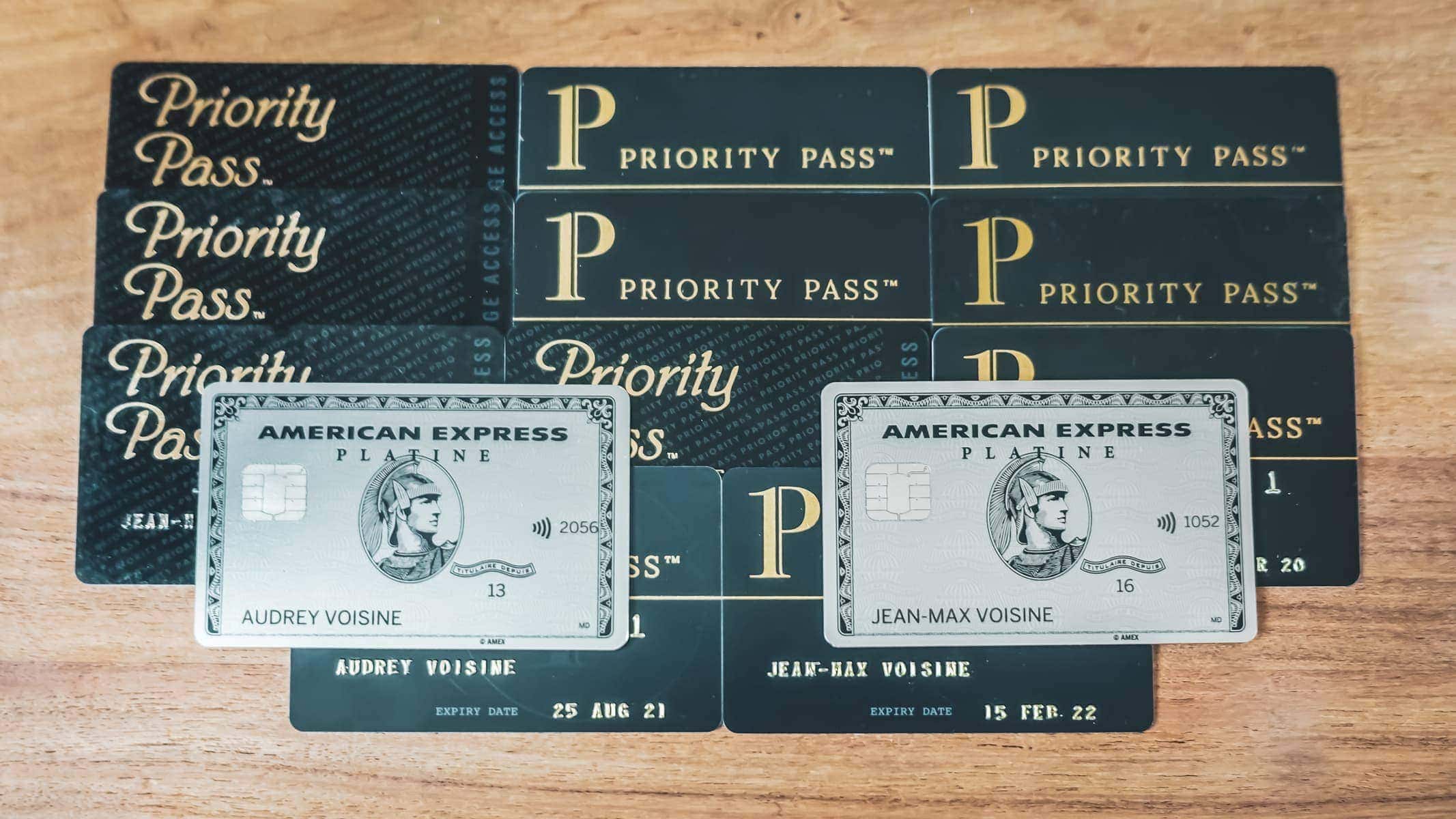

Своим клиентам такие услуги предлагает и Тинькофф. Priority Pass выделена как отдельная функция в MasterCard Black Edition. Данная карта просто незаменима для людей, совершающих частые перелеты и ценящих комфорт. Это карта премиального сегмента и выпущена совместно с S7 Airlines.

Справочно. Тинькофф банк до 2015 года при оформлении кредитной карты Allairlines в качестве бонуса дарил членство в Priority Pass. На данный момент такое предложение не действует.

Удобная вещь, комфорт, все условия

Ни разу не пользовался, попробую

Изучаю, очень заинтересовала

Очередная ненужная фишка от Банка

Что такое Priority Pass?

Чтобы проголосовать, кликните на нужный вариант ответа.

Результаты

Условия и подключение программы

Посещение бизнес-зала Lounge Key стоит 32 $, но держатели карты Tinkoff Black Metal с Mastercard получают бесплатный доступ. Стоимость услуги списывается с карты, но банк возвращает ее на счет в течение нескольких дней. Карты, подключенные к другим платежным системам (Visa, МИР), не дают доступ к этой услуге.

Держатели карты Tinkoff Black Metal могут воспользоваться бесплатным доступом к Lounge Key 2 раза в месяц. Для клиентов, подключивших пакет «Тинькофф Премиум», количество пропусков определяется балансом счета за предыдущий месяц:

4 прохода, если остаток на счете не снижался менее 3 млн рублей;

неограниченное количество, если остаток составлял не менее 10 млн рублей.

При расчете неснижаемого остатка учитываются средства на картах, депозитах, сберегательных счетах и счетах ценных бумаг Тинькофф (включая ИИС и Инвесткопилку). Проходы, которые клиент не успел потратить в текущем месяце, просто сгорают.

Первые бесплатные проходы появятся в течение пары дней после подключения премиального пакета. Оформить пакет «Тинькофф Премиум» можно на сайте tinkoff.ru, перейдя на вкладку «Премиум» и заполнив короткую заявку.

15

16

Пакет дает дополнительные бонусы и привилегии в экосистеме Тинькофф. Стоимость премиального обслуживания – 1990 рублей в месяц или бесплатно, при соблюдении одного из условий:

сумма покупок от 200000 рублей в месяц и общий остаток на всех счетах Тинькофф не менее 1 млн рублей;

общий неснижаемый остаток на счетах Тинькофф не менее 3 млн рублей.

Чтобы воспользоваться услугой, следует предъявить карту Tinkoff Black Metal на входе в бизнес-зал и сообщить сотруднику Lounge Key об участии в программе. В противном случае оплату могут списать в местной валюте и банк не сможет компенсировать стоимость прохода.

Количество людей, которые могут пройти в VIP-лаунж вместе с владельцем карты, определяется правилами соответствующего бизнес-зала. Обычно допускается любое количество сопровождающих, но каждый человек считается за один проход, и за него взимается $32. Дети до 2 лет, как правило, допускаются бесплатно. Но в некоторых залах плата взимается наравне со взрослыми, а в других действует бесплатный проход для детей до 6 лет.

Плюсы и минусы программы Приорити Пасс

У этого банковского продукта, как и у многих других, есть свои преимущества и недостатки. Дополнительные привилегии, которые дает карточка:

- помощь в получении визы;

- индивидуальный сотрудник финансового учреждения, с которым можно проконсультироваться по любому вопросу;

- обналичивание счета в любой точке мира без оплаты владельцам премиального пакета;

- консьерж-сервис — бронирование билетов и номера в отеле, регистрация на рейс без очереди;

- трансфер до аэропорта без дополнительных трат два раза в год;

- расширенная медицинская страховка;

- приоритетное обслуживание в отделениях кредитной организации;

- повышенные ставки по вкладам и пониженные — по кредитам.

Основным минусом является то, что всеми преимуществами программы могут воспользоваться только держатели карточки премиум-класса. Годовое обслуживание счета бесплатно только при соблюдении определенных условий, которые не для всех выполнимы.

Priority Pass Тинькофф

«Тинькофф Банк» имеет прекрасный сервис, решающий все возникающие вопросы мгновенно. Мобильное приложение банка поражает своим функционалом. Неудивительно, что и программы, реализуемые банком, являются лучшими в данном сегменте.

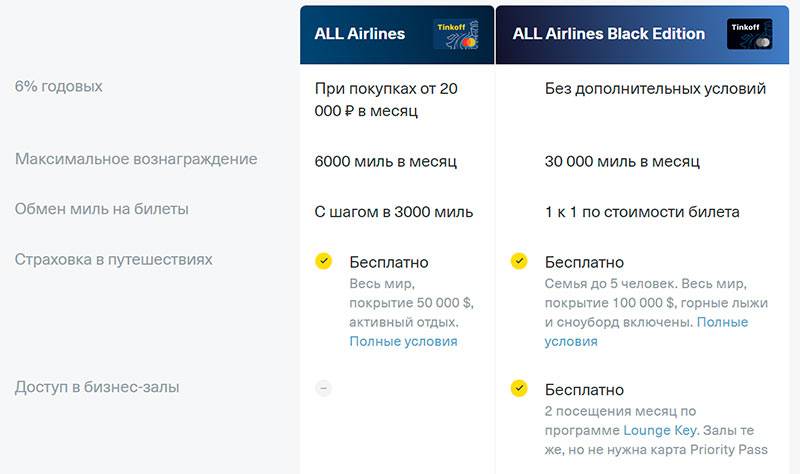

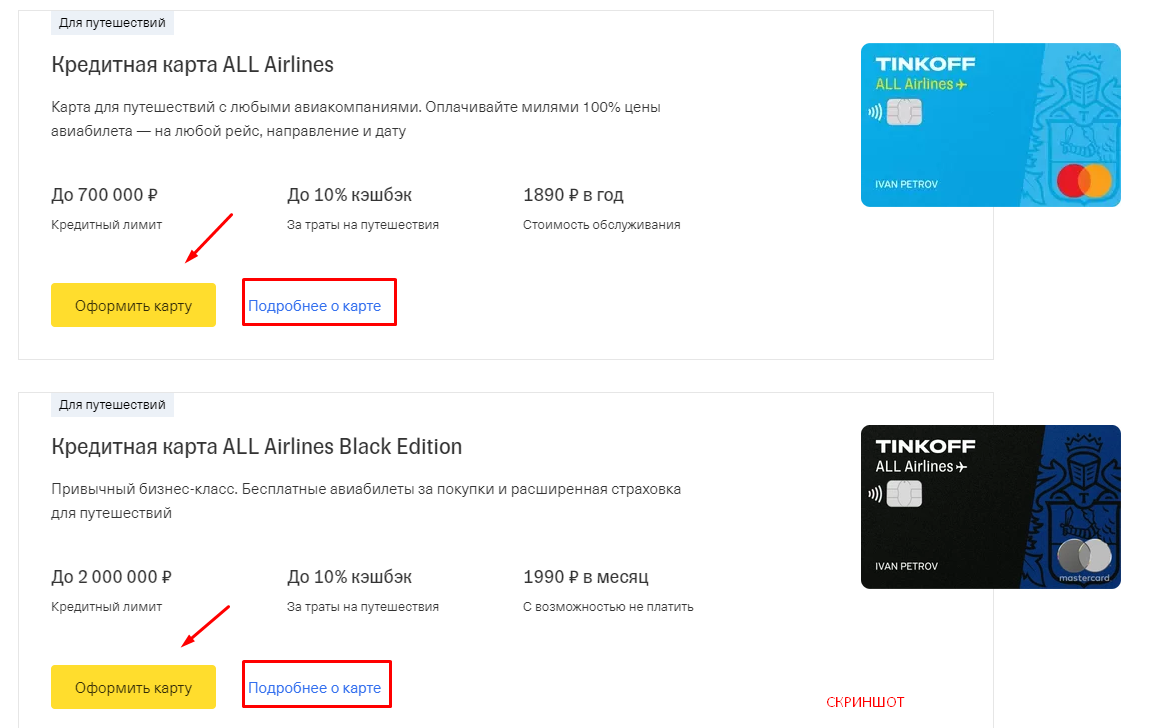

В первую очередь, стоит отметить кредитную карту All Airlines (AA). Практически искоренилось мнение, что кредитки — это зло. Люди пришли к пониманию того, что при разумном пользовании, имея кредитку, можно не столько терять, сколько зарабатывать. Особенностью карты AA от «Тинькофф» являются:

- Период, в который не начисляются проценты (55 дней включительно);

- Возврат со стоимости покупок в виде кэшбека (размер варьируется — 2-30%).

Используя первую особенность карты, можно не тратить средства, лежащие на дебетовой карте (выгодно сделать вклад под 8% годовых), а восполнять потраченные с кредитной. Вторая особенность позволяет копить мили, так как хранятся они до 5 лет, а размер одной мили равен одному рублю.

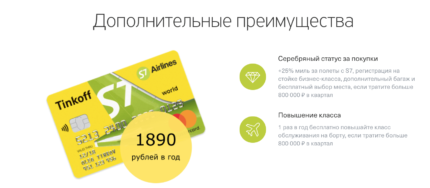

Годовое обслуживание такой карты будет обходиться в 1890 рублей (*), что вполне окупается ее возможностями.

Для получения карты Тинькофф All Airlines нужно следовать инструкции:

- Зайти на сайт банка и заполнить специальную форму. Ссылка ;

- Далее, в течение 10 минут на указанный в заявке номер телефона должно прийти сообщение, в котором выносится решение банка об отказе или одобрении.

- В случае положительного решения банка в ближайшие несколько дней поступит звонок от курьера, с которым необходимо будет договориться о времени встречи и передачи карты;

- В момент встречи курьеру нужно будет передать копию паспорта, а он, в свою очередь, предоставит договор и кредитную карту;

- Активируется карта достаточно просто— действует круглосуточная служба поддержки 8-800-555-77-71.

Тинькофф All Airlines.

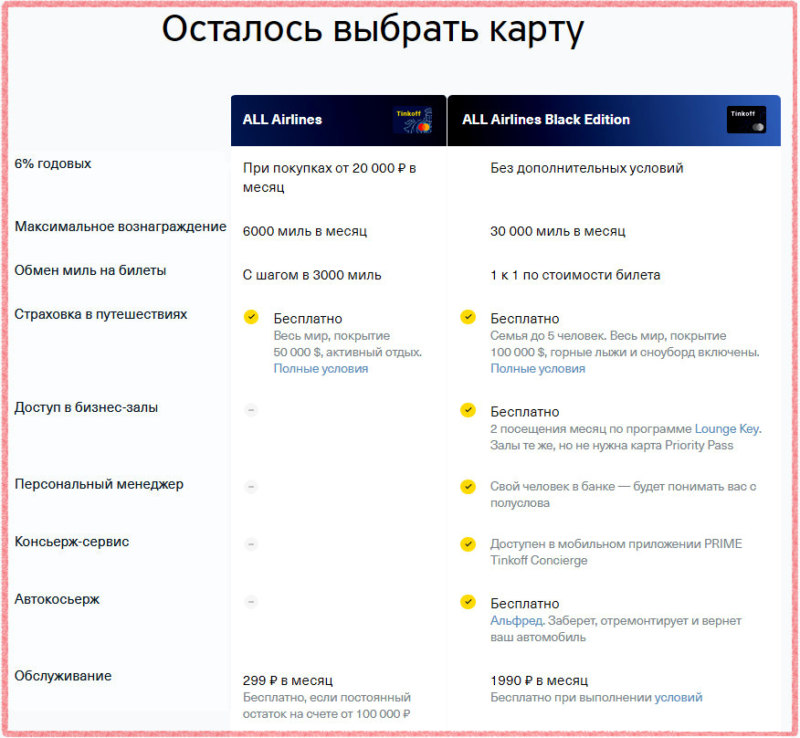

Помимо кредитной карты эксперты советуют оформлять еще и дебетовую. Их существует два вида: World — с годовым обслуживанием 299 рублей (*) и Black Edition — с годовым обслуживанием в 1990 рублей (*).

Особенностями данной карты являются:

- Снятие наличности с процентом, если сумма составляет менее 3000 рублей (*);

- Переводя средства в другой банк, снимается 1,5% в том случае, если сумма перевода более 20000 рублей (*);

- Всего за месяц возможно снять не более 150000 рублей (*). С любой суммы свыше будут сниматься 2%;

- Возможно использование бесконтактной системы оплаты.

Как же можно получить мили, накапливая кэшбек? Тинькофф делит мили на 4 вида: призовые, дополнительные, транзакционные и корректировочные. Транзакционные начисляются постоянно, в качестве бонуса за оплату любых услуг картой. Корректировочные — в случае возникновения разногласий с банком.

ВАЖНО! Пользователю разрешается иметь как кредитную, так и дебетовую карту банка с накоплением миль. При этом мили с обеих карт суммируются

Важный вопрос, интересующий многих клиентов банка, — как использовать накопленные бонусы? Алгоритм действий несложный:

- Нужно зайти в Интернет-Банк (при помощи мобильного приложения);

- В разделе «Бонусы» выбрать операцию, позволяющую производить обмен милей;

- В открывающемся окне выбрать «Возместить цену покупки»;

- Ввести все запрашиваемые данные и подтвердить осуществление операции.

В отличие от своих собратьев, карта All Airlines позволяет тратить мили, не привязываясь к конкретной авиакомпании.

Тинькофф Мобильный Банк.

ОБРАТИТЕ ВНИМАНИЕ! С 2015 года Тинькофф приостановил выдачу PP карт собственникам кредитных и дебетовых карт All Airlines. Однако для владельцев карт Black Edition предусматривается 2 посещения в VIP-зал в течение месяца

Таким образом, «Тинькофф банк» предоставляет возможность при помощи кредитных и дебетовых карт копить и тратить мили, что важно для заядлых путешественников. При этом категория Black Edition предусматривает пользование бизнес-залами любых аэропортов

Характеристики продукта

В том числе клиенту предоставляется премиальная пластиковая карта Бинбанка с широким набором возможностей.

Премиальная карта

Подключите премиальный пакет и получите уникальные возможности по карте.

Подключите премиальный пакет и получите уникальные возможности по карте.

По условиям пакета «Премиум» клиенту открывается дебетовая карта уровня Visa Signature или MasterCard Black Edition. В индивидуальном порядке при желании владельца банк может установить на карточку кредитный лимит в размере до 1 млн рублей.

Кроме этого, карта Премиум от Бинбанка имеет уникальные особенности:

- мультивалютность – клиент может с помощью одной карточки проводить расчеты сразу в нескольких видах валюты: рубли, доллары, евро, фунты стерлингов (только для Visa Signature);

- возможность получения до 7% дохода на остаток;

- бесплатное предоставление услуги «Информационный сервис» (СМС-оповещение, получение выписки по счету на электронный ящик);

- работа с технологиями 3D-Secure (безопасные платежи в Интернете) и PayWave (оплата «в одно касание»);

- выдача наличных в любой точке мира без комиссии (в пределах 75 тыс. руб. в месяц);

- бесплатный выпуск дополнительных карт (максимальное количество – 2 шт.);

- возможность бесконтактной оплаты через смартфон с помощью сервисов Apple Pay и Samsung Pay.

Специальные возможности

Кроме статусной карты, пакетное предложение «Премиум» включает в себя комплекс премиальных услуг, благодаря которым клиент может чувствовать себя максимально удобно во время путешествий.

В пакет входят следующие сервисы:

- Бесплатное оформление полиса «Страхование путешествующих» — распространяется на всех членов семьи. Максимальная сумма покрытия составляет 100 000 евро.

- Участие в программе Priority Pass, которая открывает доступ в 900 VIP-залов в аэропортах по всему миру, в том числе 13 бизнес-залов в 5 аэропортах России. Членская карта Приорити Пасс от Бинбанка позволяет получить премиальное обслуживание во время ожидания своего рейса (комфортные комнаты отдыха, доступ в Интернет, прохладительные напитки и закуски, предоставление отдельных конференц-залов для деловых переговоров).

- Услуга «Консьерж-сервис» — бронирование билетов, гостиниц, аренда автомобиля, вызов такси.

- Льготные условия по аренде банковских ячеек (скидка 12%).

- Экстренный перевыпуск и выдача наличных за границей в случае утери или неисправности карточки.

- Участие в акциях и получение спецпредложений от Бинбанка и его ключевых партнеров.

Преимущества премиального обслуживания

В Бинбанке вас ждут индивидуальные условия и особый сервис.

В Бинбанке вас ждут индивидуальные условия и особый сервис.

Помимо перечисленных возможностей, премиальный пакет услуг от Бинбанка обладает такими преимуществами:

- наличие личного менеджера;

- индивидуальное обслуживание в отдельной VIP-зоне;

- специальные условия по вкладам и кредитам;

- отдельная телефонная линия службы поддержки по номеру 8-800-555-55-77.

В каких банкоматах можно снять наличные с карты Райффазенбанка?

Вопрос о том, в каких банкоматах можно снимать деньги с карты Райффазенбанка без комиссии возникает довольно часто. Дело в том, что достаточное число отделений и устройств самообслуживания этого банка представлено только в крупных городах, таких как Санкт-Петербург, Москва, Екатеринбург и т.д.

В менее крупных городах число банкоматов значительно ниже, да и их расположение не всегда удобно для клиентов.

В связи с этим Райффайзенбанк заключил соглашения с пятью финансовыми организациями (банками), в банкоматах которых вы можете бесплатно узнать баланс вашей карты и снять деньги по тем же условиям, что и в Райффазенбанке.

Вы можете снять деньги с карты Райффазенбанка в банкоматах банков партнёров:

- МДМ банк;

- Юникредит Банк;

- Росбанк;

- Уралсиб.

Это очень удобно, так как вам не обязательно искать банкомат своего банка для снятия наличных. Можно воспользоваться устройством одного из вышеперечисленных банков и снять деньги наличными на тех же условиях.

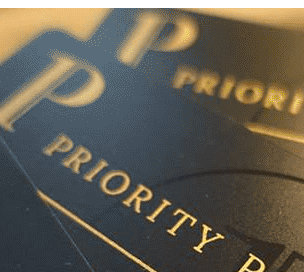

Премиальная карта от Сбербанк Премьер

Условия, которые позволяют получить Премиальный продукт Сбербанка, просты. Однако есть нюанс, который ограничивает количество желающих оформить карту Сбербанка Priority Pass.

Тарифы и оформление

Есть только один способ, как получить карту Priority Pass в Сбербанке. Для этого необходимо:

- оставить заявку на оформление продукта на сайте Сбербанка по адресу http://www.sberbank.ru/ru/person/sb_premier/paket_uslug;

- ожидать звонка менеджера с сообщением об одобрении выдачи;

- с паспортом подойти в отделение с зоной Сбербанк Премьер (список ближайших отделений можно просмотреть на карте http://www.sberbank.ru/ru/about/today/oib, нужно заранее сообщить менеджеру, в какое отделение нужно привезти карту);

- заключить договор на обслуживание и забрать карточку.

Особых требований условия программы к держателю пластика не предъявляют, главное – возраст более 18 лет.

Стоимость пакета услуг Priority Pass в Сбербанк Премьер достаточно велика, поэтому целесообразно получать его только людям, имеющим большой доход и часто совершающих авиаперелеты.

Так, подключение пакета и обслуживание в течение первых двух месяцев полностью бесплатны. Для того, чтобы сохранить бесплатное обслуживание и дальше, необходимо, чтобы суммарный баланс (т.е. совокупность всех средств на счетах, депозитах, ОМС, сберсертификатов и т.д.) был выше 1,5 млн рублей в месяц. Если имеются сбережения в валюте или драгоценных металлах, то их стоимость пересчитывается в рублях по курсу Центробанка на последний день месяца.

Дополнительно к карте Priority Pass Сбербанк получить можно:

- основные карты на свое имя;

- дополнительные карты на трех лиц, в том числе несовершеннолетних детей с 7 лет.

Общее число карточек, которые можно получить в рамках пакета Приорити Пасс, не может превышать 5 штук.

По условиям Сбербанка, если клиент закроет карту в течение льготного периода в первые три месяца после ее выпуска, то банк возьмет комиссию в размере 2500 рублей вне зависимости от суммарного баланса

По условиям Сбербанка, если клиент закроет карту в течение льготного периода в первые три месяца после ее выпуска, то банк возьмет комиссию в размере 2500 рублей вне зависимости от суммарного баланса

В целом же обслуживание карты Сбербанка Премьер Priority Pass обойдется ежемесячно в 2500 рублей, если не выполнены условия по бесплатному обслуживанию (суммарный баланс клиента должен быть выше 1,5 млн рублей).

Другие преимущества

Помимо того, что карта Сбербанка Премьер Priority Pass дает возможность бесплатного посещения бизнес-залов аэропортов, ее держатели получают дополнительно массу преимуществ. В число предоставляемых в пакете услуг входят:

- особые процентные ставки по вкладам и сберегательным счетам (если депозиты уже имеются, повышенные ставки изменяются сразу при подключении Priority Pass);

- подключение и бесплатное предоставление полного пакета смс-информирования;

- предоставление скидок у партнеров при покупке с использованием карт Сбербанка;

- повышенные бонусы за участие в программе Спасибо;

- страхование при поездках по России и за рубежом на срок до 90 дней (сумма выплат – до 30 тыс. долларов при путешествия по России и до 100 тыс. долларов при вылете за границу);

- Второе экспертное мнение – по условиям программы Сбербанк Премьер Priority Pass можно получить бесплатную консультацию от медика-специалиста;

- скидка на индивидуальные сейфы;

- льготные курсы обмена валют и покупки драгоценных металлов в рамках ОМС;

- персональное обслуживание;

- отдельная линия технической поддержки по телефону.

Защита покупок и Расширенная гарантия – при оплате покупки картой Платинум Премьер можно рассчитывать на компенсацию при повреждении или краже приобретенного товара

Защита покупок и Расширенная гарантия – при оплате покупки картой Платинум Премьер можно рассчитывать на компенсацию при повреждении или краже приобретенного товара

Карты в рамках программы Priority Pass Сбербанк Премьер выпускаются с чипами, что позволяет использовать их для бесконтактной оплаты.

Когда клиент подключает пакет услуг Priority Pass, то ему выдается карта Платинум Премьер платежной системы Visa. Именно она используется для расчетов. Стоимость ее обслуживания составляет 4900 рублей в год, но при суммарном остатке на всех счетах клиента более 2,5 млн рублей не взимается.

Кому подойдет карта?

Дебетовая карта City Priority Ситибанка — это премиальная банковская карта с возможностью открытия счетов в 10 валютах, с начислением процентов на остаток, выгодным кэшбеком и бесплатным снятием наличных по всему миру. Наличие пластика гарантирует владельцу круглосуточный консьерж-сервис, бесплатный проход в бизнес-залы аэропортов, страхование.

Если вы обычный рабочий и ездите в отпуск 1 раз в году, эта карта вам не подойдет, потому что высокая стоимость обслуживания не окупит ее положительные стороны при разовой поездке за рубеж. Премиальная карта City Priority Ситибанка создана для людей выше среднего класса, которые часто путешествуют или ездят в командировки за границу.